シリコン・ジオポリティクス:AIと国家戦略が再定義する半導体業界の次世代覇権戦略

インフォグラフィック

スライド資料

半導体業界の研究と戦略

解説動画

第1章:エグゼクティブサマリー

レポートの目的と調査範囲の要約

本レポートは、現代経済の根幹をなす半導体業界が直面する歴史的な転換点において、新たな事業戦略を策定するための基盤となる包括的かつ戦略的な分析を提供することを目的とする。調査対象は、IDM(垂直統合型デバイスメーカー)、ファブレス、ファウンドリ、OSAT(後工程専門企業)、半導体製造装置、素材、EDA(電子設計自動化)ツール業界まで、バリューチェーン全体を網羅する。我々は、以下の3つのメガトレンドが複合的に作用し、業界の競争ルールを根底から覆していると分析する。

- シリコン・ジオポリティクス: 米中対立を軸に、各国が経済安全保障の観点から半導体主権(Sovereignty)の確保に乗り出し、巨額の補助金と輸出規制を通じて、これまでグローバルに最適化されてきたサプライチェーンを不可逆的に分断・再編している。

- ポスト・ムーア時代の価値創造: 従来の微細化による性能向上が物理的・経済的限界に近づく中、チップレットや3D積層といったアドバンスト・パッケージング(後工程)技術が新たな付加価値の源泉となっている。

- AIによる自己変革: AIは半導体の最大の需要ドライバーであると同時に、半導体の設計・製造プロセスそのものを革新し、業界の生産性と競争環境を根本から変えつつある。

本レポートは、これらのメガトレンドを深く掘り下げ、事業戦略に対する意味合い(So What?)を明確にすることで、経営層の意思決定に資する独自の洞察と具体的な提言を提示する。

最も重要な結論

本分析を通じて導き出された最も重要な結論は以下の通りである。

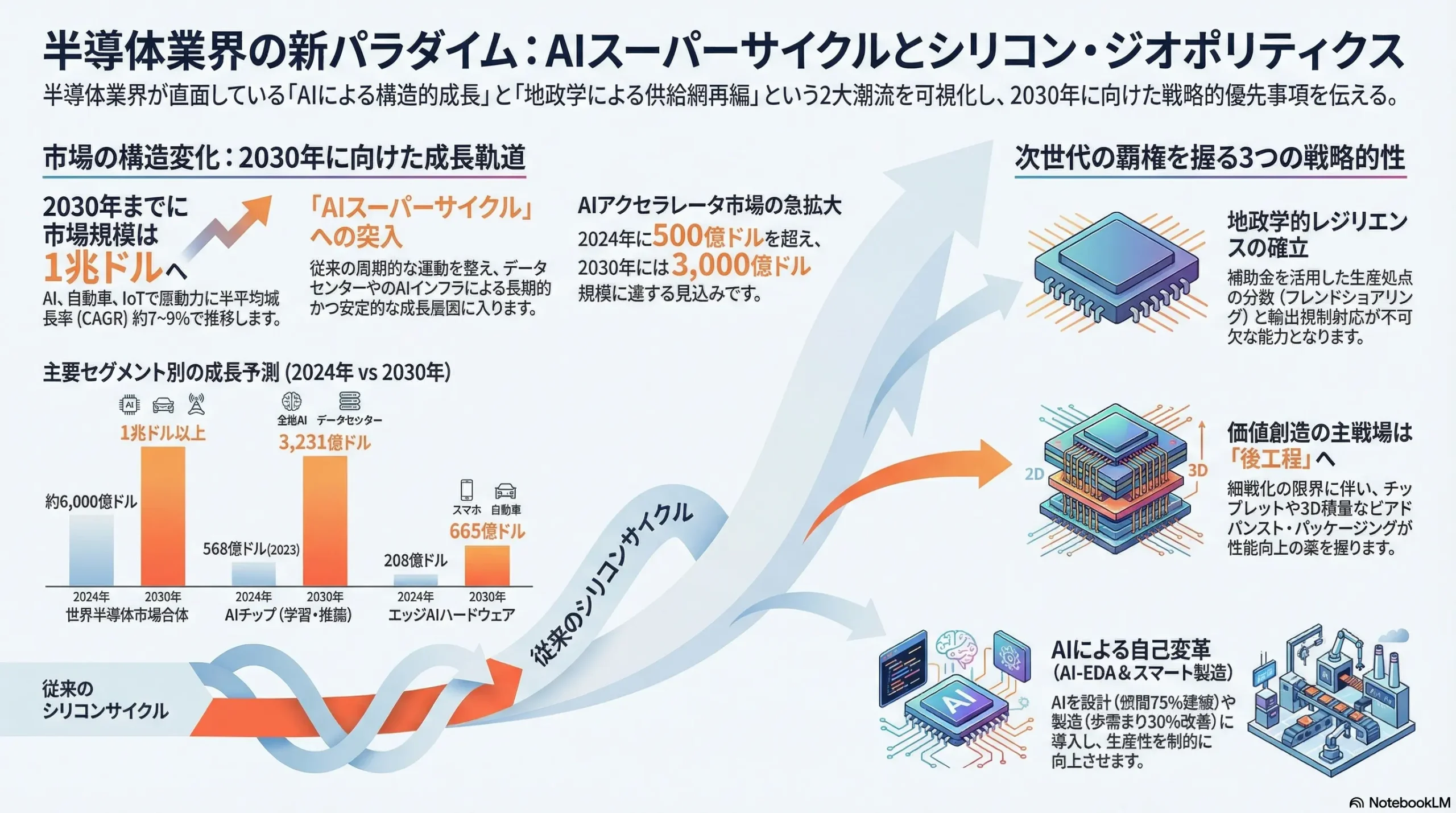

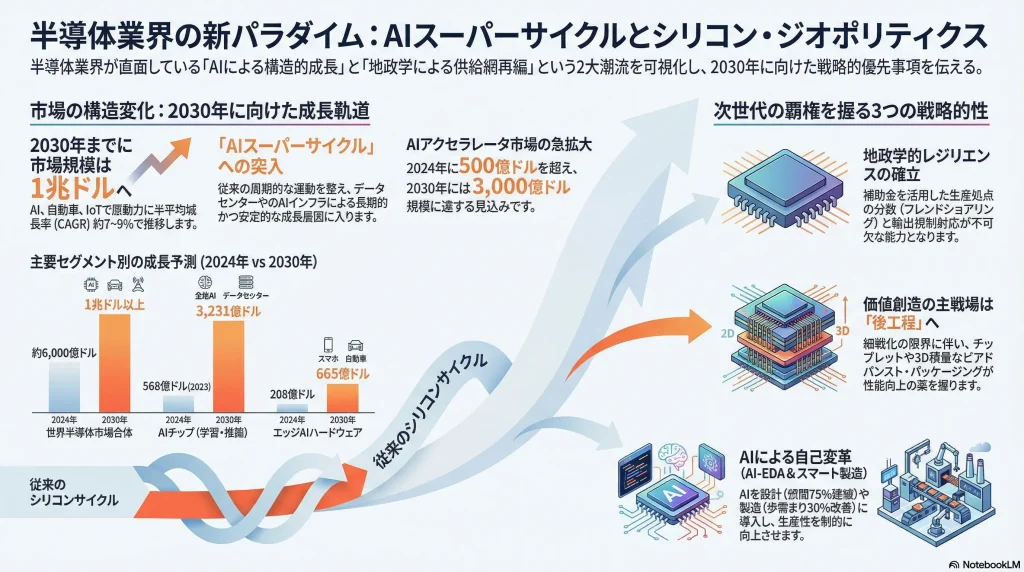

- 「AIスーパーサイクル」への突入: 半導体市場は、従来の消費者向け製品の需要に左右される「シリコンサイクル」を超え、AIインフラ投資に牽引される長期的かつ構造的な成長局面、すなわち「AIスーパーサイクル」に突入した 1。市場は2030年までに1兆ドル規模に達すると予測され、この成長は一過性のブームではなく、データセンターやエッジAIを基盤とするデジタル経済への構造転換によって支えられる 2。

- 地政学リスク対応の常態化: 米国のCHIPS法や欧州半導体法に代表される各国の産業政策は、新たな生産拠点地図とコスト構造を生み出している 5。地政学リスクを管理し、各国の補助金政策を戦略的に活用する能力は、もはやオプションではなく、企業の存続と成長に不可欠なコア・コンピタンスとなった。サプライチェーンのレジリエンス確保は、効率性やコストとのトレードオフを前提とした経営判断を迫る。

- 価値創造の主戦場は後工程へ: 性能向上のボトルネックが前工程の微細化から、チップ間の接続に移る中、価値創造の主戦場は明確に後工程(アドバンスト・パッケージング)へとシフトしている 7。チップレットや3D積層技術を制する者が、ポスト・ムーア時代の性能競争を制し、業界の覇権を握る。

- AIによる業界の「自己破壊」と再創造: AIは、AIチップという巨大市場を創出するだけでなく、EDAツールによる設計自動化や、製造における歩留まり向上・予知保全を通じて、業界の生産性を飛躍的に高める 9。この「AIによる自己変革」に適応できない企業は、設計開発のスピードとコスト、製造効率の全ての面で競争力を失う。

主要な戦略的推奨事項

以上の分析に基づき、経営層が直ちに検討すべき主要な戦略的推奨事項を以下に5点提示する。

- 地政学的レジリエンスの確立: サプライチェーンの「フレンドショアリング」を前提としたグローバル生産・調達体制を再構築する 11。米・欧・日などの補助金政策を最大限活用し、生産拠点の地理的冗長性を確保すると同時に、輸出管理規制へのコンプライアンス体制を強化する。

- アドバンスト・パッケージングへの戦略的資源配分: 研究開発投資の優先順位を見直し、チップレット、3D積層などのアドバンスト・パッケージング関連技術、およびそれに伴う素材・装置開発に経営資源を重点的に配分する。この分野での技術的リーダーシップが将来の収益性を決定づける。

- 全社的なAIトランスフォーメーションの断行: AIチップ市場での事業機会を追求するだけでなく、設計(AI-EDA)、製造(歩留まり改善)、サプライチェーン管理(需要予測)など、バリューチェーンの全領域にAIを導入し、抜本的な生産性向上とデータ駆動型の意思決定プロセスを確立する。

- 「ソリューション・プロバイダー」への事業モデル転換: 巨大テック企業によるチップ内製化の潮流に対応し、単なるハードウェア(部品)供給者から脱却する 13。顧客との協調設計、IP(知的財産)の提供、ソフトウェア・エコシステムの構築を軸とした、付加価値の高いソリューション・プロバイダーへの変革を目指す。

- 次世代人材ポートフォリオの構築: AI/ソフトウェア人材、および先端実装技術に精通したプロセスエンジニアの獲得競争が激化する中 15、従来の採用戦略を抜本的に見直す。グローバルな採用活動、産学連携プログラムの強化、社内の再教育(リスキリング)への投資を通じて、持続的なイノベーションを支える人材基盤を構築する。

第2章:市場概観(Market Overview)

世界の半導体市場規模の推移と今後の予測(2020年~2030年)

半導体業界は、その周期的な性質から「シリコンサイクル」として知られる景気循環を繰り返してきたが、現在は歴史的な構造変化の只中にある。2022年に過去最高の5,740億ドルの売上を記録した後、2023年は主にメモリ市場の急激な落ち込み(前年比31%減)が響き、市場全体としては前年比9.4%減の5,200億ドルに着地した 17。

しかし、この後退は短期的なものに留まる見込みである。2024年には、AI関連需要の爆発的な増加とメモリ市場の回復に牽引され、市場は前年比13%増の5,880億ドルへと急回復し、過去最高を更新すると予測されている 17。さらに、複数の主要な市場調査機関(Gartner, SIA, McKinsey等)は、AIがもたらす構造的な需要拡大を背景に、世界半導体市場が2030年までに1兆ドルを超えるという点で一致した見解を示している 1。これは、2024年から2030年にかけて年平均成長率(CAGR)にして7%から9%という、持続的かつ力強い成長が続くことを意味する 2。

この成長は、もはや従来のPCやスマートフォンの買い替えサイクルに依存したものではない。データセンターにおけるAIインフラ構築という、数年にわたる大規模かつ戦略的な投資が市場の基盤となり、従来のシリコンサイクルの振幅を緩和し、より安定した成長軌道を描く「AIスーパーサイクル」へと業界の性質を変えつつある 1。

製品別・用途別・地域別市場分析

市場の成長を牽引するドライバーは、セグメントごとに大きく異なる。

製品別分析

- メモリ: 2023年の市場縮小の主因であったが、2024年以降は力強い回復が期待される。特に、AIサーバーに不可欠なHBM(High-Bandwidth Memory)は、市場の様相を一変させるゲームチェンジャーとなっている。HBMは、DRAMダイを垂直に積層するアドバンスト・パッケージング技術を駆使した高付加価値製品であり、2024年の売上は前年比67%増という驚異的な伸びを示し、DRAM市場全体の30.6%を占める見込みである 18。HBM市場での優位性が、メモリメーカーの収益性を大きく左右する時代に突入した。

- ロジック: AIの学習と推論という計算集約的なタスクを担うGPU(Graphics Processing Unit)や、特定用途向けに最適化されたASIC(Application-Specific Integrated Circuit)が、市場全体の成長を最も強く牽引する。2024年だけでAIアクセラレータ市場は500億ドルを超えると予測され 17、長期的には2030年に3,000億ドル規模に達するとの見方もある 19。

- アナログ: 5G通信、IoTデバイス、自動車の電動化といったトレンドに支えられ、安定した成長が見込まれる。2024年に875億ドル規模の市場を形成し、2034年にかけて年率7.4%で成長すると予測されている 21。

用途別分析

- データセンター: AIインフラへの投資が爆発的に増加しており、最も成長が著しいセグメントである。Amazon, Microsoft, Google, Metaといったハイパースケーラー(巨大クラウド事業者)による設備投資(CAPEX)は、2025年に合計で3,500億ドルに達する見込みであり、これが高性能GPUやHBMの需要をほぼ独占的に牽引している 22。

- PC/スマートフォン: 2023年に需要が落ち込んだが、2024年には両市場とも約4%の成長に回復する見込みである 17。今後は、デバイス上でAI処理を行う「エッジAI」機能の搭載が、新たな付加価値として消費者の買い替えサイクルを促進する重要な要素となる 23。

- 自動車: CASE(Connected, Autonomous, Shared, Electric)およびSDV(Software-Defined Vehicle)への移行が、車載半導体の需要を質・量の両面で劇的に押し上げている。高度なセンサー、強力なAIプロセッサ、電力制御用のパワー半導体など、一台の車に搭載される半導体の価値は増大し続けている。車載半導体市場は、2024年の808億ドルから2029年には1,160億ドルに達すると予測されている 2。

地域別分析

- 生産拠点: サプライチェーンは、地政学的な要因によって大きく再編されつつある。従来、先端半導体の生産は台湾と韓国に極度に集中していた。しかし、米国のCHIPS法 5 や欧州半導体法 6 といった大規模な政府支援策により、生産能力の地理的分散が急速に進んでいる。特に米国は、2022年から2032年にかけて国内の半導体製造能力を203%(3倍)に増加させ、世界の製造能力に占めるシェアを10%から14%へと引き上げる計画である。これは数十年ぶりに米国のシェアが拡大に転じることを意味する 25。

- 市場(需要): アジア太平洋地域が引き続き最大の需要地であるが、米国の対中輸出規制は中国市場の構造に大きな影響を与えている 28。中国は先端半導体へのアクセスを制限される一方、成熟(レガシー)プロセスでの自給率向上を加速させており、これが将来の市場構造に変化をもたらす可能性がある 30。

主要な市場成長ドライバーと阻害要因

| カテゴリ | 詳細 |

|---|---|

| 成長ドライバー (Drivers) | AI(人工知能): データセンターでの学習・推論、エッジAIの両面で半導体需要を構造的に牽引する最大の要因 2。 5G/6G通信: 高速・大容量・低遅延通信の普及が、通信インフラおよび対応端末の半導体需要を拡大。 IoT(モノのインターネット): あらゆるデバイスがネットワークに接続されることで、センサー、マイコン、通信チップの需要が爆発的に増加 31。 EV/自動運転: 自動車の電動化と知能化が、パワー半導体や高性能SoCの需要を質・量の両面で押し上げる 2。 |

| 阻害要因 (Restraints) | 地政学リスク: 米中対立に起因する輸出規制やサプライチェーンの分断が、事業の予見性を低下させ、コストを増大させる 32。 シリコンサイクル: AIスーパーサイクルへの移行が見られるものの、PCやスマートフォンなどのコンシューマー向け市場には依然として周期的な需要変動が存在する 17。 サプライチェーンのボトルネック: 特定の製造装置(例:EUV露光装置)や素材、後工程の生産能力が供給の制約となる可能性がある。 人材不足: 先端技術を担う設計・プロセスエンジニアやAI/ソフトウェア人材の不足が世界的に深刻化しており、成長の足枷となり得る 4。 |

業界の主要KPIベンチマーク分析

業界の健全性と競争環境を測る上で、以下のKPIが重要となる。

- 設備投資(CAPEX): 先端プロセスへの移行に伴い、設備投資は巨額化の一途をたどっている。TSMCやSamsung、Intelといったリーディングカンパニーは、年間数兆円規模の投資を継続している。CHIPS法の効果により、2024年から2032年にかけて、世界の半導体設備投資総額約2.3兆ドルのうち、米国が28%(約6,460億ドル)を占めると予測されており、これは台湾(31%)に次ぐ規模である 25。ファウンドリ企業にとって、売上高に占めるCAPEX比率は、将来の競争力を示す先行指標となる。

- 研究開発費(R&D): 技術革新が生命線である本業界では、R&D投資が極めて重要である。米国の半導体業界全体で見ると、売上高に占めるR&D費の比率は過去20年間にわたり平均で15%を超えており、これは他の主要産業を圧倒する高い水準である 34。Intel(170億ドル)、Samsung(200億ドル超)、NVIDIA(70億ドル)といった主要プレイヤーは、次世代技術の覇権を巡り、巨額の研究開発費を投じ続けている(2023年実績)35。

- 主要ファウンドリのプロセスノード別売上構成: ファウンドリの技術的リーダーシップと収益性を最も端的に示す指標である。業界の絶対的リーダーであるTSMCは、2025年第2四半期の時点で、最先端プロセスである3nmと5nmの売上が全体の60%(それぞれ24%、36%)を占めている 36。これは、AppleやNVIDIAといった最も要求の厳しい顧客からの需要を独占的に取り込んでいることの証左であり、TSMCの圧倒的な競争優位の源泉となっている。対照的に、競合のSamsungは先端プロセスの歩留まりに課題を抱え、市場シェアで大きく水をあけられている 37。

以下に、本章の分析を要約した主要市場予測を示す。

| 市場セグメント | 2024年 市場規模(予測, 億ドル) | 2030年 市場規模(予測, 億ドル) | CAGR (2024-2030) | 主要ドライバー |

|---|---|---|---|---|

| 世界半導体市場(全体) | 5,880 – 6,010 | 10,000 – 12,770 | 7.1% – 8.1% | AI、自動車、IoT |

| AIチップ(学習・推論) | 568 (2023) | 3,231 | 28.9% | データセンター、生成AI |

| 自動車向け半導体 | 808 | 1,160 (2029) | – | EV、ADAS/自動運転 |

| HBM(広帯域幅メモリ) | – (2024年売上 67%増) | – | 高成長 | AIサーバー |

| エッジAIハードウェア | 208 | 665 | 21.7% | スマートフォン、IoT |

出典: Gartner, SIA, CMI, Grand View Research, Sourceability, Deloitteのデータを基に分析 2

第3章:外部環境分析(PESTLE Analysis)

半導体業界は、マクロ環境の変動から極めて大きな影響を受ける。PESTLEフレームワークを用いて、業界を取り巻く政治、経済、社会、技術、法規制、環境の各要因を分析し、事業戦略上の意味合いを考察する。

政治(Politics)

政治的要因、特に国家安全保障を軸とした地政学の論理が、半導体業界の競争地図を塗り替える最も強力なドライバーとなっている。

- 各国の半導体産業政策とグローバル生産拠点の再編:

- 米国のCHIPS and Science Act: 総額527億ドルの補助金と25%の投資税額控除をテコに、国内での先端半導体製造を強力に推進している 5。この法律のインパクトは絶大であり、米国の製造能力は2032年までに2022年比で3倍(203%増)となり、特に10nm以下の先端ロジックにおける世界シェアは0%から28%へと飛躍的に拡大する見込みである 25。Intel、TSMC、Samsungといった主要プレイヤーは、この補助金を活用してアリゾナ州、オハイオ州、テキサス州などで巨大な新工場の建設を進めている。

- 欧州のEuropean Chips Act: 2030年までに430億ユーロ以上の官民投資を動員し、EUの半導体世界市場シェアを現在の10%から20%へ倍増させることを目標に掲げている 6。これにより、サプライチェーンの域内強靭化と技術主権の確立を目指す。

- 日本の経済安全保障政策: かつての半導体大国の地位復活を目指し、国家プロジェクトとしてRapidusを設立。トヨタ、ソニーなど国内主要8社と政府が共同出資し、2027年までに次世代の2nmチップ量産を目指すという野心的な計画に、巨額の公的資金を投じている 40。

- 戦略的意味合い(So What?): これらの政策は、純粋な経済合理性だけでなく、地政学的配慮が生産拠点の立地決定における最重要事項となったことを示している。補助金を受給する企業は、中国での先端半導体への投資を10年間制限される「ガードレール条項」などの制約を受け入れる必要がある 5。これにより、企業は地政学的に安全な地域で高コストな生産を行う「主権トラック」と、従来通りアジアで商業向けに低コスト生産を行う「商業トラック」という二重のサプライチェーン運営を迫られる可能性がある。この二元的な構造をいかに効率的に管理するかが、新たな経営課題となる。

- 米国の対中輸出規制とその長期的影響:

- 米国は、国家安全保障を理由に、先端半導体(特にAIチップ)およびその製造に必要な装置の対中輸出を厳格に規制している。しかし、規制の抜け穴を突く形で、2024年には中国企業が主要5社の製造装置メーカーから380億ドル相当を購入するなど、規制の実効性には課題が残る 28。

- 戦略的意味合い(So What?): 短期的には、この規制は中国の先端半導体開発を遅らせる効果がある。しかし、長期的には、中国が国家を挙げて半導体自給率向上(特に成熟プロセス)に巨額の投資を振り向けることを促している 30。その結果、数年後には自動車や産業機器、IoTで広く使われる成熟・レガシーノードの半導体市場において、中国企業が圧倒的な生産能力とコスト競争力を背景に世界市場を席巻する可能性がある。これは、先端技術競争に勝利しようとする米国の政策が、意図せずして成熟市場における強力な中国の競合相手を育てるという、パラドキシカルな未来をもたらしかねない。

経済(Economy)

- シリコンサイクルの変容:

- 歴史的に、半導体市場はPCやスマートフォンの需要サイクルに連動し、好不況の波を繰り返してきた。しかし、AIインフラ投資という、より長期的で大規模な需要ドライバーの出現は、このサイクルの性質を変えつつある 1。AIサーバーへの投資は、短期的な消費者マインドに左右されにくく、数年にわたる計画に基づいているため、市場全体の下支え役として機能する。これにより、サイクルの振幅が緩和され、より持続的な成長基調(AIスーパーサイクル)へと移行する可能性が高い 44。

- 戦略的意味合い(So What?): 経営者は、短期的な市況変動に過度に左右されることなく、より長期的な視点での設備投資や研究開発計画を立てやすくなる。ただし、需要が少数のハイパースケーラーに集中することによる新たな顧客依存リスクには注意が必要である。

- 為替レートの変動:

- 為替レートは、各国の製造コスト競争力や企業の収益性に直接影響を与える。例えば、円安は日本の半導体製造装置メーカーや素材メーカーの輸出採算を改善する一方で、Rapidusのように海外から高価な製造装置を輸入する必要があるプロジェクトにとってはコスト増要因となる 41。

社会(Society)

- デジタル社会の深化と新たな半導体需要:

- あらゆるモノがインターネットに接続されるIoT社会の進展は、これまで半導体を必要としなかった領域に新たな需要を生み出す。スマートファクトリーにおける予知保全センサー、スマートシティの環境監視デバイス、ヘルスケア向けのウェアラブル端末など、低消費電力で常時接続が可能なセンサー、通信チップ、エッジAIプロセッサの需要が爆発的に増加する。

- グローバルな人材不足:

- 業界の急成長と技術の高度化は、深刻な専門人材不足を引き起こしている。特に、半導体設計エンジニア、プロセスエンジニア、そしてAI/ソフトウェアエンジニアの需要は供給を大きく上回っている。SIA(米国半導体工業会)の予測によれば、米国だけで2030年までに約67,000人の技術者が不足する見込みである 16。台湾でも人材不足は最優先の経営課題と認識されている 15。

- 戦略的意味合い(So What?): 巨額の補助金で工場を建設しても、それを稼働させる人材がいなければ意味がない。人材の確保と育成は、国家レベルの産業政策においても、個別企業の成長戦略においても、最も重要な成功要因となりつつある。優秀な人材を惹きつけるための報酬体系、労働環境、キャリアパスの設計が、企業の競争力を直接左右する。

技術(Technology)

- 微細化の先へ:ポスト・ムーア時代の技術革新:

- GAA(Gate-All-Around)トランジスタ: 従来のFinFET構造では限界が見えていたリーク電流の抑制を可能にする、次世代のトランジスタアーキテクチャ。ゲートがチャネルの全周を囲むことで、トランジスタのオン・オフ制御を飛躍的に向上させ、さらなる高性能化と低消費電力化を実現する。Samsungが3nmプロセスで世界に先駆けて導入し、TSMCとIntelも2nm/18Aプロセスでの採用を計画しており、先端ロジックの標準技術となる 47。

- チップレット技術と3D積層: 巨大で製造が困難な一枚のチップ(モノリシック)を作る代わりに、機能ごとに最適化された小さなチップ(チップレット)を製造し、それらを一つのパッケージ上で高密度に接続する技術。これにより、①異なるプロセスノードで製造されたチップを組み合わせられる、②歩留まりが向上する、③開発期間が短縮できる、といったメリットが生まれる。特に、CPU、GPU、HBM(広帯域幅メモリ)を近接して配置することが不可欠なAIアクセラレータにおいて、性能向上の鍵を握る技術となっている 7。

- 新素材の台頭:

- SiC(炭化ケイ素)とGaN(窒化ガリウム): パワー半導体の分野で、従来のシリコンに代わる新素材として急速に普及が進んでいる。SiCやGaNは、シリコンよりも高い電圧、高い温度、高い周波数で動作可能であり、電力変換時のエネルギー損失が少ない。これにより、電気自動車(EV)の航続距離を伸ばすインバーターや、データセンターの電源、再生可能エネルギーの電力網など、エネルギー効率が重要となるアプリケーションに変革をもたらしている。

法規制(Legal)

- 輸出管理と安全保障貿易管理: 各国、特に米国は、先端技術の流出を防ぐため、輸出管理規則(EAR)などを通じて半導体関連製品・技術の輸出を厳しく管理している。これらの規制は頻繁に更新され、対象となる国や技術の範囲が変化するため、企業は常に最新の規制動向を監視し、遵守するための堅牢なコンプライアンス体制を構築することが不可欠である。違反した場合、巨額の罰金や事業停止命令など、深刻な経営リスクに直面する。

- 知的財産(IP)戦略: 半導体業界における競争優位は、特許ポートフォリオによって大きく左右される。微細化プロセス、トランジスタ構造、パッケージング技術、プロセッサアーキテクチャ(Arm, RISC-V)など、バリューチェーンのあらゆる段階で知的財産戦略の重要性が増している。特に、ファブレス企業にとっては、独自の回路設計に関するIPが生命線となる。

環境(Environment)

- 水・電力の大量消費とサステナビリティ:

- 半導体製造プロセス、特に前工程は、超純水と安定した電力供給を大量に必要とする。例えば、TSMC一社で台湾全体の総電力消費量の約5%を占めると言われている 49。近年、台湾や米国アリゾナ州など、主要な生産拠点で水不足が深刻化しており、水資源の確保が事業継続上の大きなリスクとなっている 50。

- 戦略的意味合い(So What?): 環境負荷の低減とサステナビリティへの取り組みは、社会的要請であると同時に、事業リスク管理の観点からも不可欠となっている。水のリサイクル技術への投資、再生可能エネルギーの利用拡大、省エネ型製造装置の導入などは、コスト削減に繋がるだけでなく、企業のブランド価値や投資家からの評価を高める上でも重要である。

第4章:業界構造と競争環境の分析(Five Forces Analysis)

マイケル・ポーターのファイブフォース分析を用いて、半導体業界の複雑な競争構造と収益性を規定する要因を分析する。この業界は、プレイヤーごとに力関係が大きく異なる、非対称な構造を特徴とする。

供給者の交渉力(高い)

半導体業界、特に製造分野における供給者の交渉力は極めて高い。これは、特定の技術領域における寡占・独占構造に起因する。

- 半導体製造装置(SME)メーカー:

- リソグラフィ(露光装置): この分野では、オランダのASMLが絶対的な支配力を持つ。特に、7nm以下の最先端プロセスに不可欠なEUV(極端紫外線)露光装置は、世界でASML一社しか製造できず、市場シェアは100%である 51。この技術的独占により、ASMLは1台あたり3億8,000万ドル(約570億円)以上という極めて高い価格を設定することが可能であり、TSMCやIntelといった顧客(半導体メーカー)は、その価格を受け入れざるを得ない 52。この装置なくして先端半導体の製造は不可能であり、ASMLはバリューチェーン全体の究極的なボトルネックとなっている。

- 成膜・エッチング装置: 他の主要な前工程においても、Applied Materials(米国)、Lam Research(米国)、東京エレクトロン(日本)といった上位数社が市場を寡占している 53。これらの装置は、長年の研究開発投資と蓄積されたノウハウの塊であり、新規参入が極めて困難なため、既存プレイヤーは高い交渉力を維持している。

- 素材メーカー:

- シリコンウェハー: 半導体の基板となる高純度シリコンウェハー市場は、日本の信越化学工業とSUMCOの2社で世界シェアの過半数を占める寡占状態にある。ウェハーの品質が最終的なチップの歩留まりと性能を直接左右するため、半導体メーカーは高品質なウェハーを安定的に確保する必要があり、素材メーカーは強い価格交渉力を持つ。

- 特殊化学品: フォトレジストや高純度ガスなど、製造プロセスで使用される特殊化学品においても、日本のサプライヤーが高い技術力とシェアを誇る。これらの代替は容易ではなく、供給者の交渉力を高めている。

買い手の交渉力(中~高い、二極化)

買い手の交渉力は、その規模と戦略によって大きく二極化している。

- 巨大テック企業(ハイパースケーラー):

- Apple, Amazon, Google, Microsoftといった巨大テック企業は、半導体の最大の顧客であり、その購買力は絶大である。彼らはファウンドリに対し、大量発注を背景に強力な価格交渉を行う 55。2025年には、これら主要ハイパースケーラーの設備投資額が合計で3,500億ドルに達すると予測されており、先端半導体の生産能力の大部分を彼らが占有している 22。

- さらに、彼らは単なる買い手ではなく、自らチップを設計する内製化を進めている 13。AppleのMシリーズチップやGoogleのTPUがその代表例である。これにより、汎用チップメーカー(Intel, Qualcommなど)への依存度を下げ、自社製品に最適化された独自の価値を創造している。この内製化の動きは、半導体メーカーの製品ロードマップや価格戦略に大きな影響を与える 56。

- その他の中小規模の買い手:

- ハイパースケーラーが先端プロセスの生産能力を優先的に確保するため、自動車メーカーや産業機器メーカーなど、他の中小規模の買い手は、供給不足やリードタイムの長期化、価格上昇の影響を受けやすい 22。彼らの個々の交渉力は相対的に弱いと言える。

新規参入の脅威(低い、ただし分野による)

新規参入の脅威は、事業領域によって大きく異なる。

- ファウンドリ事業(脅威:極めて低い):

- 最先端の半導体製造工場(ファブ)の建設には、一棟あたり200億ドル(約3兆円)を超える天文学的な初期投資が必要となる 57。さらに、数年ごとに次世代プロセスへ移行するための継続的な巨額投資が不可欠である。この莫大な資本要件、極めて高度な技術的複雑性、そしてTSMCなどが築き上げた規模の経済性と顧客との信頼関係が、巨大な参入障壁となり、新規参入を事実上不可能にしている。

- ファブレス設計分野(脅威:中~高い):

- 製造設備を持つ必要がないファブレスモデルは、ファウンドリ事業に比べて初期投資が格段に低く、参入障壁は相対的に低い 57。特に、AIチップのような新しい市場では、革新的なアーキテクチャを持つスタートアップが次々と誕生し、既存の巨大企業に挑戦している。

- これらのスタートアップが成功するための鍵は、TSMCのようなファウンドリの最先端プロセスへのアクセスを確保すること、そしてNVIDIAのCUDAのような強力なソフトウェア・エコシステムに対抗できる独自の価値提案を構築することにある 57。

代替品の脅威(低い)

現代社会において、半導体の機能を直接的に代替する製品や技術は、現時点では存在しない。あらゆる電子機器やデジタルサービスの根幹をなしており、その役割は不可欠である。特定の計算タスクにおいて、ソフトウェアのアルゴリズムを高度に最適化することで、より性能の低いハードウェアでも同等の結果を得ることは可能だが、これはあくまでハードウェアの性能を補完するものであり、代替するものではない。

業界内の競争(非常に高い)

業界内の競争は、各セグメントで極めて激しい。

- ファウンドリ: TSMCが2024年第3四半期時点で市場シェア64.9%を握り、圧倒的なリーダーとして君臨している 37。これを、メモリ事業で得た豊富な資金を投じるSamsung(同9.3%)と、「IDM 2.0」戦略を掲げファウンドリ事業の本格的な巻き返しを図るIntelが追う三つ巴の構図である 37。競争の焦点は、2nm/18Aといった次世代プロセスにおける技術的リーダーシップの確立と、顧客の信頼を勝ち取るための安定した歩留まりの達成にある。

- AIチップ: NVIDIAが、高性能なGPUハードウェアと、15年以上にわたり築き上げてきたソフトウェアプラットフォーム「CUDA」という強力なエコシステムによって、市場の8割以上を支配する牙城を築いている 62。AMDは、オープンソースのソフトウェア「ROCm」を武器に対抗を試みているが、開発者コミュニティの規模やソフトウェアの成熟度で大きく水をあけられているのが現状である 62。これに加え、Google(TPU)、Amazon(Trainium)、Microsoftといったクラウド大手が、自社のデータセンターに最適化したカスタムチップを開発し、NVIDIAへの依存低減とコスト削減を図っており、競争は多角化している 14。

- メモリ: DRAM、NANDフラッシュメモリともに、Samsung、SK Hynix、Micronの3社による寡占市場が形成されている。プレイヤーが少ないため、市況に応じた生産調整や価格競争が激しく、技術開発競争も熾烈である。近年は、AIサーバー需要の急増に伴い、高付加価値製品であるHBMが新たな主要な競争軸となっている。

この分析から、半導体業界は一部のプレイヤー(装置メーカー、先端ファウンドリ)が極めて強い力を持つ一方で、買い手である巨大テック企業も内製化という強力な武器を持つという、非対称な力学で成り立っていることがわかる。そして、ファブレス分野では、巨大企業とニッチなスタートアップが両極に存在し、その中間でビジネスモデルの転換を迫られる企業群が生まれている。従来の汎用チップを幅広く販売してきた大手ファブレス企業は、最大顧客であったハイパースケーラーが競合となり、一方でスタートアップのような俊敏性も持たないという難しい立場に置かれている。彼らの戦略的選択肢は、Broadcomのようにハイパースケーラーのカスタムチップ開発に不可欠なパートナーとなるか、Qualcommのように特定の垂直市場でハードとソフトを統合した強力なプラットフォームを構築するかに絞られてくる。単にチップを販売するだけのビジネスモデルは、もはや持続可能ではない。

第5章:サプライチェーンとバリューチェーン分析

サプライチェーン分析

半導体サプライチェーンは、グローバルな分業体制によって極限まで効率化されてきたが、その複雑さと地理的偏在が、新たな脆弱性の源泉となっている。

グローバルに分散したサプライチェーンの脆弱性

半導体の製造プロセスは、国境を70回以上も越えると言われるほど、高度に専門化・分散化している 26。典型的なサプライチェーンの流れは以下の通りである。

- 設計: 主に米国のファブレス企業(NVIDIA, Qualcommなど)やIDM(Intel)が担う。

- 素材: 高純度シリコンウェハーやフォトレジストなどの特殊化学品は、日本の企業(信越化学, SUMCOなど)が世界的に高いシェアを持つ。

- 製造装置: 露光装置(オランダ)、成膜・エッチング装置(米国、日本)など、日米欧の専門メーカーが寡占している。

- 前工程(ウェハープロセス): 設計データに基づき、ウェハー上に回路を形成する最も重要な工程。台湾(TSMC)と韓国(Samsung)に生産能力が極度に集中している。

- 後工程(アセンブリ・テスト): 完成したウェハーを個々のチップに切り出し、パッケージングして検査する工程。労働集約的な側面もあり、歴史的に中国やマレーシア、ベトナムといった東南アジアに拠点が集中している 17。

このグローバルに最適化されたサプライチェーンの最大の脆弱性は、特定の地域、特に台湾への過度な依存である 33。台湾一国で、世界のファウンドリ生産の60%以上、そして10nm以下の最先端ロジック半導体においては90%以上を生産している 33。この地理的集中は、以下のような深刻なリスクをもたらす。

- 地政学的リスク: 台湾海峡を巡る米中間の緊張が高まり、万が一軍事的な衝突が発生した場合、世界の半導体供給は壊滅的な打撃を受ける。これは「シリコンシールド」とも呼ばれ、台湾の戦略的重要性を高める一方で、世界経済全体にとって最大級のリスクとなっている 66。

- 自然災害リスク: 台湾は地震や台風が頻発する地域であり、大規模な自然災害は工場の稼働停止や物流の混乱を引き起こす。また、近年の気候変動による水不足も、大量の水を必要とする半導体製造にとって深刻な脅威となっている 50。

「フレンドショアリング」と「国内回帰」がもたらす変化

これらの脆弱性に対応するため、各国政府や企業はサプライチェーンの再構築を急いでいる。その主要な戦略が「フレンドショアリング」と「国内回帰(リショアリング)」である。

- フレンドショアリング(Friend-shoring): 地政学的に信頼できる同盟国や友好国にサプライチェーンを移管・分散させる戦略 12。米国と日本の連携強化などがその一例である 68。

- 国内回帰(Reshoring): 自国内に生産拠点を回帰させる動き。米国のCHIPS法などがこれを強力に後押ししている 69。

これらの動きは、サプライチェーンの特性に以下のようなトレードオフをもたらす。

- コストと効率の低下: これまで最もコスト効率の良い地域(主にアジア)に集中させてきた生産を、人件費やインフラコストが高い国(米国、欧州など)に移管するため、生産コストは必然的に上昇する 12。TSMCの創業者モリス・チャンは、米国アリゾナ工場のコストが台湾の工場より50%以上高くなると指摘している 70。これにより、半導体価格が上昇し、最終製品の価格にも影響を与える可能性がある。また、サプライチェーンが複雑化し、最適化されていないため、全体の効率も低下する。

- レジリエンスの向上: 生産拠点を地理的に分散させることで、特定の地域で発生した地政学的紛争や自然災害による供給途絶リスクを低減し、サプライチェーンのレジリエンス(強靭性)は向上する 11。これは、経済安全保障の観点から極めて重要である。

戦略的意味合い(So What?): 企業は今後、コストと効率のみを追求する従来のサプライチェーン戦略から、コスト、効率、そしてレジリエンスの3つの要素をバランスさせる新たな戦略へと転換を迫られる。どの程度のリスクを許容し、そのためにどれだけのコスト上昇を受け入れるかという、高度な経営判断が求められる。

バリューチェーン分析

半導体業界の価値創造の源泉もまた、大きな転換期を迎えている。

価値の源泉の前工程から後工程へのシフト

ムーアの法則、すなわち「半導体の集積密度は18~24ヶ月で2倍になる」という経験則は、長らく業界の性能向上とコスト低下を牽引してきた。しかし、原子レベルの微細化が進むにつれ、そのペースは物理的・経済的な限界に直面している 9。微細化による性能向上の伸びは鈍化し、一方で開発・製造コストは指数関数的に増大している。

この「微細化の壁」を乗り越えるための新たなアプローチとして、アドバンスト・パッケージング(後工程)技術が急速に重要性を増している 7。

- 技術的背景: 従来、後工程は単にチップを保護し、基板に接続するための比較的低付加価値なプロセスと見なされてきた 7。しかし、アドバンスト・パッケージングは、チップレットや2.5D/3D積層といった技術を用い、複数の異なる機能を持つチップを高密度かつ短距離で接続することで、パッケージ全体を一つの高性能なシステムとして機能させる(System-in-Package: SiP) 7。

- 価値のシフト: これにより、単一チップの性能向上(More Moore)だけでなく、システム全体の性能向上(More than Moore)が可能となる。特に、AIアクセラレータのように、プロセッサと広帯域幅メモリ(HBM)を極めて近接して接続する必要があるアプリケーションでは、この後工程技術がシステム全体の性能を決定づけるボトルネックとなっている 7。その結果、価値創造の源泉は、前工程の「微細化技術」そのものから、後工程の「実装・統合技術」へと明確にシフトしているのである。

この変化は、ファウンドリのビジネスモデルにも影響を与えている。従来、ファウンドリは加工済みのウェハーを販売し、OSATがパッケージングを行っていた。しかし、TSMCのような先進的なファウンドリは、CoWoSやSoICといった独自のパッケージング技術を開発し、前工程から後工程までを一貫して提供するサービスを強化している 7。これは、単なる製造サービス(シリコンの販売)から、システム全体の性能を保証するソリューション(システムの販売)へと、ビジネスモデルを進化させていることを意味する。これにより、ファウンドリはバリューチェーンにおけるより大きな価値を獲得しようとしている。

水平分業モデルにおける付加価値の所在

現在の半導体業界の主流である水平分業モデル(ファブレス、ファウンドリ、OSAT)において、最も高い付加価値と利益率を享受しているのは、以下のプレイヤーである。

- ファウンドリ(特にTSMC):

- 理由: TSMCは、最先端プロセス技術において競合他社を寄せ付けない独占に近い地位を確立している 36。AppleやNVIDIAといった世界のトップ企業は、自社の最先端製品を実現するためにTSMCの技術に依存せざるを得ず、TSMCは極めて強い価格決定力を持つ。その技術的優位性が、バリューチェーン全体のボトルネックとして機能し、高い利益率の源泉となっている。

- EDAベンダーおよびIPプロバイダー(Synopsys, Cadence, Armなど):

- 理由: 半導体の複雑な回路を設計するためには、EDAベンダーが提供する高度なソフトウェアツールが不可欠である。この市場はSynopsysとCadenceによる複占状態にあり、顧客は一度導入したツールから乗り換えるコストが高く、強力なロックイン効果が働いている 73。また、Armなどが提供するプロセッサの設計図(IP)も、多くのファブレス企業にとって開発の基盤となっており、ライセンス料が安定した高収益を生み出している。チップが複雑化・高機能化するほど、これらのEDA/IPプレイヤーの重要性は増し、その価値も高まる。

一方で、従来は低付加価値と見なされてきた後工程を担うOSATも、アドバンスト・パッケージングの重要性向上に伴い、その技術力と戦略的重要性が再評価され、付加価値が高まる傾向にある 7。

第6章:顧客需要の特性分析

半導体は最終製品ではないため、その需要は最終市場の動向によって規定される。主要な顧客セグメントのニーズを深く理解することは、製品戦略と市場投入戦略を策定する上で不可欠である。

主要顧客セグメントとKBF(Key Buying Factor)分析

半導体の主要な顧客セグメントは、それぞれ異なるニーズと購買決定要因(KBF)を持つ。

| 顧客セグメント | 主要なニーズ・課題 | KBF(Key Buying Factor) |

|---|---|---|

| データセンター (ハイパースケーラー) | AI学習・推論ワークロードの爆発的増加に対応する超高性能と広帯域メモリ。データセンター全体の電力コストを抑制するための優れた電力効率。 | 1. 性能/ワット(電力効率) 2. 絶対性能 3. 大規模供給能力と安定性 4. TCO(総所有コスト) |

| 自動車 | ADASや自動運転のためのリアルタイム処理能力。過酷な車載環境(高温・振動)に耐える極めて高い信頼性と安全性(ISO 26262など)。10年以上にわたる長期供給保証。 | 1. 信頼性・安全性 2. 長期供給保証 3. 性能 4. コスト |

| スマートフォン | 高性能なアプリ、AI機能、5G/6G通信。限られたバッテリー容量での長時間駆動を実現する低消費電力。薄型・軽量化を可能にする小型フォームファクタ。 | 1. 消費電力 2. 性能 3. コスト 4. サイズ |

| 産業機器 | 工場の自動化やロボティクスにおけるリアルタイム制御。過酷な産業環境での安定稼働。長期にわたる製品ライフサイクルへの対応。 | 1. 信頼性・長期安定稼働 2. 長期供給保証 3. リアルタイム性 4. コスト |

巨大テック企業によるチップ内製化の真の動機

近年、Apple, Google, Amazon, Microsoftといった巨大テック企業が、自社製品やサービスに搭載する半導体を自ら設計する「内製化」の動きを加速させている。この動きの背景には、単なるコスト削減に留まらない、より深い戦略的動機が存在する。

- 究極の製品差別化: これが内製化の最大の動機である。AppleがMacに搭載した「Mシリーズ」チップは、自社のmacOSやアプリケーションと緊密に連携するように設計されている。このハードウェアとソフトウェアの垂直統合により、競合のWindows PCでは実現不可能なレベルの性能とバッテリー寿命を両立させ、圧倒的なユーザー体験を生み出した 13。同様に、Googleの「TPU」は検索や広告といった自社のAIワークロードに、Amazonの「Trainium」や「Inferentia」はAWSのAIサービスに特化して最適化されており、汎用チップでは達成できない効率性を実現している 14。

- サプライチェーンのコントロールと戦略的自律性の確保: 特定の半導体メーカー、特にAIチップ市場で圧倒的なシェアを持つNVIDIAへの過度な依存は、供給不足、価格高騰、地政学リスクといった経営上の大きな脆弱性となる 13。内製化は、これらの外部要因から自社の製品ロードマップと事業継続性を守り、戦略的な自律性を確保するための重要な手段である。

- コスト管理と経済合理性: 短期的には、世界トップクラスの設計チームを構築するための投資は莫大である。しかし、年間数百万から数千万個のチップを消費するハイパースケーラーにとって、長期的には、外部から高価な汎用チップを調達し続けるよりも、自社で設計しファウンドリに製造を委託する方が、チップ一個あたりのコストを大幅に削減できる可能性がある 13。

この内製化のトレンドは、従来の半導体メーカーと巨大テック企業の力関係を根本的に変える。テック企業は、もはや単なる「顧客」ではなく、最も手ごわい「競合」となりつつある。この変化は、テック企業内部の組織構造にも影響を及ぼしている。従来は明確に分かれていたハードウェア部門とソフトウェア部門の垣根が低くなり、製品企画の初期段階から両者が一体となって最適なシステムを設計する「協調設計(Co-design)」が常識となっている。これは、もはや彼らがソフトウェア企業ではなく、本質的に「ハードウェアとソフトウェアの統合企業」へと変貌を遂げたことを意味する。

自動車業界の「CASE/SDV」化がもたらす需要の変化

自動車業界では、「CASE(Connected, Autonomous, Shared, Electric)」というメガトレンドと、車両の機能がソフトウェアによって定義・更新される「SDV(Software-Defined Vehicle)」へのアーキテクチャ転換が、車載半導体の需要構造を根底から変えている。

- 需要の量的・質的変化:

- 量の爆発的増加: ADAS(先進運転支援システム)の高度化や自動運転レベルの向上に伴い、カメラ、レーダー、LiDARといったセンサーの数が増加し、それらを処理する半導体の搭載数も飛躍的に増加している。

- 質の劇的変化: 従来の自動車は、機能ごとに独立した多数のECU(Electronic Control Unit)が分散して搭載されていた。しかしSDVでは、これらの機能が少数の高性能な「ドメインコントローラ」や、車両全体を制御する「セントラルコンピュータ」に集約される。これにより、求められる半導体は、単純なマイコンから、データセンター級の高い処理能力を持つ高性能SoC(System-on-Chip)へと質的に変化している。

- サプライヤー選定基準の変化:

- 従来、自動車メーカー(OEM)は、主にTier 1と呼ばれる大手部品サプライヤーを通じて半導体を間接的に調達していた。しかし、SDV化に伴い、ソフトウェアとの連携やシステムの全体最適化が重要になるにつれて、OEMが直接半導体メーカーと交渉し、次世代の車載コンピュータを共同で設計するケースが増えている。これにより、半導体メーカーには、単なる部品供給だけでなく、ソフトウェア開発キット(SDK)の提供や、長期的なOSアップデートへの対応能力など、よりシステムレベルでの貢献が求められるようになっている。

第7章:業界の内部環境分析

企業の持続的な競争優位は、外部環境への適応能力だけでなく、内部に保有する独自の経営資源やケイパビリティによってもたらされる。VRIOフレームワークを用いて業界の競争優位の源泉を特定し、それを支える人材と生産性の動向を分析する。

VRIO分析:持続的な競争優位の源泉

VRIOフレームワークは、経営資源が持つ価値(Value)、希少性(Rarity)、模倣困難性(Inimitability)、そしてそれを活用する組織(Organization)の4つの側面から、競争優位の持続性を評価する。

| 経営資源/ケイパビリティ | 価値 (V) | 希少性 (R) | 模倣困難性 (I) | 組織 (O) | 持続的競争優位 | 主要保有企業 |

|---|---|---|---|---|---|---|

| EUVリソグラフィ技術 | O | O | O | O | O | ASML |

| 先端プロセス製造ノウハウ | O | O | O | O | O | TSMC |

| CUDAソフトウェアエコシステム | O | O | O | O | O | NVIDIA |

| 巨額の投資を継続できる財務力 | O | O | △ | O | △ | Intel, Samsung, TSMC |

| 強力なIPポートフォリオ | O | O | O | O | O | Arm, Synopsys, Cadence |

- EUVリソグラフィ技術: ASMLのみが保有するこの技術は、7nm以下の先端半導体製造に不可欠であり、代替が存在しないため、極めて希少で模倣が不可能である 51。ASMLはこの技術を最大限に活用する組織体制を構築しており、持続的な競争優位の最も明確な例である。

- 先端プロセス製造ノウハウ: TSMCが長年にわたって蓄積してきた、最先端プロセス(3nm, 2nm)を高い歩留まりで安定的に量産する能力は、単なる技術特許だけでなく、現場のエンジニアが持つ膨大な暗黙知に支えられている 36。このノウハウは、競合他社が巨額の投資を行ったとしても、短期間で模倣することは極めて困難である。

- CUDAエコシステム: NVIDIAが15年以上にわたって構築してきた、AI・HPC分野の開発者コミュニティ、ライブラリ、ツール群は、強力なネットワーク効果を生み出している 62。開発者は慣れ親しんだCUDAから離れがたく、これがNVIDIA製GPUを選択する強力なインセンティブとなっている。ハードウェアの性能差だけでは覆すことが困難な、模倣困難性の高い競争優位の源泉である。

- 財務力: 巨額の設備投資やR&Dを継続できる財務力は、この業界で戦うための必須条件である。しかし、Intelの近年の苦戦が示すように、資金力だけでは技術的リーダーシップを保証できず、それを適切な戦略と組織能力に結びつけなければ持続的な優位には繋がらない。

人材動向

技術と資本が競争の鍵を握る半導体産業だが、その根底を支えるのは優秀な人材である。現在、業界は深刻な人材不足に直面しており、これが成長の最大のボトルネックとなりつつある。

- グローバルな需要動向と供給ギャップ:

- AIの爆発的な普及と各国での工場新設ラッシュが重なり、半導体設計エンジニア、プロセスエンジニア、そしてAI/ソフトウェアエンジニアの需要が世界的に急増している。しかし、大学などからの人材供給は需要に全く追いついておらず、深刻な需給ギャップが生じている 16。

- SIA(米国半導体工業会)とOxford Economicsの共同調査によると、米国では2030年までに半導体業界で新たに11.5万人の雇用が創出されるが、現在のペースではそのうち約67,000人(58%)の人材が不足すると予測されている。不足する人材の内訳は、技術者(専門学校卒・準学士)が39%、学士号を持つエンジニアやコンピュータ科学者が35%、修士・博士号を持つエンジニアが26%となっている 45。欧州では40万人、中国でも3万人の人材不足が指摘されており、問題はグローバルなものである 16。

- 熾烈な人材獲得競争の実態:

- この需給ギャップは、優秀な人材を巡る熾烈な獲得競争を引き起こしている。特に、AIや先端チップ設計といった需要の高いスキルを持つ人材の価値は高騰している。

- 賃金相場: 米国における半導体エンジニアの平均年収は約9万ドルから10万ドルと報告されているが、これはあくまで平均値であり、経験豊富なトップタレントはこれをはるかに上回る報酬を得ている 76。韓国のエレクトロニクスエンジニアの平均年収は約9,318万ウォン(約69,000ドル)、日本では約1,012万円(約67,500ドル)、台湾では約198万台湾ドル(約62,000ドル)と報告されているが、国や専門分野によって大きな差がある 78。

- 獲得・維持戦略: 高額な報酬だけでなく、挑戦的な研究開発テーマ、キャリア成長の機会、柔軟な労働環境、そして企業のビジョンやカルチャーが、優秀な人材を惹きつけ、維持するための重要な要素となっている。特に台湾では、海外企業への人材流出を防ぐためのリテンション(定着)戦略が最重要課題の一つとなっている 15。

このグローバルな人材不足は、各国が推進する大規模な補助金政策の効果を根底から揺るがしかねない。米国や欧州、日本が巨額の資金を投じて最新鋭の工場を建設したとしても、それを高効率で稼働させるための熟練したエンジニアや技術者がいなければ、投資は無駄に終わる。資本の投入は比較的短期間で可能だが、10年以上の経験を持つプロセスエンジニアを育成するには長い年月がかかる。長期的に見れば、資本ではなく人材こそが、国家間の半導体覇権競争における真の制約要因となるだろう。

労働生産性

半導体産業は、世界で最も資本集約的な産業の一つである。数兆円規模の設備投資によって建設された工場(ファブ)の生産性を決定づける最大の変数は、歩留まり(Yield)である。

- 歩留まりの重要性: 歩留まりとは、投入したウェハーの総数に対して、最終的に良品として完成したチップの割合を示す。製造プロセスは数百の工程からなり、各工程でのわずかなばらつきが欠陥に繋がり、歩留まりを低下させる。

- 生産性を左右する最大の変数: 歩留まりが数パーセント向上するだけで、ウェハー一枚から得られる良品チップの数が増え、工場の収益性は劇的に改善する。特に、開発初期段階にある最先端プロセス(例:3nm, 2nm)では、歩留まりは非常に低いレベルからスタートする。この歩留まりをいかに迅速に引き上げ、安定した量産軌道に乗せられるかが、ファウンドリの技術力と収益性を直接的に決定づける。TSMCが長年にわたり業界のリーダーであり続ける最大の理由は、この歩留まりを早期に安定させる卓越した能力にある。歩留まりの改善は、巨額の設備投資の回収効率を高め、企業の利益に数億ドル単位のインパクトをもたらす、生産性における最重要課題である。

第8章:AIがもたらす破壊的インパクト

AI(人工知能)は、半導体業界にとって単なる一過性のトレンドではない。それは、需要構造と産業構造の両面から業界を根底から再定義する、数十年に一度の破壊的インパクトである。AIは、最大の「需要創出」要因であると同時に、設計・製造・検査といった業界の根幹プロセスを変革する「産業変革」の触媒でもある。

需要創出の側面

AI、特に生成AIの急速な進化は、これまでにない規模と質の半導体需要を生み出している。

AI特化型チップ市場の急成長

AIモデル、特に大規模言語モデル(LLM)の学習と推論には、膨大な量の並列計算能力が要求される。この需要に応えるため、AIワークロードに特化した半導体市場が急成長している。

- 市場規模の爆発的拡大: 世界のAIチップ市場は、2023年の約568億ドルから、2030年には3,231億ドルへと、年平均成長率(CAGR)28.9%という驚異的なペースで成長すると予測されている 20。特に生成AIに特化したチップ市場だけでも、2030年には2,502億ドルに達するとの予測もある 79。これは、半導体市場全体の成長を牽引する最大のエンジンである。

- チップ種類別の動向:

- GPU(Graphics Processing Unit): 現在、その卓越した並列処理能力により、AI学習市場のデファクトスタンダードとなっており、AIチップ市場全体の約30~40%を占める最大のセグメントである 20。NVIDIAがこの市場をほぼ独占している。

- ASIC(Application-Specific Integrated Circuit): 特定のAIワークロードに特化して設計されるため、汎用GPUよりも高い性能と電力効率を実現できる。GoogleのTPU(Tensor Processing Unit)やAmazonのTrainium/Inferentiaなどが代表例である。今後、最も高い成長率が見込まれるセグメントであり、ハイパースケーラーの内製化トレンドを象徴している 20。

- NPU(Neural Processing Unit): 主に推論処理、特にエッジデバイスでの処理に最適化されたプロセッサ。スマートフォンや自動車に搭載され、AI機能の実行を担う。

エッジAIという新たなフロンティア

AIの処理は、これまで主にクラウド上の強力なサーバーで行われてきた。しかし、プライバシー保護、リアルタイム応答性、通信コスト削減の観点から、スマートフォンや自動車、工場の機械といったデバイス自身(エッジ)でAI処理を行う「エッジAI」の重要性が急速に高まっている。

- 市場の創出と成長: エッジAI市場は、2024年の約208億ドルから2030年には665億ドルへと、年率21.7%で力強く成長すると予測されている 23。この市場の約53%を、AI処理を担うハードウェア(半導体)が占める 23。

- 新たな半導体需要: エッジAIは、クラウドAIとは異なる種類の半導体需要を生み出す。すなわち、絶対的な性能よりも、低消費電力でリアルタイム処理が可能なNPUや小型ASICである。スマートフォン、スマートスピーカー、監視カメラ、産業用ロボットなど、あらゆるデバイスにAI機能が標準搭載されるようになり、電力消費量が1~3Wクラスの低消費電力プロセッサが最大の市場セグメントを形成すると見られている 24。

産業変革の側面

AIは、半導体を消費するだけでなく、半導体産業のあり方そのものを内側から変革する。

AIを活用した半導体設計(Generative AI for EDA)

半導体設計は、数億から数十億個のトランジスタを最適に配置・配線する、極めて複雑で時間のかかる作業である。ここにAI、特に生成AIを適用することで、設計の生産性は飛躍的に向上する。

- 開発期間の劇的な短縮: AIを活用したEDA(電子設計自動化)ツールは、チップの物理設計(フロアプランニング、配置配線など)といった最も困難な工程を自動化・最適化する。例えば、EDA最大手のSynopsysが開発したAIプラットフォーム「DSO.ai」は、ある5nmチップの設計最適化にかかる時間を、従来の6ヶ月からわずか6週間へと75%も短縮した実績を持つ 80。

- エンジニアの生産性向上: 生成AIを組み込んだ「エンジニアリングアシスタント」は、自然言語による対話を通じて設計ツールを操作したり、RTLコードの生成やデバッグ作業を自動化したりすることができる。これにより、特に経験の浅い新人エンジニアの生産性を最大2倍に向上させることが可能とされている 9。先端ノードの設計コストが5nmで平均5.4億ドル、将来的には10億ドルに達すると予測される中、AIによる生産性向上はコスト抑制に不可欠な手段となる 9。

AIによる製造プロセスの革新

半導体製造は、数百の工程からなる精密なプロセスであり、歩留まりの向上が収益性を左右する。AIは、この複雑な製造現場にデータ駆動型のインテリジェンスをもたらす。

- 歩留まりの向上: 製造装置に搭載された多数のセンサーから収集される膨大なデータ(温度、圧力、ガス流量など)をAIがリアルタイムで分析。人間の目では捉えられない微細な異常やパターンを検知し、欠陥が発生する前にプロセス条件を自動で最適化する。これにより、製造歩留まりを最大30%改善し、不良品による損失を大幅に削減したというケーススタディも報告されている 81。

- 予知保全(Predictive Maintenance): AIが装置の稼働データを継続的に監視し、振動や温度の微細な変化から故障の兆候を早期に予測する。これにより、突発的な装置のダウンタイムを防ぎ、故障が発生する前に計画的なメンテナンスを実施できる。結果として、工場の稼働率が向上し、メンテナンスコストが20%削減された事例もある 10。

シリコンサイクルの予測と需給ミスマッチの緩和

業界の長年の課題であるシリコンサイクルは、本質的に需要と供給のミスマッチによって引き起こされる。AIは、この課題の解決に貢献する可能性を秘めている。AIアルゴリズムは、マクロ経済指標、各地域の最終製品の販売動向、サプライチェーン全体の在庫レベル、地政学リスクなど、従来は関連付けることが困難だった膨大な変数を統合的に分析し、より精度の高い需要予測モデルを構築できる 30。これにより、半導体メーカーは過剰投資や在庫不足のリスクを低減し、需給バランスを最適化することが可能になる。完全にサイクルをなくすことは困難だとしても、その振幅を緩和し、業界の安定性を高める一助となることが期待される。

この業界内部で起きている変化は、一種の自己増殖的な好循環(Virtuous Cycle)を生み出している。すなわち、より高度なAIモデルの開発が、より高性能なAIチップの需要を喚起し、その高性能AIチップの設計・製造が、より高度なAI技術(AI-EDAや製造AI)によって加速されるという構図である。このフィードバックループは、半導体技術の進化のペースを、従来のムーアの法則が予測した以上に加速させる可能性を秘めている。

| AIのインパクト領域 | 具体的な効果・指標 | 定量的な改善効果 | 出典 |

|---|---|---|---|

| 半導体設計 (EDA) | 設計最適化サイクルの短縮 | 最大75%削減 | 80 |

| 新人エンジニアの生産性 | 最大2倍向上 | 9 | |

| 半導体製造 | 歩留まり(Yield)の向上 | 最大30%改善 | 81 |

| 欠陥検出の精度 | 最大95%達成 | 10 | |

| 予知保全によるコスト削減 | 最大20%削減 | 10 |

第9章:主要プレイヤーの戦略分析

半導体業界の覇権は、各セグメントの主要プレイヤーが、地政学、ポスト・ムーア技術、AIという3つのメガトレンドにどう対応するかによって決まる。ここでは、各社の戦略、強み・弱みを比較分析する。

IDM(垂直統合型デバイスメーカー)

設計から製造までを一貫して手掛けるIDMは、ファウンドリモデルの台頭により苦戦を強いられてきたが、国家戦略とAIを追い風に復活を期している。

- Intel:

- 戦略: パット・ゲルシンガーCEOのリーダーシップの下、「IDM 2.0」という野心的な復活戦略を推進 61。その柱は、①自社製品の製造能力強化、②TSMCなど外部ファウンドリの戦略的活用、そして③「Intel Foundry Services (IFS)」による外部顧客向けファウンドリ事業の本格展開、の3本である 61。

- 強み・弱み: 強みは、米国に本拠を置く唯一の先端ロジックメーカーとして、CHIPS法による強力な政府支援を受けられる点。また、x86アーキテクチャにおける長年の実績と膨大なIPを持つ。弱みは、過去数年間、先端プロセス開発でTSMCとSamsungに後れを取り、製造技術のリーダーシップを失ったこと。

- 地政学・AIへの対応: 「4年で5つのプロセスノード」という超高速ロードマップを掲げ、2025年に投入する「18A」プロセスで技術的リーダーシップを奪還することを目指す 61。MicrosoftやNVIDIAといった大口顧客をIFSのパートナーとして獲得し、地政学的なサプライチェーン多様化の受け皿としての地位を確立しようとしている 61。AI分野では、自社のCPU「Xeon」にAIアクセラレータを統合するとともに、Habana Labs買収で得た「Gaudi」アクセラレータでNVIDIAに対抗する。

- Samsung:

- 戦略: 世界最大のメモリメーカーとしての地位を盤石にしつつ、ファウンドリ事業でTSMCを追撃する二正面作戦を展開。AI時代に対応するため、最先端のファウンドリ、HBMなどの高性能メモリ、そしてアドバンスト・パッケージング(AVP)技術を統合した「ワンストップAIソリューション」を提供し、顧客のAIチップ開発を包括的に支援する戦略を打ち出している 48。

- 強み・弱み: メモリからロジック、ファウンドリまでを垂直統合している世界唯一の企業であり、コンポーネント間の最適化を図れる点が最大の強み。弱みは、ファウンドリ事業において、先端プロセスの歩留まりが不安定で、TSMCに対する顧客の信頼性で劣後している点である 86。

- 地政学・AIへの対応: 米国テキサス州に大規模な新工場を建設し、CHIPS法の補助金を活用して対米投資を拡大。AI向けには、他社に先駆けて3nmプロセスにGAA(Gate-All-Around)トランジスタ技術を導入し、技術的先進性をアピール 48。HBM市場ではSK Hynixと熾烈なトップ争いを演じている。

ファブレス

製造を持たないファブレス企業は、設計の革新性に特化することで高い成長を遂げてきたが、AIと巨大テック企業の内製化という新たな競争環境に直面している。

- NVIDIA:

- 戦略: AIコンピューティングにおける「プラットフォーマー」としての地位を確立。高性能GPUというハードウェアだけでなく、ソフトウェア開発環境「CUDA」を中心とした強力なエコシステムを構築し、開発者をロックインする戦略で市場を支配している 62。

- 強み・弱み: CUDAエコシステムがもたらす圧倒的な参入障壁が最大の強み。AI開発のデファクトスタンダードとなっており、ハードウェア性能だけでは代替が困難。弱みは、その支配的な地位ゆえに、顧客であるハイパースケーラーから依存低減のターゲットとされている点と、米国の対中輸出規制の直接的な影響を受ける点である。

- AMD:

- 戦略: PC向けCPU/GPU市場でIntelとの競争を繰り広げつつ、データセンター市場ではNVIDIAの対抗馬としての地位を狙う。GPU「Instinct MIシリーズ」と、CUDAに対抗するオープンソースのソフトウェアプラットフォーム「ROCm」を両輪で推進 63。

- 強み・弱み: Xilinx買収によりFPGA技術を獲得し、製品ポートフォリオを多様化。オープンソースを志向する顧客層に訴求できる可能性がある。弱みは、ROCmのエコシステムがCUDAに比べて圧倒的に未熟であり、開発者コミュニティの規模で大きく劣ること 62。

- Qualcomm & Broadcom:

- Qualcomm: スマートフォン向けSoC(System-on-Chip)のリーダー。AIの主戦場がデータセンターに移る中、これまでの強みである低消費電力技術を活かし、PC、自動車、エッジAIへと事業領域の多角化を図る。データセンター向けカスタムAIチップ市場への参入も模索している 89。

- Broadcom: ネットワーク、ブロードバンド、ストレージ向け半導体に強みを持つ。M&Aを駆使して事業を拡大する戦略が特徴。AI分野では、GoogleやMetaといったハイパースケーラー向けのカスタムASIC(特定用途向け集積回路)の設計・供給で大きな成功を収め、NVIDIAとは異なる形でAIブームの恩恵を受ける「もう一つのAI銘柄」としての地位を確立している 90。

ファウンドリ

- TSMC:

- 戦略: 「みんなのファウンドリ」として、特定の顧客に依存せず、あらゆるファブレス企業やIDMの製造を請け負う純粋なファウンドリモデルを貫く。最先端プロセスへの継続的な投資で技術的リーダーシップを維持し、圧倒的な製造能力と品質で顧客の信頼を勝ち取る。

- 強み・弱み: 5nm以下の先端プロセスで90%以上の市場シェアを握る圧倒的な技術力と生産能力が最大の強み 33。弱みは、生産拠点が台湾に極度に集中していることによる地政学リスク。

- 地政学・AIへの対応: 地政学リスクを軽減するため、米国アリゾナ州、日本の熊本県、ドイツのドレスデンに大規模工場を建設し、生産拠点のグローバル化を推進 70。ただし、海外での建設・運営コストの増大や人材確保が大きな課題となっている 70。AIチップの製造需要をほぼ一手に引き受けており、AIブームの最大の受益者の一社である。

製造装置

- ASML, Applied Materials, Lam Research, 東京エレクトロン:

- 戦略: それぞれが専門とするプロセス(ASMLはリソグラフィ、AMATは成膜、Lam/TELはエッチング)で技術的優位性を追求し、高い市場シェアを維持する 93。半導体メーカーの設備投資動向に業績が左右されるが、業界全体の成長と技術の高度化の恩恵を直接受ける。

- 強み: 特定分野での技術的寡占・独占が強固な参入障壁となり、高い収益性を確保している 51。米国の対中輸出規制により中国向けビジネスには不透明感があるものの、世界的な工場建設ラッシュが追い風となっている 96。

EDAベンダー

- Synopsys, Cadence Design Systems:

- 戦略: 半導体設計に不可欠なEDAツール市場を複占。チップの複雑化に対応するため、AIを活用した設計自動化・最適化ツールの開発に注力し、設計生産性の向上を競っている 73。

- 強み: 高い技術障壁と顧客のスイッチングコストの高さから、極めて安定したビジネスモデルを持つ。SynopsysはIP事業にも強みを持ち、CadenceはEDAソフトウェアに、より特化しているという戦略の違いがある 74。

チップ内製化を進める巨大テック

- Apple, Google, Amazon:

- 戦略: 自社の製品・サービス(iPhone/Mac, Google Cloud/Search, AWSなど)に完全に最適化されたカスタムチップを設計することで、性能・電力効率の最大化、製品の差別化、サプライチェーンのコントロールを実現する 13。彼らの戦略は、従来のファブレス企業のビジネスモデルを根底から揺るがす脅威となっている。

第10章:戦略的インプリケーションと推奨事項

これまでの包括的な分析を統合し、半導体業界で事業を展開する企業が取るべき戦略的な方向性を導き出す。

今後5~10年で、半導体業界の勝者と敗者を分ける決定的な要因

今後5年から10年という時間軸で、業界の勝者と敗者を分けるのは、もはや単一の技術的優位性ではない。以下の4つの要因に対する統合的な対応能力こそが、決定的な差を生むだろう。

- 地政学的レジリエンスと国家戦略の活用能力: 米中対立は短期的な緊張緩和はあっても、技術覇権を巡る構造的な対立は続くと見るべきである。サプライチェーンの分断リスクをヘッジし、日米欧の補助金政策を自社のグローバル戦略に組み込み、生産・開発体制を最適化できる企業が生き残る。地政学をコストではなく、競争優位を築くための変数として捉える視点が不可欠である。

- ポスト・ムーア技術への適応力: 微細化競争は依然として重要だが、それだけでは勝てない時代に突入した。価値の源泉がアドバンスト・パッケージングへとシフトする中、チップレット、3D積層、異種集積といった実装技術でリーダーシップを確立できるかが、性能とコストの両面で競争力を左右する。前工程と後工程を統合したシステムレベルでの設計・製造能力が問われる。

- ハードウェア+ソフトウェアのエコシステム構築力: AI時代においては、単体のチップ性能がいかに優れていても、それだけでは不十分である。NVIDIAのCUDAが示すように、開発者が容易にアプリケーションを開発・実行できるソフトウェアプラットフォームと、それを取り巻く広範なエコシステムを構築できるかが、市場のデファクトスタンダードを握るための鍵となる。ハードウェアの性能を最大限に引き出すソフトウェアと、開発者コミュニティへの投資が、持続的な競争優位の源泉となる。

- AIによる自己変革能力: AIを単に販売する製品として捉えるだけでなく、自社のあらゆる業務プロセスに変革をもたらすツールとして活用できるかが、企業の生産性を根本的に決定づける。AIによる設計期間の短縮、製造歩留まりの向上、需要予測の精度向上など、AIを組織のDNAに組み込み、オペレーションを抜本的に効率化できる企業が、コスト競争力と市場投入スピードで他社を圧倒する。

我々(自社)が捉えるべき機会(Opportunity)と備えるべき脅威(Threat)

この環境変化は、すべてのプレイヤーに機会と脅威をもたらす。自社の立ち位置を明確にし、SWOT分析の観点から戦略を構築する必要がある。

機会(Opportunities)

- 構造的な市場成長: AIスーパーサイクルに乗り、特にデータセンター、自動車、エッジAIといった高成長ドメインでの需要を取り込む。

- 新たな付加価値領域: アドバンスト・パッケージングという新たな技術フロンティアにおいて、材料、装置、設計、製造の各分野で新たな事業機会を創出する。

- 国家支援の活用: 日米欧の巨額の補助金政策を戦略的に活用し、通常では困難な大規模な設備投資や研究開発プロジェクトを実行する。

- 生産性の飛躍的向上: AIを自社の設計・製造プロセスに導入することで、開発期間の短縮、歩留まり向上、コスト削減を実現し、競争優位を確立する。

脅威(Threats)

- サプライチェーンの分断: 米中対立の激化による輸出入規制の強化や、特定地域への供給網の遮断リスク。これにより、市場へのアクセスが制限されたり、部材調達が困難になったりする可能性がある。

- ビジネスモデルの陳腐化: 巨大テック企業によるチップ内製化の進展により、従来の汎用チップ販売を中心としたビジネスモデルが通用しなくなるリスク。顧客が競合へと変わる現実への対応が急務である。

- 技術競争からの脱落: 先端プロセスやアドバンスト・パッケージングへの巨額な投資競争に追随できず、技術的に陳腐化し、市場から脱落するリスク。

- 人材獲得競争の敗北: グローバルで激化する専門人材の獲得競争に敗れ、イノベーションの担い手を確保できなくなるリスク。

考えられる戦略的オプションの提示と評価

これらの機会と脅威を踏まえ、企業が取りうる戦略的オプションを3つ提示し、それぞれのメリット・デメリットを評価する。

| 戦略的オプション | 概要 | メリット | デメリット | 成功確率(評価) |

|---|---|---|---|---|

| A: 特定領域特化型リーダー戦略 | AI、自動車、パワー半導体など、自社の強みが活かせる特定の高成長ドメインに経営資源を集中投下し、その分野で圧倒的な技術的リーダーシップと市場シェアを確立する。 | ・リソース集中による深い専門性と競争優位の構築が可能。 ・特定顧客との強固な関係を築きやすい。 | ・特定ドメインの市場変動に対する脆弱性が高い。 ・技術の陳腐化リスクに晒されやすい。 | 中 |

| B: 水平分業のハブ戦略 | バリューチェーンの特定の工程(例:アドバンスト・パッケージング、IP提供、EDAツール)で、他社が代替不可能な「ハブ」としての地位を築く。エコシステム全体に不可欠な存在となり、高い収益性を確保する。 | ・高い利益率と強力な価格交渉力を維持できる。 ・業界全体の成長の恩恵を享受できる。 | ・極めて高い技術的障壁と継続的なR&D投資が必要。 ・独占的な地位が地政学的リスクの対象となりやすい。 | 高(ただし参入障壁は極めて高い) |

| C: M&Aによるケイパビリティ獲得戦略 | 自社に不足している技術や人材(例:AIソフトウェア、パッケージング技術、特定IP)を持つ企業をM&Aによって獲得し、事業ポートフォリオを迅速に転換・強化する。 | ・市場投入までの時間を大幅に短縮できる(Time to Market)。 ・新たな市場や顧客基盤を獲得できる。 | ・高額な買収プレミアムが必要。 ・買収後の統合(PMI)が困難で、組織文化の衝突や人材流出のリスクがある。 | 低~中 |

最終提言:データと論理に基づく事業戦略とアクションプラン

最終提言: 「AI駆動型ドメイン・スペシフィック・ソリューション・プロバイダーへの変革」

これまでの分析に基づき、最も説得力があり、持続的な成長を実現する可能性が高い戦略として、上記オプションAとBの要素を組み合わせ、AIによる自己変革を中核に据えた本戦略を提言する。

戦略概要

これは、汎用的な半導体コンポーネントの供給者から脱却し、特定の高成長ドメインにおいて、顧客の課題を解決する統合的なソリューションを提供するプレイヤーへと変革する戦略である。その要諦は以下の3点である。

- ドメインへの特化: 経営資源を、最も成長性が高く、かつ自社の強みが活かせるドメイン(例:データセンターAI、自動車)に集中させる。

- ソリューションの提供: チップレット技術を積極的に活用し、ハードウェア(自社製/パートナー製チップレット)と、それを最適に動かすソフトウェア(ファームウェア、ライブラリ、SDK)を協調設計する。これにより、顧客に対して単なるチップではなく、性能が保証された「ソリューション」を提供する。

- AIによる実行: 設計から製造、サプライチェーン管理に至るまで、バリューチェーン全体にAIを導入し、開発スピード、コスト競争力、品質を極限まで高める。

実行に向けたアクションプランの概要

| 項目 | 概要 |

|---|---|

| 主要KPI | ・ターゲットドメインにおける市場シェア ・ソリューション売上比率 ・ソフトウェア開発者エンゲージメント数(エコシステム構築の指標) ・AI導入による設計期間短縮率および歩留まり改善率 |

| タイムライン | Year 1-2(基盤構築期): ・ターゲットドメインの選定と、主要顧客との戦略的提携の締結。 ・全社的なAI-EDAツールの導入と、設計・製造プロセスへのAI適用開始。 ・ソフトウェア開発部門の大幅な増強(採用および再教育)。 Year 3-4(ソリューション投入期): ・ドメイン特化型のチップレット・プラットフォームの第一弾を市場投入。 ・主要顧客との協調設計によるカスタムソリューションの提供開始。 ・開発者向けカンファレンスの開催など、エコシステム構築活動の本格化。 Year 5以降(エコシステム拡大期): ・プラットフォームの次世代版を投入し、製品ラインナップを拡充。 ・サードパーティ開発者を巻き込んだエコシステムパートナープログラムを本格展開し、プラットフォームの価値を最大化。 |

| 必要リソース | ・人材: AI/ソフトウェアエンジニアを現在のXX%増員(目標XX名)。先端パッケージング技術者の採用と育成。 ・投資: アドバンスト・パッケージング関連技術への研究開発投資を年間XX億ドル増額。ソフトウェア開発環境整備にXX億ドル。 ・提携: ターゲットドメインの主要顧客、および補完的な技術を持つIPベンダーやソフトウェア企業との戦略的アライアンス。 |

この変革は容易な道ではないが、半導体業界の構造変化に適応し、次の10年で勝者となるための唯一の道であると確信する。

第11章:付録

参考文献、引用データ、参考ウェブサイトのリスト

本レポートの分析は、以下の公開情報、業界レポート、企業発表資料に基づいている。

業界団体・調査会社レポート

- Semiconductor Industry Association (SIA)

- World Semiconductor Trade Statistics (WSTS)

- Gartner, Inc.

- International Data Corporation (IDC)

- McKinsey & Company

- Deloitte

- PwC

- KPMG

政府・公的機関報告書

- U.S. Department of Commerce, “CHIPS and Science Act”

- European Commission, “European Chips Act”

- Japan, Ministry of Economy, Trade and Industry (METI) Reports

企業情報

- Intel Corporation (Investor Relations)

- Samsung Electronics (Investor Relations)

- NVIDIA Corporation (Investor Relations)

- Advanced Micro Devices, Inc. (AMD) (Investor Relations)

- Qualcomm Incorporated (Investor Relations)

- Broadcom Inc. (Investor Relations)

- Taiwan Semiconductor Manufacturing Company (TSMC) (Investor Relations)

- ASML Holding N.V. (Investor Relations)

- Applied Materials, Inc. (Investor Relations)

- Lam Research Corporation (Investor Relations)

- Tokyo Electron Limited (Investor Relations)

- Synopsys, Inc. (Investor Relations)

- Cadence Design Systems, Inc. (Investor Relations)

- Apple Inc. (Investor Relations)

- Google (Alphabet Inc.) (Investor Relations)

- Amazon.com, Inc. (Investor Relations)

引用した情報源リスト

1

引用文献

- The AI Supercycle: Unpacking the Trillion-Dollar Semiconductor Surge Fueling the Future of Intelligence – Stock Market | FinancialContent, https://markets.financialcontent.com/wral/article/tokenring-2025-10-7-the-ai-supercycle-unpacking-the-trillion-dollar-semiconductor-surge-fueling-the-future-of-intelligence

- Planning for the future: 2025 semiconductor market … – Sourceability, https://sourceability.com/post/planning-for-the-future-2025-semiconductor-market-outlook

- Exploring new regions: The greenfield opportunity in semiconductors – McKinsey, https://www.mckinsey.com/industries/semiconductors/our-insights/exploring-new-regions-the-greenfield-opportunity-in-semiconductors

- Semiconductor industry outlook 2025 | Infosys Knowledge Institute, https://www.infosys.com/iki/research/semiconductor-industry-outlook2025.html

- CHIPS and Science Act – Wikipedia, https://en.wikipedia.org/wiki/CHIPS_and_Science_Act

- European Chips Act – European Commission, https://commission.europa.eu/strategy-and-policy/priorities-2019-2024/europe-fit-digital-age/european-chips-act_en

- Back-End Packaging And Test: From Lessons Learned To Future …, https://semiengineering.com/back-end-packaging-and-test-from-lessons-learned-to-future-innovations/

- Advanced chip packaging: How manufacturers can play to win – McKinsey, https://www.mckinsey.com/industries/semiconductors/our-insights/advanced-chip-packaging-how-manufacturers-can-play-to-win

- Generative AI for Semiconductor Design and Verification | AWS for …, https://aws.amazon.com/blogs/industries/generative-ai-for-semiconductor-design/

- AI-Powered Predictive Analytics for Semiconductor … – ijirset, https://www.ijirset.com/upload/2024/june/280_AI.pdf

- American semiconductors: Rebuilding the US supply chain in a high-stakes world – PwC, https://www.pwc.com/us/en/industries/tmt/library/rebuilding-us-supply-chain.html

- Friendshoring: Navigating Geopolitics for Supply Chain Resilience – CE Interim, https://ceinterim.com/friendshoring-and-supply-chain-resilience/

- The Shift to Custom Silicon: Why Companies Are Designing Their …, https://www.nasdaq.com/articles/shift-custom-silicon-why-companies-are-designing-their-own-chips

- In-house Semiconductor Chip Design: Benefits And Challenges, https://a2globalelectronics.com/shortage-mitigation/in-house-semiconductor-chip-design-benefits-and-challenges/

- 2025 Hiring Trend: Semiconductor companies push harder to get …, https://www.robertwalters.com.tw/insights/hiring-advice/blog/2025-hiring-trend-semiconductor.html

- As Semiconductor Sales Soar, Career Opportunities Abound – IEEE …, https://innovationatwork.ieee.org/as-semiconductor-sales-soar-career-opportunities-abound/

- 2024 Semiconductor Industry Outlook | Deloitte US, https://www.deloitte.com/us/en/Industries/tmt/articles/semiconductor-industry-outlook.html

- Global chip market expected to surpass $1tr by 2030: Gartner – The …, https://www.koreaherald.com/article/10423702?ref=naver

- Global AI Chip Market Size & Share | Growth Forecast Report 2030 – VynZ Research, https://www.vynzresearch.com/semiconductor-electronics/ai-chip-market

- Artificial Intelligence Chipset Market | Industry Report, 2030, https://www.grandviewresearch.com/industry-analysis/artificial-intelligence-chipset-market

- Analog Semiconductors Market Size, Share & Forecast 2034, https://www.gminsights.com/industry-analysis/analog-semiconductors-market

- The Cost of AI: How Hyperscaler Spending is Impacting …, https://www.fusionww.com/insights/resources/the-cost-of-ai-how-hyperscaler-spending-is-impacting-semiconductor-supply

- Edge AI Market Size, Share & Growth | Industry Report, 2030, https://www.grandviewresearch.com/industry-analysis/edge-ai-market-report

- Edge AI Hardware Market Size, Share, Trends and Industry Analysis …, https://www.marketsandmarkets.com/Market-Reports/edge-ai-hardware-market-158498281.html

- America Projected to Triple Semiconductor Manufacturing Capacity …, https://www.semiconductors.org/america-projected-to-triple-semiconductor-manufacturing-capacity-by-2032-the-largest-rate-of-growth-in-the-world/

- Global Semiconductor Trends and the Future of EU Chip Capabilities – ESPAS, https://www.espas.eu/files/Global-Semiconductor-Trends-and-the-Future-of-EU-Chip-Capabilities-2022.pdf

- STATE OF THE U.S. SEMICONDUCTOR INDUSTRY, https://www.semiconductors.org/wp-content/uploads/2024/09/SIA_State-of-Industry-Report_2024_final_091124.pdf

- US lawmakers say China ‘used’ gaps in chip export rules allowed …, https://timesofindia.indiatimes.com/technology/tech-news/us-lawmakers-say-china-used-gaps-in-chip-export-rules-allowed-china-to-buy-38-billion-worth-chipmaking-tools/articleshow/124368189.cms

- US imposes new restrictions on Chinese technology companies, angry China says: Would take, https://timesofindia.indiatimes.com/technology/tech-news/us-imposes-new-restrictions-on-chinese-technology-companies-angry-china-says-would-take-/articleshow/124396361.cms

- Silicon squeeze: AI’s impact on the semiconductor industry – McKinsey, https://www.mckinsey.com/industries/semiconductors/our-insights/silicon-squeeze-ais-impact-on-the-semiconductor-industry

- Global Semiconductor Chip Market Size, Share, Forecast 2033, https://www.custommarketinsights.com/report/semiconductor-chip-market/

- Future of the semiconductor industry: Key trends, tech, and strategies – Capgemini, https://www.capgemini.com/us-en/insights/expert-perspectives/7-major-trends-shaping-the-future-of-the-semiconductor-industry/

- Building resilient semiconductor supply chains amid global tensions …, https://omdia.tech.informa.com/blogs/2025/sep/building-resilient-semiconductor-supply-chains-amid-global-tensions

- 2023 SIA Factbook – Semiconductor Industry Association, https://www.semiconductors.org/wp-content/uploads/2023/05/SIA-2023-Factbook_1.pdf

- Semiconductor Industry R&D Spending: Who’s Investing the Most? | PatentPC, https://patentpc.com/blog/semiconductor-industry-rd-spending-whos-investing-the-most

- The Motley Fool Did a Deep Dive Into TSMC’s Revenue by …, https://www.fool.com/investing/2025/10/04/the-motley-fool-did-a-deep-dive-into-tmscs-revenue/

- TSMC, Samsung, and Intel: Who’s Leading the Semiconductor Race? (Latest Market Share Data) | PatentPC, https://patentpc.com/blog/tsmc-samsung-and-intel-whos-leading-the-semiconductor-race-latest-market-share-data

- The US CHIPS Act and Its Impacts on the WTO and China – Kluwer Law Online, https://kluwerlawonline.com/journalarticle/Journal+of+World+Trade/58.5/TRAD2024039

- The European Chips Act: It’s Now or Never, https://www.europeanfiles.eu/digital/the-european-chips-act-its-now-or-never

- Can Rapidus Achieve Japan’s Semiconductor Revival? – The …, https://thediplomat.com/2025/07/can-rapidus-achieve-japans-semiconductor-revival/

- Japan’s ambitious semiconductor plan – East Asia Forum, https://eastasiaforum.org/2024/08/30/japans-ambitious-semiconductor-plan/

- Japan’s Pursuit of a Game-Changing Technology and Ecosystem for Semiconductors, https://www.japan.go.jp/kizuna/2024/03/technology_for_semiconductors.html

- The CHIPS Act: What it means for the semiconductor ecosystem – PwC, https://www.pwc.com/us/en/library/chips-act.html

- How AI Will Define the Next Silicon Supercycle – EE Times, https://www.eetimes.com/how-ai-will-define-the-next-silicon-supercycle/

- Chipping Away: Assessing and Addressing the Labor Market Gap …, https://www.semiconductors.org/chipping-away-assessing-and-addressing-the-labor-market-gap-facing-the-u-s-semiconductor-industry/

- Extended Reality (XR) Technology to address Significant Obstacles in Semiconductor Workforce Developement – Washington Internships for Students of Engineering, https://wise-intern.org/assets/2025/papers/Extended-Reality-XR-Technology-to-address-Significant-Obstacles-in-Semiconductor-Workforce-Developement-Christopher-Johnson-IEEE-USA-WISE-2025-Policy-Paper.pdf

- The Silicon Revolution: Unlocking Unprecedented AI Power with …, https://markets.financialcontent.com/stocks/article/tokenring-2025-10-2-the-silicon-revolution-unlocking-unprecedented-ai-power-with-next-gen-chip-manufacturing

- Samsung’s AI Foundry Ambitions: Challenging the Semiconductor Giants | Star Tribune, https://markets.financialcontent.com/startribune/article/tokenring-2025-10-4-samsungs-ai-foundry-ambitions-challenging-the-semiconductor-giants

- TSMC – Wikipedia, https://en.wikipedia.org/wiki/TSMC

- The Dual Threat: How Taiwan’s Energy Insecurity and Geopolitical Risks Endanger TSMC and the World’s Tech Future | FinancialContent, https://markets.financialcontent.com/stocks/article/tokenring-2025-10-8-the-dual-threat-how-taiwans-energy-insecurity-and-geopolitical-risks-endanger-tsmc-and-the-worlds-tech-future

- What are the Porter’s Five Forces of ASML Holding N.V. (ASML …, https://dcfmodeling.com/products/asml-porters-five-forces-analysis

- Semiconductor Lithography Equipment Market Analysis | Industry Growth, Size & Forecast Report – Mordor Intelligence, https://www.mordorintelligence.com/industry-reports/semiconductor-lithography-equipment-market

- Semiconductor Manufacturing Equipment Market 2030 – MarketsandMarkets, https://www.marketsandmarkets.com/Market-Reports/semiconductor-manufacturing-equipment-market-263678841.html

- Semiconductor Front End Equipment Market Size, Share & Analysis – Mordor Intelligence, https://www.mordorintelligence.com/industry-reports/global-semiconductor-front-end-equipment-market

- How high-tech suppliers are responding to the hyperscaler opportunity – McKinsey, https://www.mckinsey.com/industries/technology-media-and-telecommunications/our-insights/how-high-tech-suppliers-are-responding-to-the-hyperscaler-opportunity

- Big Tech’s Big Trend: Chip Independence | American Enterprise Institute – AEI, https://www.aei.org/op-eds/big-techs-big-trend-chip-independence/

- Fabless vs. Foundry: How Chip Manufacturing Is Evolving (Industry …, https://patentpc.com/blog/fabless-vs-foundry-how-chip-manufacturing-is-evolving-industry-stats

- Semiconductor technology: What’s the difference between a fabless company, a foundry, and an IDM? – Henry Patent Law Firm, https://henry.law/blog/semiconductor-technology-whats-the-difference-between-a-fabless-company-a-foundry-and-an-idm/

- What Are “Fabless” Chipmakers? – Investopedia, https://www.investopedia.com/ask/answers/050615/what-are-fabless-chip-makers-and-why-are-they-important-semiconductor-market.asp

- Cover Title The Growing Challenge of Semiconductor Design Leadership, https://www.semiconductors.org/wp-content/uploads/2022/11/2022_The-Growing-Challenge-of-Semiconductor-Design-Leadership_FINAL.pdf

- Intel Foundry Services: A New Era of Competition in Chip …, https://markets.financialcontent.com/wral/article/tokenring-2025-10-4-intel-foundry-services-a-new-era-of-competition-in-chip-manufacturing

- AI compute: Nvidia’s Grip and AMD’s Chance – UncoverAlpha, https://www.uncoveralpha.com/p/ai-compute-nvidias-grip-and-amds

- ROCm vs CUDA: A Practical Comparison for AI Developers – SCIMUS, https://thescimus.com/blog/rocm-vs-cuda-a-practical-comparison-for-ai-developers/

- The AI Silicon Showdown: Nvidia, Intel, and ARM Battle for the Future of Artificial Intelligence, https://markets.financialcontent.com/wral/article/tokenring-2025-10-10-the-ai-silicon-showdown-nvidia-intel-and-arm-battle-for-the-future-of-artificial-intelligence

- Chip Challenges: Semiconductors and Supply Chain Risks – Exiger, https://www.exiger.com/perspectives/chip-challenges-semiconductors-and-supply-chain-risks/

- Semiconductors and Taiwan’s “Silicon Shield” – Stimson Center, https://www.stimson.org/2022/semiconductors-and-taiwans-silicon-shield/

- What is Friend-Shoring? // How To Improve Your Supply Chain With The Looming Trade War – Cosmo Sourcing, https://www.cosmosourcing.com/blog/what-is-friend-shoring

- Friendshoring Between the U.S. and Japan: Strengthening the Semiconductor and Electronics Supply Chain – Converge, https://www.converge.com/resources/news/friendshoring-between-the-u-s-and-japan-strengthening-the-semiconductor-and-electronics-supply-chain/

- Geopolitical Risk Mitigation in Semiconductor Supply Chains – Trax Technologies, https://www.traxtech.com/ai-in-supply-chain/geopolitical-risk-mitigation-in-semiconductor-supply-chains

- TSMC: lessons in strategy and operational excellence from the …, https://www.iese.edu/insight/articles/tsmc-geopolitics-operations-strategy/

- 【Thorough Explanation】Newest Trends of Next-Gen Semiconductor Packages, Materials, and Substrates | Resonac, https://www.resonac.com/solution/tech/next-gen-semiconductor-packages.html

- Business Strategies – Front-end / Back-end Semiconductor Materials – Resonac, https://www.resonac.com/corporate/strategy/semi.html

- Cadence Vs Synopsys Stock, Which Is Best? – Financhill, https://financhill.com/blog/investing/cadence-vs-synopsys-stock

- How Synopsys and Cadence are fueling the semiconductor industry’s growth engine, https://www.wing.vc/content/how-synopsys-and-cadence-are-fueling-the-semiconductor-industrys-growth-engine

- Apple’s in-house chip design is the ‘secret weapon’ behind industry-beating performance, https://appleinsider.com/articles/24/11/16/apples-in-house-chip-design-is-the-secret-weapon-behind-industry-beating-performance

- Salary: Semiconductor Engineer (Oct, 2025) United States – ZipRecruiter, https://www.ziprecruiter.com/Salaries/Semiconductor-Engineer-Salary

- Semiconductor Engineer Salary in 2025 | PayScale, https://www.payscale.com/research/US/Job=Semiconductor_Engineer/Salary

- Electronics Engineer Salary in South Korea (2025) – ERI, https://www.erieri.com/salary/job/electronics-engineer/south-korea

- Generative AI Chipset Market Size And Share Report, 2030 – Grand View Research, https://www.grandviewresearch.com/industry-analysis/generative-ai-chipset-market-report

- AI’s Silicon Revolution: How Intelligent Machines are Redrawing the Semiconductor Landscape – FinancialContent, https://markets.financialcontent.com/wral/article/tokenring-2025-10-7-ais-silicon-revolution-how-intelligent-machines-are-redrawing-the-semiconductor-landscape

- How AI Helps in Semiconductor Manufacturing? [Case Study] – Netguru, https://www.netguru.com/blog/yield-detraction-semiconductor-manufacturing-ai

- AI In Semiconductor Manufacturing: Higher Yield, Lower Cost – WebOsmotic, https://webosmotic.com/blog/ai-in-semiconductor-manufacturing/

- Leveraging AI/ML for Predictive Maintenance in Semiconductor Fabrication – Tessolve, https://www.tessolve.com/blogs/leveraging-ai-ml-for-predictive-maintenance-in-semiconductor-fabrication/

- Intel Newsroom Archive 2021, https://newsroom.intel.com/new-technologies/intel-newsroom-archive-2021

- Samsung Showcases AI-Era Vision and Latest Foundry Technologies at SFF 2024, https://semiconductor.samsung.com/news-events/news/samsung-showcases-ai-era-vision-and-latest-foundry-technologies-at-sff-2024/

- Samsung Foundry Strategy Revised, Focus Shifts to 2nm Over 1.4nm – SammyGuru, https://sammyguru.com/samsung-foundry-strategy-revised-focus-shifts-to-2nm-over-1-4nm/

- [News] Samsung Reportedly Reviews Chip Business, Considers Halting Pyeongtaek and U.S. Taylor Investments | SemiWiki, https://semiwiki.com/forum/threads/news-samsung-reportedly-reviews-chip-business-considers-halting-pyeongtaek-and-u-s-taylor-investments.22248/

- ROCm vs CUDA: A Performance Showdown for Modern AI Workloads – TensorWave, https://tensorwave.com/blog/rocm-vs-cuda-a-performance-showdown-for-modern-ai-workloads

- This Incredibly Cheap Artificial Intelligence (AI) Chip Stock Wants to Become the Next Broadcom – The Motley Fool, https://www.fool.com/investing/2025/06/12/this-incredibly-cheap-artificial-intelligence-ai-c/

- Broadcom shares rally as $10 billion chip deal shows AI strategy paying off | SemiWiki, https://semiwiki.com/forum/threads/broadcom-shares-rally-as-10-billion-chip-deal-shows-ai-strategy-paying-off.23550/

- Broadcom: The $600 Billion AI Chip Giant – Deciphr AI, https://www.deciphr.ai/podcast/broadcom-the-600-billion-ai-chip-giant

- Risk Management | Taiwan Semiconductor Manufacturing Company Limited, https://investor.tsmc.com/english/risk-management

- Why ASML, Applied Materials, and Lam Research Are Soaring on Nvidia’s Deal With Intel, https://www.nasdaq.com/articles/why-asml-applied-materials-and-lam-research-are-soaring-nvidias-deal-intel

- Atomic Layer Deposition – Thin Layers Are a Big Thing | – LexisNexis IP, https://www.lexisnexisip.com/resources/atomic-layer-deposition-thin-layers-are-a-big-thing/

- These 5 Semiconductor Suppliers Are Undervalued – Morningstar, https://www.morningstar.com/stocks/these-5-semiconductor-suppliers-are-undervalued

- New Investigation Reveals American and Allied Companies Boosted the CCP’s Semiconductor Industry, Fueled the PRC’s Military Ambitions and Human Rights Abuses, https://selectcommitteeontheccp.house.gov/media/press-releases/new-investigation-reveals-american-and-allied-companies-boosted-the-ccp-s-semiconductor-industry-fueled-the-prc-s-military-ambitions-and-human-rights-abuses

- US report says European giant, others sell to Chinese military-linked companies | International – BSS, https://www.bssnews.net/international/319021

- How AI is Supercharging Chip Design Workflows, https://www.electronicdesign.com/technologies/embedded/machine-learning/article/55301948/synopsys-how-ai-is-supercharging-chip-design-workflows

- Semiconductors – Omdia – Informa, https://omdia.tech.informa.com/advance-your-business/semiconductors

- KPMG Global Semiconductor Industry Outlook 2025, https://kpmg.com/kpmg-us/content/dam/kpmg/pdf/2025/global-semiconductor-industry-outlook-2025.pdf

- Capex Catalysts for Semiconductors in 2024 | Global X ETFs, https://globalxetfs.co.jp/en/research/capex-catalysts-for-semiconductors-in-2024/index.html

- U.S. Business R&D in Semiconductor-Related Industries | NSF, https://ncses.nsf.gov/pubs/nsf25304

- Porter’s Five Forces And Competitive Landscape Analysis on Semiconductor market, https://www.lucintel.com/portersfiveforcesanalysis.aspx?repid=292

- Group 5 – Chip Industry – Porter’s Five Force Analysis | PDF | Integrated Circuit – Scribd, https://www.scribd.com/document/895012634/Group-5-Chip-Industry-Porter-s-Five-force-analysis

- Porter`s Five Forces Analysis in the Automotive Semiconductor Market: A Deeper Look at Buyer Power – Lucintel, https://www.lucintel.com/portersfiveforcesanalysis.aspx?repid=176

- Porter’s Five Forces Explained and How to Use the Model – Investopedia, https://www.investopedia.com/terms/p/porter.asp

- Analyzing Porter’s 5 Forces on Apple (AAPL) – Investopedia, https://www.investopedia.com/articles/investing/111015/analyzing-porters-five-forces-apple.asp

- Apple Five Forces Analysis & Recommendations (Porter’s Model) – Panmore, https://panmore.com/apple-inc-five-forces-analysis-porters-model-case-study

- NIST: Analyzing Collusion Threats in the Semiconductor Supply Chain, https://www.centerforcybersecuritypolicy.org/insights-and-research/nist-analyzing-collusion-threats-in-the-semiconductor-supply-chain

- AI Chip Market Size and Forecast | 2025–2030 – Next Move Strategy Consulting, https://www.nextmsc.com/report/artificial-intelligence-chip-market

- Edge Artificial Intelligence Chip Market Report: Trends, Forecast and Competitive Analysis to 2030 – Lucintel, https://www.lucintel.com/edge-artificial-intelligence-chip-market.aspx

- How AI in semiconductor manufacturing is transforming chip design – Infosys, https://www.infosys.com/iki/perspectives/ai-transforming-chip-design.html

- Evolving the semiconductor industry with AI and simulation – News, https://siliconsemiconductor.net/article/120957/Evolving_the_semiconductor_industry_with_AI_and_simulation

- Intel’s Phoenix Moment: Foundry Push and Aggressive Roadmap Fuel Bid to Reclaim Chip Dominance | User | chroniclejournal.com – FinancialContent, https://markets.financialcontent.com/chroniclejournal/article/tokenring-2025-10-4-intels-phoenix-moment-foundry-push-and-aggressive-roadmap-fuel-bid-to-reclaim-chip-dominance

- Intel acts to ‘accelerate progress’ – News – Silicon Semiconductor, https://siliconsemiconductor.net/article/119905/Intel_acts_to_and_accelerate_progressand_

- A Comprehensive Guide: Switching from CUDA to ROCm – TensorWave, https://tensorwave.com/blog/transitioning-to-high-performance-a-comprehensive-guide-to-switching-from-cuda-to-rocm

- Semiconductor Process Engineer Salary in South Korea (2025) – SalaryExpert, https://www.salaryexpert.com/salary/job/semiconductor-process-engineer/south-korea

- 2025 IEEE PES Workforce Development Report, https://ieee-pes.org/climate-change/2025-ieee-pes-workforce-development-report/

- IEEE Reveals Predictions for Top Technology Trends of 2025 – PR Newswire, https://www.prnewswire.com/news-releases/ieee-reveals-predictions-for-top-technology-trends-of-2025-302350686.html

- FACT SHEET: Building the US Semiconductor Workforce: January 2025 Update – National Institute of Standards and Technology, https://www.nist.gov/document/building-us-semiconductor-workforce-january-2025-update

- Silicon Gets Smarter: How AI and Complexity Are Transforming ASIC Physical Design, https://timestech.in/silicon-gets-smarter-how-ai-and-complexity-are-transforming-asic-physical-design/

- The Silicon Supercycle: AI Chips Ignite a New Era of Innovation and Geopolitical Scrutiny, https://markets.financialcontent.com/1discountbrokerage/article/tokenring-2025-10-3-the-silicon-supercycle-ai-chips-ignite-a-new-era-of-innovation-and-geopolitical-scrutiny

- How AI is improving chip production – IBM Research, https://research.ibm.com/blog/how-ai-is-improving-chip-design-and-production

- IMPACT OF AI ON IP AND CHIP DESIGN – Fragomen, https://www.fragomen.com/a/web/hGRWBdDXHwhv7APWMH29bq/a2UTzd/fragomen-contributes-to-global-semiconductor-alliance-whitepaper.pdf

- Samsung Foundry Innovations Power the Future of Big Data, AI/ML and Smart, Connected Devices, https://semiconductor.samsung.com/news-events/news/samsung-foundry-innovations-power-the-future-of-big-data-ai-ml-and-smart-connected-devices/

- Samsung Electronics to Boost Investment in Logic Chip Businesses to KRW 171 Trillion by 2030, https://semiconductor.samsung.com/news-events/news/samsung-electronics-to-boost-investment-in-logic-chip-businesses-to-krw-171-trillion-by-2030/

- Arduino’s got a new job: selling chips for its new owner – The Register, https://www.theregister.com/2025/10/13/arduino_new_job/

- Top 20+ AI Chip Makers: NVIDIA & Its Competitors – Research AIMultiple, https://research.aimultiple.com/ai-chip-makers/

- Episode 48 Qualcomm Broadcom – Deciphr AI, https://www.deciphr.ai/podcast/episode-48-qualcomm-broadcom