信用の再発明:AIと顧客エンゲージメントが駆動する次世代消費者金融戦略

インフォグラフィック

スライド資料

消費者金融業界の研究と戦略

解説動画

第1章:エグゼクティブサマリー

本レポートの目的と調査範囲

本レポートは、日本の消費者金融業界が直面する構造的な地殻変動を多角的に分析し、今後3年から5年の期間において持続可能な成長を達成するための事業戦略を提言することを目的とする。テクノロジーの進化、異業種からの参入、顧客価値観の変化という不可逆的なメガトレンドが交錯する中、旧来の成功モデルはもはや機能不全に陥りつつある。本分析は、消費者金融専業大手、銀行系カードローン、信販会社といった既存プレイヤーに加え、FinTechレンディング、大手ITプラットフォーマー、BNPL(Buy Now, Pay Later)サービスといった新たな競合までを調査範囲に含み、業界全体の競争力学の変化を包括的に捉える。

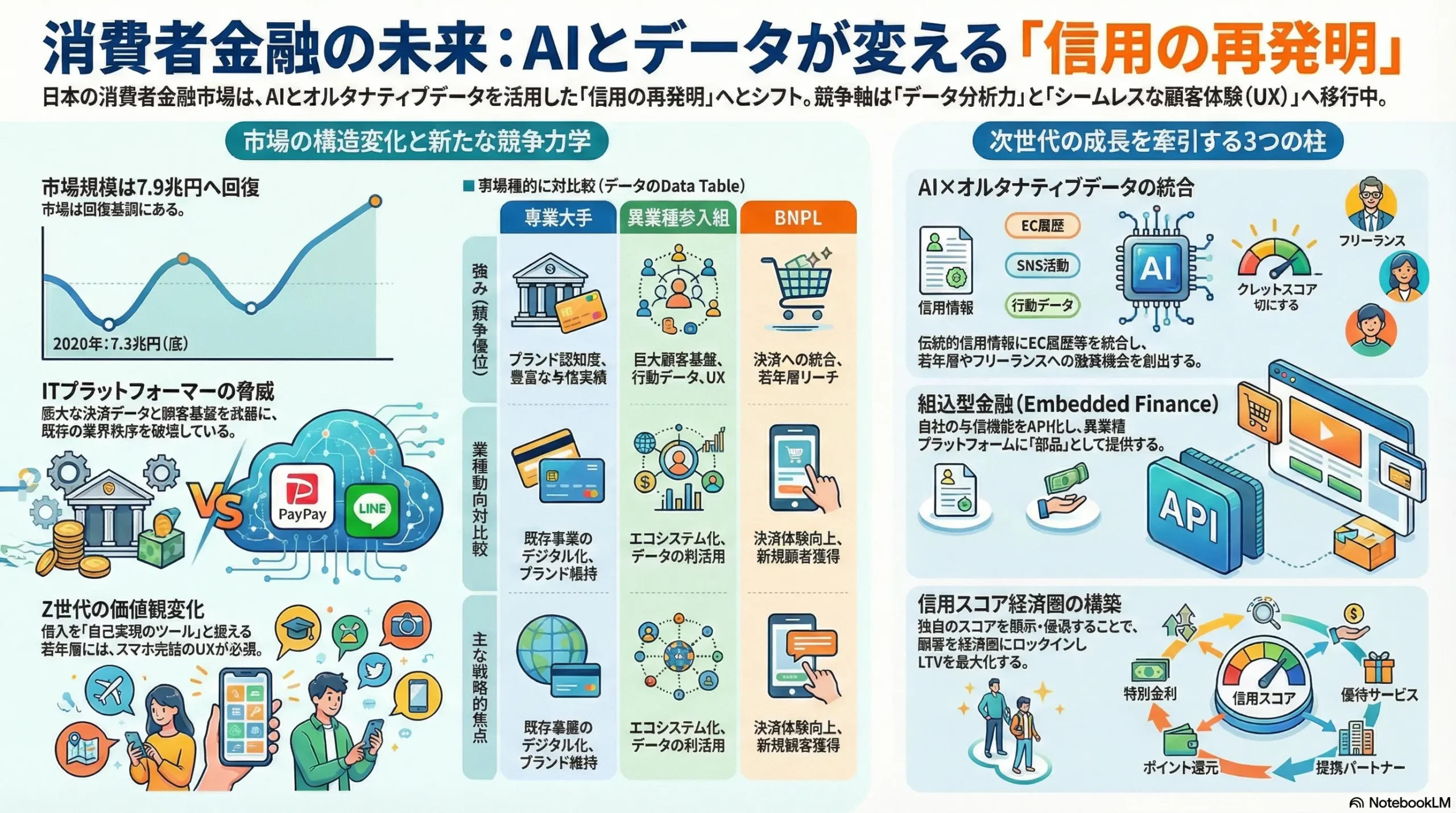

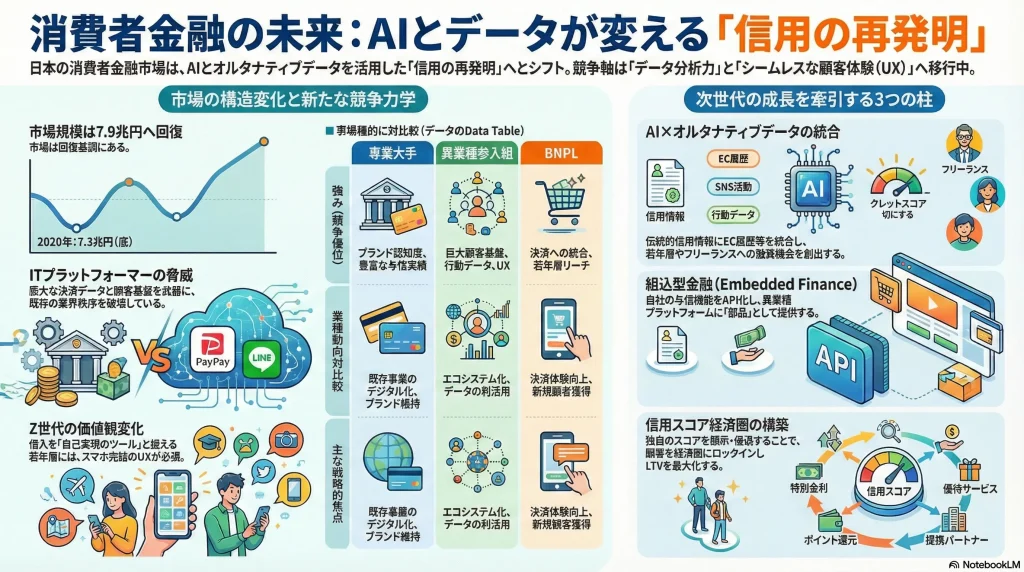

消費者金融業界の現状と将来性に関する結論

日本の消費者金融業界は、市場の飽和という静的な課題ではなく、競争ルールの根本的な書き換えという動的な挑戦に直面している。その核心は、競争優位の源泉が、従来の「長年の経験に基づく与信ノウハウ」から、「AIとオルタナティブデータを活用したデータ分析能力」および「シームレスな顧客体験(UX)の提供能力」へと決定的にシフトした点にある。

特に、巨大な顧客基盤と豊富な決済データを武器に参入する大手ITプラットフォーマーは、単なる競合企業の増加ではなく、顧客接点とデータという競争の土俵そのものを変える地殻変動を引き起こしている。この新たな環境下で将来の勝者と敗者を分ける分岐点は、テクノロジーを駆使して「信用」の概念を再発明し、単発の貸付関係から脱却して、顧客のライフサイクル全体にわたるエンゲージメントを構築できるか否かにかかっている。もはや「金を貸す」ビジネスではなく、「信用を創造し、顧客の金融生活を豊かにする」ビジネスへの変革が求められている。

主要な戦略的推奨事項

本レポートの分析に基づき、取るべき事業戦略上の主要な推奨事項を以下に提示する。

- 与信モデルの抜本的改革と新市場開拓: 伝統的な信用情報(CIC, JICC等)に、EC購買履歴や公共料金の支払い履歴といったオルタナティブデータを統合した、次世代AI与信モデルの構築へ経営資源を集中投下する。これにより審査精度を飛躍的に向上させ、これまで与信判断が困難であった若年層、フリーランス、ギグワーカーといった成長セグメントへの融資機会を創出し、新たな市場を開拓する。

- 顧客エンゲージメントの再定義によるLTV最大化: 単なる「貸し手」から、顧客一人ひとりの状況を理解し、最適な金融ソリューションを提案する「ファイナンシャル・パートナー」へと役割を転換する。独自の信用スコアを顧客に開示・提供し、スコア向上に向けたアドバイスや、スコアに応じた金利優遇、提携サービス特典などを通じて、顧客との継続的な関係を構築し、LTV(顧客生涯価値)の最大化を図る。

- エコシステム戦略の推進とEmbedded Financeへの対応: 自前主義を脱却し、決済、EC、旅行、ヘルスケアといった異業種の有力プレイヤーとの戦略的提携(アライアンス)を積極的に推進する。あらゆるサービスに金融機能が組み込まれるEmbedded Finance(組込型金融)の潮流に適応するため、API連携を通じて自社の与信・融資機能を「部品」として提供するBtoBtoCモデルを構築し、新たな収益源を確保する。

- デジタル人材への戦略的投資と組織文化の変革: データサイエンティスト、UI/UXデザイナー、AIエンジニアといった専門人材の獲得と育成を経営の最優先課題と位置づける。旧来の金融機関的組織文化から、アジャイル開発やデータドリブンな意思決定を是とするテクノロジー企業に近い組織文化への変革を断行し、イノベーションを加速させる。

第2章:市場概観(Market Overview)

日本の消費者金融市場規模の推移と今後の予測

日本の消費者金融市場は、2006年の貸金業法改正に伴うグレーゾーン金利の撤廃と総量規制の導入以降、長期にわたる縮小局面を経験した 1。しかし、近年のデータは市場が新たな局面に入ったことを示唆している。日本貸金業協会の調査によると、消費者向け貸付残高はコロナ禍で一時的に減少したものの、その後は回復傾向に転じている 3。金融庁の統計では、消費者向け貸付残高は2020年3月末の7.3兆円から、2024年3月末には7.9兆円へと増加しており、市場が底を打ったことが確認できる 3。

直近の動向も堅調である。協会に加盟する主要47社の月次実態調査(2025年1月度速報値)によれば、消費者向け無担保貸付の月末貸付残高は4兆4,275億円(前年同月比+5.3%)、月間貸付金額は1,968億円(前年同月比+9.9%)と、いずれもプラス成長を維持している 4。

今後の市場予測については、過去のような急激な拡大は見込み難いものの、緩やかな成長が期待される。その背景には、(1)オンライン申込・契約プロセスの進化による利便性の向上、(2)非正規雇用者の増加や働き方の多様化に伴う短期・小口の資金需要の増大、(3)FinTechサービスの普及による若年層の借入に対する心理的ハードルの低下、などが挙げられる。一方で、総量規制という構造的な制約や、BNPLをはじめとする代替サービスとの競争激化が成長の上値を抑える要因となる 2。グローバル市場の予測(年平均成長率6-7%台)と比較すると、日本の成長ポテンシャルは限定的だが、構造変化を伴う質的な成長フェーズにあると分析できる 5。

この市場回復は、単純なV字回復ではない。登録貸金業者数がピーク時(1986年)の約4万7,500社から2024年8月末時点で1,501社へと30分の1以下に激減し、市場の寡占化が進んでいる 7。特に、貸付残高500億円を超える大規模事業者では残高が増加傾向にある一方、500億円以下の事業者では減少傾向が続くなど、大手と中小の二極化が鮮明になっている 3。これは、デジタル化、AI導入、大規模マーケティングといった現代の競争環境において、資本力と規模を持つプレイヤーが優位に立つ構造を示している。

市場セグメンテーション分析

日本の消費者金融市場は、プレイヤー、商品、チャネルの各軸で多様なセグメントに分類される。

- プレイヤー別:

- 専業大手: アコム、プロミス(SMBCコンシューマーファイナンス)、アイフルなど、長年のノウハウとブランド力を有する。多くが大手銀行グループの傘下に入り、安定した資金調達力と信用力を併せ持つ。

- 銀行グループ: メガバンクやネット銀行が直接提供するカードローン。総量規制の対象外であることが最大の強みだが、審査が比較的厳格で時間がかかる傾向がある。

- 中小事業者: 地域密着型や特定の顧客層に特化して事業を展開するが、大手との競争で厳しい状況に置かれている。

- 異業種参入組: PayPay、LINE Credit、メルペイといった大手ITプラットフォーマー。巨大な顧客基盤と、決済等のサービスから得られる豊富なオルタナティブデータを活用し、既存の業界秩序を脅かしている。

- BNPL事業者: Paidyなどに代表される後払い決済サービス提供者。特に若年層の少額決済金融領域で急速に存在感を高めている。

- 商品別:

- 無担保ローン(カードローン): 依然として市場の主流。使途自由で、利用限度額の範囲内で繰り返し借入・返済が可能。

- 目的別ローン: 自動車購入、教育、リフォームなど、特定の資金使途に限定されたローン。カードローンより低金利な場合が多い。

- 小額短期ローン: 数万円程度の少額を数週間から数ヶ月で返済するローン。FinTech企業やITプラットフォーマーが得意とする領域。

- チャネル別:

- オンライン(Web/アプリ): スマートフォンの普及に伴い、申込から契約、借入・返済まで全てが完結するチャネルとして急速に主流化している。UI/UXの優劣が顧客獲得を直接左右する。

- 無人契約機: かつての主要チャネル。現在も一定の需要はあるが、その役割はオンライン手続きの補完や、デジタルに不慣れな層への対応へと変化している。

- 店舗窓口: 対面での相談ニーズに応えるチャネル。複雑な借換相談やコンサルティング機能が求められる。

- ATM: 提携銀行やコンビニATMを通じた借入・返済チャネル。利便性の観点から依然として重要である。

業界の主要KPIベンチマーク分析

業界の競争環境を理解するため、主要プレイヤーの公表されている経営指標(KPI)を比較分析することは極めて重要である。以下に、大手専業3社の近年の業績を示す。

| 指標 | アイフル (2024年3月期) | アコム (2026年3月期目標/2026年3月期Q1) | SMBCコンシューマーファイナンス (2024年3月期) |

|---|---|---|---|

| 営業貸付金残高 | 5,629億円 (ローン事業) 8 | 1兆1,425億円 (ローン・カード事業目標) 9 | データ非公開 |

| 残高 前期比/前年比 | +11.9% 8 | N/A | N/A |

| 営業収益 | 1,577億円 (連結) 8 | 823億円 (2026年3月期Q1連結) 9 | 1,956億円 10 |

| 営業利益 | 210億円 (連結) 8 | 281億円 (2026年3月期Q1連結) 9 | 488億円 10 |

| 営業利益率 | 13.3% | 34.1% (Q1) | 25.0% |

| 新規顧客獲得数 | 33.8万件 (無担保ローン) 8 | データ非公開 | データ非公開 |

| 貸倒関連費用 | データ非公開 | 減少傾向 9 | データ非公開 |

注: 各社の会計基準や報告セグメントが異なるため、単純比較には留意が必要。アコムの数値は一部、業績見通しおよび四半期実績。

このベンチマークからいくつかの示唆が得られる。まず、アイフルは貸付残高と新規顧客獲得数において二桁成長を達成しており、積極的な事業拡大姿勢がうかがえる 8。一方で、アコムは直近の四半期決算で「貸倒関連費用の減少」を要因に高い利益率を確保しており、リスク管理を重視した質の高い成長を目指している様子がうかがえる 9。SMBCコンシューマーファイナンスも安定して高い収益を上げている 10。

平均貸付金利は、2006年の法改正以降、大手各社で低下傾向が見られたが 11、現在は利息制限法の上限金利(15%~20%)に近い水準での競争が続いている。そのため、各社は金利以外の要素、すなわち審査スピード、顧客体験、ブランドイメージで差別化を図ろうとしている。また、資金調達コストは日本銀行の金融政策に大きく影響される。近年の金利上昇局面は、各社の調達コストを押し上げる圧力となっている 12。

顧客一人当たりのLTV(顧客生涯価値)は、業界全体の重要KPIとなりつつある。一度獲得した顧客に対し、いかに長期間、繰り返し利用してもらい、また金利以外の付加価値サービス(信用保証、その他金融商品)を提供できるかが、持続的な収益成長の鍵を握る。

第3章:外部環境分析(PESTLE Analysis)

消費者金融業界は、政治、経済、社会、技術、法規制、環境といった多岐にわたるマクロ環境要因から強い影響を受ける。PESTLEフレームワークを用いてこれらの要因を分析する。

政治(Politics)

政治的・行政的要因は、消費者金融業界の事業の根幹を規定する。中心となるのは、2010年に完全施行された改正貸金業法である 2。この法律が定める総量規制(個人の借入総額を年収の3分の1までに制限)と、上限金利の引き下げ(出資法の上限金利を20%に引き下げ、グレーゾーン金利を撤廃)は、業界の収益構造とビジネスモデルを恒久的に変えた 2。

現在、政府や金融庁が大規模な規制緩和に動く可能性は低い。むしろ、多重債務者問題への対策は引き続き重要な政策課題であり、業界に対する監視の目は厳しい。一方で、新たな動きとして、2025年に議論が進んでいるBNPLなどの立替サービスの貸金業該当性に関するQ&Aの公表が挙げられる 13。これは、新たな金融サービスを既存の規制の枠組みの中でどう位置づけるかという当局の姿勢を示すものであり、今後の業界の競争環境に影響を与える可能性がある。また、金融サービス仲介業の創設は、多様な事業者が金融商品を販売できる新たなチャネルの出現を促し、従来のマーケティング・販売戦略の見直しを迫る可能性がある。

これらの政治・行政動向が示す戦略的含意は明確である。規制は「安定した制約条件」であり、この枠内でいかに収益性を高めるかが問われる。その結果、企業の戦略は必然的に、(1)審査精度の向上による貸倒率の低減、(2)業務効率化によるコスト削減、(3)規制の範囲内での付加価値提供による顧客単価向上、という方向に収斂していく。

経済(Economy)

国内の経済動向は、資金需要と企業の調達コストの両面に直接的な影響を及ぼす。長年にわたるデフレと低金利の時代を経て、日本経済は新たな局面を迎えている。日本銀行はマイナス金利政策を解除し、「金利のある世界」へと舵を切った 12。これに伴い、長期金利は上昇傾向にある 15。

この金利上昇は、消費者金融会社にとって「両刃の剣」である。一方では、市場金利の上昇を背景に貸出金利を引き上げ、利ざやを改善する機会となり得る。しかし、他方では、金融機関からの借入や社債発行による自社の資金調達コストが上昇し、収益を圧迫する要因となる 12。さらに、金利上昇が景気を下押しし、企業の業績悪化や個人の可処分所得の減少につながれば、延滞や貸し倒れの増加という形で信用リスクが高まる。この複雑なトレードオフを管理する高度なALM(Asset Liability Management:資産負債管理)能力が、今後の収益性を大きく左右する。

個人消費の動向も重要である。消費活動は日本の名目GDPの50%以上を占める経済の根幹であり 17、その動向は個人の資金需要に直結する。物価上昇が続く中で実質賃金が伸び悩めば、生活費補填のための短期的な資金需要が高まる可能性がある。

社会(Society)

社会構造や価値観の変化は、消費者金融の顧客層とそのニーズを大きく変容させる。

- 雇用形態の変化と所得格差: 非正規雇用の拡大やギグエコノミーの浸透により、伝統的な終身雇用・年功序列の枠に収まらない働き方が増加している。こうした層は、収入が不安定な一方で、自己投資や事業立ち上げのための資金需要を持つ可能性があるが、従来の与信モデルでは評価が困難であった。

- 若年層(Z世代)の価値観の変化: Z世代は、先行きの見えない日本経済や自身の将来に対して強い金銭的不安を抱えている 18。そのため、「お金の知識」を生き抜くために不可欠なスキルと捉える傾向が強い 19。彼らにとって「借入」は、かつてのようなネガティブなイメージを持つものではなく、奨学金の利用経験 20 やBNPLの普及 21 を通じて、目的達成のための合理的な「ツール」として認識されている。彼らが重視するのは、マス広告によるブランドの権威性よりも、SNSでの口コミや、スマートフォンで完結するシームレスで直感的なUXである。

- 金融包摂(Financial Inclusion)への要請: 社会全体として、これまで金融サービスから排除されがちだった層(外国人、高齢者、非正規雇用者など)にも公平なアクセスを提供するべきだという要請が高まっている。これは、企業にとって社会的責任であると同時に、テクノロジーを活用して新たな顧客層を開拓するビジネスチャンスでもある。

技術(Technology)

テクノロジーの進化は、消費者金融業界のビジネスプロセスと競争優位の源泉を根底から覆している。

- モバイル化とUI/UXの重要性: スマートフォンが生活の中心となり、金融サービスもアプリで利用するのが当たり前になった。申込、借入、返済、問い合わせといった全ての顧客接点において、ストレスなく直感的に操作できるUI/UXが、顧客満足度と定着率を左右する決定的な要因となっている。

- e-KYC(オンライン本人確認)の普及: 犯罪収益移転防止法に準拠したオンラインでの本人確認(e-KYC)市場は急速に拡大しており、2023年度の市場規模は89.9億円に達した 23。銀行の約半数が既に導入済みであり 25、これにより、従来は数日を要した本人確認プロセスが数分で完了するようになった。これは、申込から融資実行までの時間を劇的に短縮し、顧客の離脱を防ぐ上で極めて重要な技術である。

- クラウド化とシステム構造の変化: 基幹システムをオンプレミスからクラウドへ移行する動きが加速している。これにより、システム開発・運用の柔軟性が高まり、需要の変動に応じたリソースの最適化や、新サービスの迅速な市場投入(Time to Marketの短縮)が可能になる。また、固定費であったシステム維持コストを変動費化し、コスト構造を最適化する効果も期待できる。

かつてテクノロジーは既存業務を効率化する「ツール」であったが、今やそれはビジネスモデルそのものを規定する「基盤」へと進化した。この変化に適応できない企業は、競争力を失うであろう。

法規制(Legal)

貸金業法以外にも、事業運営に影響を与える法規制は複数存在する。改正個人情報保護法は、顧客データの取り扱い、特にオルタナティブデータのような機微な情報の活用において、より厳格な管理体制と本人同意の取得を求めている。また、犯収法(犯罪収益移転防止法)への対応は、e-KYC導入の背景ともなっており、継続的なコンプライアンス体制の強化が不可欠である。

今後の新たな法的リスクとして、AI与信におけるアルゴリズムの公平性・透明性に関する規制導入の可能性が挙げられる。AIの判断プロセスがブラックボックス化し、特定の属性を持つ個人が不利益を被るような「倫理的バイアス」が発生した場合、企業は社会的な批判に晒されるだけでなく、法的な説明責任を問われる可能性がある。

環境(Environment)

環境(Environment)要因が事業の根幹に与える影響は、他業種に比べて限定的である。しかし、企業の社会的責任(CSR)の一環として、ペーパーレス契約の推進による環境負荷の削減や、店舗運営における省エネルギーへの取り組みは、企業イメージの向上に寄与する。ESG(環境・社会・ガバナンス)投資への関心が高まる中、こうした取り組みは投資家からの評価にも影響を与える可能性がある。

第4章:業界構造と競争環境の分析(Five Forces Analysis)

消費者金融業界の収益性と競争の力学を、マイケル・ポーターの五つの力(Five Forces)フレームワークを用いて分析する。結論から言えば、この業界は「新規参入の脅威」と「代替品の脅威」が極めて高く、厳しい競争環境にある。

供給者の交渉力:【低い~中程度】

消費者金融会社の主要な「供給者」は、事業運営に必要な資金を提供する金融機関、顧客の信用情報を保有する信用情報機関、そして基幹システムを提供するITベンダーである。

- 資金調達元(金融機関): 大手消費者金融会社の多くはメガバンクのグループ傘下にあり、安定した資金調達基盤を持つ。独立系の会社であっても、複数の金融機関から資金を調達することが可能であり、特定の金融機関への依存度は低い。そのため、供給者である金融機関の交渉力は限定的である。

- 信用情報機関(CIC, JICC, KSC): これら3機関は法律に基づき信用情報の収集・提供を行っており、独占的な地位にある。消費者金融会社は与信審査においてこれらの情報に依存せざるを得ないため、信用情報機関の交渉力は比較的高い。しかし、提供される情報は標準化されており、価格交渉の余地は少ない。

- ITベンダー: 基幹システムを提供するITベンダーは、一度導入されるとスイッチングコストが高いため一定の交渉力を持つ。しかし、近年はクラウドサービスの普及や内製化の動きもあり、ベンダーの交渉力は相対的に低下傾向にある。

買い手(借り手)の交渉力:【高い】

買い手である個人の借り手は、極めて強い交渉力を持っている。

- 選択肢の豊富さ: 消費者金融専業、銀行カードローン、信販会社、FinTech企業など、多数の貸し手が存在し、借り手は自らのニーズに最も合ったサービスを自由に選択できる。

- 情報の透明性: インターネット上には金利、融資スピード、手続きの簡便さなどを比較するウェブサイトが多数存在し、借り手は容易に情報を収集・比較検討できる。

- 低いスイッチングコスト: ある会社から別の会社へ借換を行う際の心理的・手続き的なコストは比較的低い。特にオンライン完結型のサービスでは、この傾向がさらに強まっている。

これらの要因により、借り手は常に有利な条件を求めてサービスを乗り換えることが可能であり、貸し手は常に金利、サービスレベル、利便性の向上を迫られる。

新規参入の脅威:【極めて高い】

現在の消費者金融業界において、最も構造的な影響を与えているのがこの「新規参入の脅威」である。特に、テクノロジーと巨大な顧客基盤を持つ異業種からの参入が相次いでいる。

- FinTech企業: 先進的なテクノロジー、優れたUI/UX、そして特定の顧客セグメント(例:若年層、フリーランス)への深い理解を武器に、ニッチ市場から参入し、既存企業のシェアを侵食している。

- 大手ITプラットフォーマー(PayPay, LINEなど): これらは業界にとって最大の脅威である。

- PayPay: 数千万人規模の決済ユーザー基盤と、そこから得られる膨大な決済データを保有している。このデータを活用し、個々のユーザーの信用力を分析し、「PayPayあと払い」や事業者向けの「PayPay資金調達」といったレンディングサービスを展開している 26。ソフトバンクとみずほFGの提携により、PayPayの顧客基盤に対してJ.ScoreのAIスコアレンディングを提供する計画も進められており、金融と非金融の融合を加速させている 29。

- LINE: 日本の人口の大半をカバーするコミュニケーションアプリを基盤に、「LINEポケットマネー」を提供。LINE上の行動データも活用した独自のスコアリングで、スマホ完結のシームレスな体験を実現している。2025年にはJ.Scoreの事業を統合し、レンディング事業をさらに強化する方針を示している 31。

これらのITプラットフォーマーの脅威の本質は、単に資本力があることではない。従来の消費者金融が多額の広告費を投じて「借りたい人」を探しに行くのに対し、彼らは決済やコミュニケーションという日常の顧客接点を既に押さえており、「貸せる可能性のある人」をデータから見つけ出し、最適なタイミングでアプローチできる点にある。この「顧客獲得コスト」と「データ量」における非対称性が、従来の競争ルールを根本から破壊している。

- BNPL事業者: PaidyなどのBNPLサービスは、クレジットカードを持たない、あるいは利用に抵抗のある若年層を中心に急速に普及している 22。彼らはECサイトでの決済時に、手数料無料で後払いや分割払いを提供する。これは少額・短期の決済金融領域において、消費者金融の直接的な競合となっている。さらに重要なのは、BNPLが若年層にとって「初めてのクレジット体験」となり、将来の優良顧客との最初の接点を奪う「ゲートキーパー」としての役割を担いつつあることである。

代替品の脅威:【高い】

個人の資金需要を満たす手段は、消費者金融のローン以外にも多数存在する。

- クレジットカードのキャッシング枠: 多くの人が保有しており、最も手軽な代替品の一つ。

- P2P(Peer-to-Peer)レンディング: 個人間融資を仲介するプラットフォーム。日本ではまだ限定的だが、海外では一定の市場を形成している。

- 質屋: 物品を担保に資金を借りる伝統的な代替手段。

- 公的融資制度: 生活福祉資金貸付制度など、セーフティネットとしての役割を担う。

- 親族・知人からの借入: 特に少額の場合、多くの人が最初に検討する選択肢である 33。

これらの代替品の存在は、消費者金融の金利やサービスレベルに常に下方圧力をかけている。

業界内の競争:【高い】

既存プレイヤー間の競争も依然として激しい。アコム、プロミス、アイフルといった大手専業各社と、メガバンクを中心とする銀行系カードローンは、テレビCMやウェブ広告に多額の費用を投じ、熾烈な顧客獲得競争を繰り広げている。

しかし、上限金利規制により金利での差別化は困難であり、商品の同質化(コモディティ化)が進んでいる 2。その結果、競争の主戦場は、審査・融資のスピード、申込プロセスの簡便さ、アプリの使いやすさ、ブランドイメージといった非価格競争へとシフトしている。この領域では、デジタルへの投資体力と、顧客インサイトを的確に捉えるマーケティング能力が勝敗を分ける。

第5章:バリューチェーン分析

消費者金融ビジネスのバリューチェーンは、伝統的に「①集客・マーケティング → ②申込・受付 → ③与信審査 → ④契約・貸付 → ⑤債権管理・回収」という一連のプロセスで構成される。デジタル化とAIの進展は、この各プロセスの在り方と、価値が生まれる源泉を劇的に変化させている。

価値の源泉のシフト

伝統的な消費者金融ビジネスにおいて、競争優位の源泉、すなわち「価値の源泉」は、主に2つのプロセスに存在した。一つは「③与信審査」における、長年の経験と膨大な貸倒データに裏打ちされた独自の審査ノウハウである。もう一つは、全国に展開された店舗や無人契約機といった物理的なチャネル網であり、これが顧客との接点を生み出していた。

しかし、この構造は大きく変容している。AI与信審査モデルの登場は、人間の経験や勘をデータに基づいたアルゴリズムに置き換えつつある 34。これにより、与信審査の精度とスピードは飛躍的に向上したが、同時に、ノウハウそのものがテクノロジーによって平準化(コモディティ化)される未来も示唆している。また、スマートフォンの普及とオンライン完結プロセスの一般化は、物理チャネルの相対的な価値を低下させた 36。

この結果、価値の源泉はバリューチェーンの両端、すなわち「①集客・マーケティング」と、「⑤債権管理・回収」の先にある「顧客エンゲージメントとリテンション」へと大きくシフトしている。

- 新しい価値の源泉(1):優れた顧客体験(UX)の提供

今日の競争環境では、いかにストレスなく、迅速に、そして直感的にサービスを利用できるかが顧客選択の決定的な要因となる。申込フォームの入力しやすさ、e-KYCによる本人確認の簡便さ、アプリの操作性、問い合わせへの迅速な対応など、バリューチェーン全体を通じた優れた顧客体験の提供が、新たな価値の源泉となっている。 - 新しい価値の源泉(2):データ分析能力

顧客の属性データや取引履歴だけでなく、ウェブサイト上の行動履歴やアプリの利用状況といったオルタナティブデータを収集・分析し、それをマーケティングや与信、商品開発に活かす能力が、競争優位を直接左右する。ITプラットフォーマーがこの領域で圧倒的な強みを持つことは、前章で述べた通りである。

各プロセスのデジタル化と収益性への貢献

- ① 集客・マーケティング:

- デジタル化の進展: テレビCMなどのマスマーケティングから、リスティング広告、SNS広告、コンテンツマーケティング、インフルエンサー活用といったデジタルマーケティングへと軸足が移っている 37。データ分析に基づき、特定の顧客セグメントにパーソナライズされた広告を配信することで、CPA(顧客獲得単価)の最適化を図っている 39。

- 収益性への貢献: 効率的なデジタルマーケティングは、広告宣伝費を抑制しつつ、質の高い見込み客を獲得することを可能にし、直接的に収益性に貢献する。

- ② 申込・受付:

- デジタル化の進展: Webフォームやスマホアプリからの申込が主流。e-KYCの導入により、24時間365日、場所を選ばずに申込が完結する体制が一般化している 25。

- 収益性への貢献: 申込プロセスの完全オンライン化は、店舗運営コストや人件費を削減する。また、手続きの簡便化は申込途中の離脱率を大幅に低下させ、機会損失を防ぐことで収益向上に寄与する。

- ③ 与信審査:

- デジタル化の進展: AIを活用した自動審査システム(スコアリングモデル)の導入が進んでいる。これにより、従来は人手に頼っていた審査プロセスが大幅に自動化・高速化された 35。

- 収益性への貢献: 審査業務にかかる人件費を削減すると同時に、審査の属人性を排除し、一貫性のある判断を可能にする。さらに、AIが貸倒リスクをより精緻に予測することで、貸倒費用を抑制し、収益性を改善する効果が期待される。

- ④ 契約・貸付:

- デジタル化の進展: 電子契約が普及し、契約書の郵送・返送といった手間が不要になった。貸付実行も、申込者の銀行口座への即時振込が標準となっている。

- 収益性への貢献: ペーパーレス化による印紙代や郵送費の削減、事務処理の効率化による人件費削減に貢献する。

- ⑤ 債権管理・回収:

- デジタル化の進展: AIを活用して顧客の返済パターンを分析し、延滞の可能性を予測する取り組みが始まっている。延滞発生時には、電話や督促状といった伝統的な手法に加え、SMSやアプリのプッシュ通知を通じた自動リマインドなども活用されている。

- 収益性への貢献: 延滞の早期発見と効率的な督促活動により、回収率を向上させ、貸倒損失を最小化することに貢献する。

このように、バリューチェーンの各プロセスにおけるデジタル化は、コスト削減と収益機会の拡大の両面から、企業の収益性向上に不可欠な要素となっている。

第6章:顧客需要の特性分析

消費者金融サービスの需要は、顧客の属性やライフステージ、価値観によって大きく異なる。持続的な成長戦略を策定するためには、これらの顧客セグメントを深く理解し、それぞれのニーズに的確に応えることが不可欠である。

顧客セグメント分析

消費者金融の顧客は、主に以下の軸でセグメント化できる。

- 属性別:

- 年齢: 20代の若年層、30-40代の中核層、50代以上のシニア層で、借入目的や情報収集方法、利用チャネルが異なる。

- 年収: 総量規制の観点から借入可能額が規定されるため、重要なセグメント軸となる。

- 職業: 安定した収入が見込める正社員、収入が変動しやすい非正規雇用者や自営業者では、信用リスク評価とニーズが異なる。

- 借入目的別:

- 生活費補填: 予期せぬ出費や一時的な収入減に対応するための、緊急性の高い需要。

- 趣味・レジャー: 旅行、コンサート、高価な物品の購入など、生活を豊かにするための前向きな需要。

- 冠婚葬祭: 結婚式や葬儀など、まとまった資金が急に必要となるライフイベントに伴う需要。

- 自己投資: 資格取得、スクール通学、リスキリングなど、将来の収入増を目指すための投資的な需要。

- 他社からの借換: より有利な金利や返済条件を求め、既存の借入を一本化するための需要。

これらのセグメントごとに、サービス選択時に重視する要素は異なる。例えば、生活費補填を目的とする顧客は「融資スピード」を最優先する一方、高額な借換を検討する顧客は「金利の低さ」と「ブランドの信頼性」を重視する傾向がある。若年層はスマホアプリでの情報収集と比較を好むが、シニア層は店舗での対面相談を求める場合もある。各セグメントの特性に合わせた商品設計とチャネル戦略が求められる。

Z世代の金融行動

今後の市場成長を占う上で、Z世代(1990年代後半から2010年代序盤生まれ)の金融行動を理解することは極めて重要である。

- 借入を検討するシーン: 彼らの資金需要は、従来の「生活苦」といったネガティブな文脈だけでなく、「推し活」(好きなアイドルやキャラクターを応援する活動)のグッズ購入や遠征費用、友人との旅行、ファッション、自己投資(美容や学習)といった、ポジティブで自己実現的な消費に関連するケースが多い 41。彼らにとって借入は、計画的な消費を実現するための「賢い選択肢」の一つであり、心理的な抵抗感は比較的低い。

- 信頼する情報源: Z世代は、テレビCMや新聞広告といった伝統的なメディアよりも、SNS上のインフルエンサーや友人・知人の口コミ、オンラインのレビューを信頼する。彼らは企業からの一方的な情報発信を鵜呑みにせず、リアルなユーザーの声を重視する。

- 求めるUX(ユーザー体験): デジタルネイティブである彼らは、金融サービスに対しても、普段使いのSNSアプリやECサイトと同レベルのシームレスで直感的なUXを期待する。煩雑な手続きや分かりにくいインターフェースは、即座に離脱の原因となる。特に、申込から借入までがスマートフォン上で完結し、即時に結果がわかるスピード感は不可欠な要素である。BNPLサービスが若年層に支持される大きな理由は、この優れたUXにある 21。彼らは、ECサイトでの決済プロセスに自然に組み込まれ、数クリックで後払いが完了する手軽さを高く評価している。

顧客ロイヤルティの源泉

金利や融資スピードといった機能的価値だけでは、顧客ロイヤルティを長期的に維持することは困難である。コモディティ化が進む市場において、顧客が特定のサービスを継続的に利用し、他社へ乗り換えない理由、すなわちロイヤルティの源泉は、機能的価値を超えた部分に存在する。

- 情緒的価値: 「困ったときに親身に相談に乗ってくれた」「アプリのデザインが洗練されていて使うのが楽しい」といった、ポジティブな感情体験。

- 利便性・関係性: 使い慣れたアプリの操作性、返済状況の分かりやすさ、自分の状況を理解してくれているという安心感。

- 付加価値サービス: 単なる貸付にとどまらず、家計管理ツールや金融知識コンテンツの提供、信用スコアに応じた提携サービスの優待など、顧客の金融生活全体をサポートする付加価値が、リピート利用や長期的な関係構築につながる。

これらの金利以外の付加価値は、スイッチングコストを高め、顧客を自社サービスにロックインする効果を持つ。LTVを最大化するためには、こうした非価格競争力の強化が不可欠である。

第7章:業界の内部環境分析

外部環境の変化に対応し、持続的な競争優位を築くためには、自社が保有する経営資源や組織能力(ケイパビリティ)を客観的に評価する必要がある。ここでは、VRIOフレームワークを用いて競争優位の源泉を分析し、人材や生産性に関する動向を考察する。

VRIO分析

VRIOフレームワークは、経営資源やケイパビリティが「経済価値(Value)」「希少性(Rarity)」「模倣困難性(Inimitability)」「組織(Organization)」の4つの観点から持続的な競争優位の源泉となり得るかを評価する手法である。

- 長年の与信データとノウハウの蓄積:

- 経済価値(V): 高い。貸倒リスクを抑制し、収益性を確保する上で不可欠。

- 希少性(R): 高い。長年にわたり事業を継続してきた大手専業社のみが保有する。

- 模倣困難性(I): 中程度。かつては極めて模倣困難であったが、AIとオルタナティブデータの登場により、新規参入者でも短期間で高精度な与信モデルを構築できる可能性が出てきた。

- 組織(O): 課題あり。データを活用できる組織体制(データサイエンティストの配置など)が整備されていなければ、資源を活かしきれない。

- 分析: 伝統的な与信データは、それ単体では持続的な競争優位を保証しなくなった。しかし、この膨大な過去データは、AI与信モデルを訓練・検証するための最高の「教師データ」となり得る。これをオルタナティブデータと組み合わせ、高精度なAIモデルを開発・運用する組織能力を構築できれば、それは再び模倣困難な競争優位の源泉となり得る。データの価値は、それを活用する組織の能力に依存する。

- 高いブランド認知度:

- 経済価値(V): 高い。顧客獲得コスト(CPA)を低減し、信頼性を担保する。

- 希少性(R): 高い。長年の広告宣伝投資の結果であり、新規参入者が短期間で獲得するのは困難。

- 模倣困難性(I): 高い。

- 組織(O): 活用できている。

- 分析: 大手専業社の高いブランド認知度は、依然として強力な競争優位の源泉である。特に、金融サービスに安心・安全を求める層に対して有効に機能する。しかし、Z世代など若年層においては、伝統的なブランドの権威性が通用しにくくなっており、デジタル上での新たなブランド構築が課題となる。

- 全国を網羅するチャネル網(店舗・無人契約機):

- 経済価値(V): 低下傾向。オンライン完結が主流となる中、維持コストが負担となる側面もある。ただし、デジタルに不慣れな層や対面相談を求める層への対応という点では依然として価値を持つ。

- 希少性(R): 高い。

- 模倣困難性(I): 高い。

- 分析: 物理チャネルは、かつての競争優位の源泉から、特定の顧客セグメントに対応するための「補完的」な役割へと変化している。今後は、店舗の統廃合を進めつつ、残存店舗の機能をオンラインでは提供できないコンサルティングや相談業務に特化させるなど、役割の再定義と効率化が求められる。

- 安定した資金調達能力:

- 経済価値(V): 高い。低コストで安定的に資金を調達できる能力は、事業の根幹。

- 希少性(R): 中程度。大手専業社の多くは銀行グループ傘下にあり、高い信用力を持つ。

- 模倣困難性(I): 中程度。

- 分析: 安定した資金調達能力は、事業継続の必要条件ではあるが、それ自体が差別化要因となることは少ない。ただし、金利上昇局面においては、より低利で資金を調達できる能力が収益性に直接的な影響を与える。

人材動向

業界の競争環境の変化は、求められる人材像を劇的に変えている。

- 求められる人材像の変化: かつては、対面での営業力や、マニュアルに基づいた正確な審査・事務処理能力を持つ人材が中心であった。しかし現在では、以下のような専門人材の重要性が飛躍的に高まっている。

- データサイエンティスト: 膨大な顧客データを分析し、与信モデルやマーケティング戦略に活かす。

- デジタルマーケター: SEO/SEM、SNS広告、コンテンツマーケティングなどを駆使し、オンラインでの顧客獲得を最大化する。

- UI/UXデザイナー: 顧客にとって使いやすく、満足度の高いアプリやウェブサイトを設計する。

- AIエンジニア: 機械学習モデルを開発・実装し、与信や業務プロセスの高度化を担う。

- 人材獲得競争: これらの専門人材は、IT業界やコンサルティング業界でも需要が非常に高く、業界を超えた熾烈な人材獲得競争に直面している。伝統的な金融機関の人事・報酬制度では、優秀なデジタル人材を惹きつけ、定着させることは困難であり、専門職制度の導入や、より柔軟で魅力的なキャリアパスの提示が急務となっている。

労働生産性

デジタル化と自動化の進展は、労働生産性の向上に大きく貢献している。

- 審査・顧客対応の自動化: AI与信モデルによる審査の自動化や、AIチャットボットによる24時間365日の問い合わせ対応は、従業員を定型業務から解放し、より高度な判断が求められる業務や、顧客との関係構築に集中させることを可能にする。

- オンライン化と事務処理の効率化: 申込から契約までのプロセスの完全オンライン化は、紙の書類の処理やデータ入力といった事務作業を大幅に削減する。RPA(Robotic Process Automation)の導入も、定型的なバックオフィス業務の効率化に寄与している。

これらの取り組みにより、従業員一人当たりの生産性は向上傾向にある。今後の向上ポテンシャルは、AIの活用範囲をどこまで広げられるか、そして、自動化によって創出された時間を、いかに高付加価値な業務(例:データ分析、戦略立案、顧客コンサルティング)に再配分できるかにかかっている。

第8章:AIの影響とインパクト

人工知能(AI)は、もはや単なるバズワードではなく、消費者金融業界のあらゆる側面を再定義する根源的な力となっている。その影響は、与信審査という中核業務から、マーケティング、顧客体験、リスク管理に至るまで、バリューチェーン全体に及ぶ。

与信審査の革命

AIは、消費者金融の心臓部である与信審査にパラダイムシフトをもたらしている。

- 審査精度の向上: 伝統的な与信審査は、主に信用情報機関から提供される過去の借入・返済履歴(クレジットヒストリー)に依存してきた 2。しかし、AIはこれに加え、ECサイトでの購買履歴、公共料金の支払い状況、SNSの利用動向といった多種多様なオルタナティブデータを組み合わせ、個人の信用力を多角的に、かつリアルタイムに分析することを可能にする。これにより、従来のモデルでは見抜けなかった信用リスクを検知したり、逆に返済能力をより正確に評価したりすることができ、審査精度そのものが飛躍的に向上する。

- 新たな融資機会の創出: この審査精度の向上は、これまで融資が困難であった層への新たな扉を開く。例えば、社会人経験が浅くクレジットヒストリーが乏しい若年層や、収入が不安定と見なされがちだったフリーランス、ギグワーカーといった人々である。AIは、彼らの職務経歴やオンラインでの評価、継続的な収入のパターンといったオルタナティブデータを分析することで、その返済能力を正当に評価し、融資機会を提供できる可能性がある。これは、金融包摂(Financial Inclusion)の実現に貢献すると同時に、企業にとっては未開拓のブルーオーシャン市場へのアクセスを意味する。オリエントコーポレーションがマネーフォワードと提携し、事業者のキャッシュフロー分析に基づくAI与信審査モデルを導入した事例は、この動きを象徴している 34。

- 倫理的課題への対応: 一方で、AIスコアリングモデルは新たな課題も提起する。一つは、その判断ロジックが複雑で人間には理解しにくい「ブラックボックス問題」である。なぜその与信判断に至ったのかを顧客や規制当局に説明できない場合、企業の信頼性は大きく損なわれる。もう一つは、学習データに内在する偏見をAIが増幅させてしまう「倫理的バイアス」のリスクである。特定の属性(性別、居住地域など)を持つ人々が、本人の信用力とは無関係に不利益を被る事態は避けなければならない。企業は、AIモデルの透明性と公平性を確保するためのガバナンス体制を構築し、社会的な説明責任を果たしていく必要がある。

マーケティングと顧客体験の高度化

AIは、顧客とのコミュニケーションの在り方も一変させる。

- パーソナライズド・リコメンデーション: AIは、顧客の行動データ(アプリの利用履歴、ウェブサイトの閲覧履歴など)やライフステージの変化を分析し、一人ひとりにとって最適なタイミングで、最適な金融商品をリコメンドすることができる。例えば、子供の進学が近い顧客に教育ローンを提案したり、海外旅行を計画している顧客に外貨関連サービスを案内したりするなど、画一的なアプローチから、個々のニーズに寄り添った「One to One」のマーケティングへと進化させる。

- AIチャットボットによる顧客対応: AIを活用したチャットボットは、24時間365日、顧客からの定型的な問い合わせに即時応答することを可能にする。これにより、顧客は時間や場所を問わずに疑問を解消でき、顧客満足度は向上する。同時に、コールセンターのオペレーターは、より複雑で個別性の高い相談業務に集中できるようになり、オペレーションコストの削減とサービス品質の向上の両立が実現する。共栄火災海上保険の事例では、AIチャットボットが月間平均9,100件の問い合わせに対応するなど、その効果は実証されている 44。

業務効率化とリスク管理

AIは、バックオフィス業務の効率化とリスク管理の高度化にも貢献する。

- 不正検知の精度向上: AIは、申込情報や取引パターンをリアルタイムで分析し、過去の不正事例と類似した異常な動きを検知することができる。これにより、なりすましによる不正申込や、盗難カードによる不正利用といった金融犯罪を早期に発見し、被害を未然に防ぐ精度が向上する。静銀信用保証では、不正検知AIシステムを導入し、審査担当者が慎重な判断を要する案件に集中できる体制を構築している 35。

- 債権回収の最適化: AIは、顧客の属性や過去の返済履歴から、将来の延滞確率を予測することができる。この予測に基づき、延滞リスクの高い顧客には事前に返済を促すメッセージを送ったり、延滞発生時には顧客ごとに最も効果的な督促手法(電話、SMS、訪問など)を選択したりするなど、債権回収プロセスを最適化し、回収率の向上とコストの削減を図ることが可能となる。

第9章:主要トレンドと未来予測

テクノロジーの進化と顧客ニーズの変化が交錯する中で、消費者金融業界はいくつかの不可逆的なトレンドに直面している。これらのトレンドは、業界の未来像を形作り、企業の戦略的方向性を規定する。

Embedded Finance(組込型金融)の進展

これは、業界の構造を根底から変えうる最も重要なトレンドである。Embedded Financeとは、非金融事業者のサービス(例:ECサイト、フリマアプリ、旅行予約サイト)のプロセスの中に、決済、融資、保険といった金融機能が「部品」としてシームレスに組み込まれることを指す。

このトレンドが示す未来は、金融が「目的地」ではなく「機能」になる世界である。消費者は、融資を受けるために消費者金融会社のウェブサイトやアプリを「訪れる」のではなく、商品を購入したり、サービスを予約したりするその過程で、支払い方法の一つの選択肢としてごく自然に融資(クレジット)を利用するようになる。BNPLがECサイトの決済画面に組み込まれているのがその典型例である。

この世界では、顧客との直接的な接点を持つ非金融事業者(プラットフォーマー)が主導権を握る。消費者金融専業プレイヤーがこの潮流の中で生き残るためには、戦略的な転換が不可欠となる。考えられる道は二つある。一つは、自らが顧客の生活に密着したプラットフォーマーとなり、多様なサービスを提供するエコシステムを構築する道。もう一つは、優れた与信・融資機能をAPI(Application Programming Interface)経由で様々なプラットフォーマーに「部品」として提供する、BtoBtoCのテクノロジープロバイダーへと進化する道である。

信用スコア経済圏の拡大

個人の信用力を数値化する「信用スコア」は、単なる融資審査のツールにとどまらず、新たな経済圏を創出する核となりつつある。自社で算出した信用スコアを顧客自身に開示し、そのスコアに応じて様々な便益を提供するエコシステムを構築する動きが加速するだろう。

具体的には、高い信用スコアを持つ顧客に対して、自社ローンの金利を優遇するだけでなく、提携する他社のサービス(例:不動産賃貸の保証料割引、カーシェアリングの利用料割引、転職サービスでの優先紹介など)で特典を受けられるようにする。これにより、顧客は自らの「信用」が資産価値を持つことを実感し、スコアを維持・向上させるインセンティブが働く。企業側にとっては、顧客を自社の経済圏に深くロックインし、LTVを最大化する強力な手段となる。この経済圏の魅力と規模が、今後の競争力を大きく左右する。

パーソナライズド・レンディング

AIとデータ分析技術の進化は、究極のパーソナライゼーション、すなわち「パーソナライズド・レンディング」を実現可能にする。これは、顧客一人ひとりの状況やニーズに応じて、金利や返済プラン、融資額を動的に最適化するサービスである。

例えば、ある顧客がリスキリングのための学費としてローンを申し込んだ場合、その学習内容が将来の収入増に繋がる可能性が高いとAIが判断すれば、通常よりも低い金利を適用する。また、収入が不安定なフリーランスに対しては、収入の多い月は返済額を多く、少ない月は少なく設定できる柔軟な返済プランを自動で提案する。このような高度なパーソナライゼーションは、顧客満足度を最大化すると同時に、貸倒リスクを最小化することを可能にし、サービスの付加価値を飛躍的に高める。

コンプライアンスとデータガバナンスの重要性増大

テクノロジーの活用、特にオルタナティブデータやAIの利用が進めば進むほど、コンプライアンスとデータガバナンスの重要性は増大する。顧客は、自らの個人データがどのように利用され、なぜ特定の与信判断が下されたのかについて、高い透明性を求めるようになる。

個人情報保護法をはじめとする各種法規制を遵守することはもちろん、AIのアルゴリズムにおけるバイアスの排除や、判断プロセスの説明責任を果たすことが、企業の信頼を維持する上で不可欠となる。将来的には、堅牢なデータプライバシー保護体制と、倫理的で透明性の高いAI活用ガバナンスを構築していること自体が、顧客から選ばれるための重要な「競争力の源泉」となるだろう。

第10章:主要プレイヤーの戦略分析

日本の消費者金融市場は、出自やビジネスモデルの異なる多様なプレイヤーが競合する複雑な様相を呈している。ここでは、主要なプレイヤーを4つのカテゴリーに分類し、それぞれの戦略、強み・弱みを比較分析する。

大手専業:アコム、プロミス(SMBCコンシューマーファイナンス)、アイフル

- 戦略: 大手銀行グループの安定した経営基盤と信用力を背景に、長年培ってきたブランド力と与信ノウハウを活かし、市場におけるリーダーシップを維持することを目指す。近年は、テレビCMなどのマスマーケティングを継続しつつ、デジタルチャネルへの投資を急加速させている。スマホアプリの機能強化、AI与信モデルの導入、デジタルマーケティングの高度化が共通の戦略的課題となっている 8。

- 強み:

- 圧倒的なブランド認知度と信頼性。

- 銀行グループとしての安定した低利の資金調達力。

- 長年にわたり蓄積された膨大な顧客・与信データ。

- 全国に展開する店舗・ATM網による、オンラインとオフラインを融合したチャネル戦略。

- 弱み:

- 巨大な組織ゆえの意思決定の遅さや、レガシーシステムが足かせとなる可能性。

- FinTech企業やITプラットフォーマーと比較した場合の、UI/UXやサービス開発のスピード感における劣位。

- 若年層へのアプローチにおいて、旧来のブランドイメージが障壁となる可能性。

- AI/デジタル投資: 各社ともAIスコアリングモデルの開発・導入に注力。アプリ機能の拡充やWebマーケティングの強化も積極的に進めているが、その取り組みは主に既存ビジネスの効率化・高度化の範疇にとどまっている側面もある。

銀行系カードローン:主要メガバンク、ネット銀行

- 戦略: 銀行本体の顧客基盤(預金口座、給与振込など)を活用し、クロスセルの一環としてカードローンを提供する。低金利と銀行としての絶対的な信頼性を訴求点とする。大手専業社への保証業務も大きな収益源となっている 2。

- 強み:

- 総量規制の対象外であるため、年収の3分の1を超える貸付が可能。

- 他の金融サービスとの連携(例:住宅ローン利用者への金利優遇)。

- 銀行としての高いブランドイメージと信頼性。

- 弱み:

- 消費者金融専業社やFinTech企業と比較して、審査が厳格で、融資実行までの時間が長い傾向がある 2。

- 貸金業法の改正以降、過剰貸付への批判を受けて自主規制を強化しており、事業拡大に慎重な姿勢が見られる 45。カードローン残高は2018年以降減少・横ばい傾向が続いていたが、直近で微増に転じている 45。

- AI/デジタル投資: 住宅ローン審査などではAI活用が進んでいるが 35、カードローン事業における先進的なデジタル活用は限定的。

異業種参入組:LINE Credit, PayPay, メルペイ

- 戦略: それぞれが持つ巨大なプラットフォーム(コミュニケーション、決済、フリマアプリ)を基盤とし、金融をエコシステムを構成する一機能として提供する。ユーザーの日常的な行動から得られる豊富なオルタナティブデータを活用した独自の与信モデルを構築し、既存の金融機関ではリーチできなかった顧客層を取り込む。

- 強み:

- 数千万人規模の圧倒的なユーザー基盤と、そこから得られるリアルタイムかつ多角的な行動データ。

- 金融サービスを意識させない、シームレスで優れたUI/UX。

- 「金融」の常識にとらわれない、迅速でアジャイルなサービス開発力。

- 弱み:

- 金融事業としての歴史が浅く、貸倒れが顕在化する景気後退局面でのリスク管理能力は未知数。

- 「借入」という目的に特化したサービスではないため、高額・長期の借入ニーズへの対応力は限定的。

- プラットフォームへの依存度が高く、本体のブランドイメージ毀損などが事業に直接影響するリスク。

- AI/デジタル投資: 事業の根幹そのものがAIとデジタル技術であり、投資レベルは極めて高い。PayPayは決済データ、LINEはコミュニケーションデータを活用した与信モデルを構築 28。彼らの戦略は、既存の金融機関を「追いかける」のではなく、全く異なる土俵で「ゲームを変える」ことを目指している。

BNPLプレイヤー:Paidyなど

- 戦略: ECサイトでの決済手段として、クレジットカード不要で利用できる後払い・分割払いサービスを提供。特にクレジットカード保有率が低い、あるいは利用に抵抗のある若年層をターゲットとし、利便性と手数料無料(一部除く)を武器にユーザーベースを拡大する。

- 強み:

- ECサイトの決済プロセスに完全に統合された、極めてシームレスな顧客体験 21。

- 若年層の価値観や消費行動への深い理解と、それに合致したサービス設計 22。

- 少額決済データを通じて、将来の優良顧客となりうる層の信用情報を早期に蓄積できる点。

- 弱み:

- 一人当たりの利用額が小さく、収益性が低いビジネスモデル。

- 加盟店から徴収する手数料に収益を依存しているため、加盟店開拓力が事業成長を左右する。

- 今後、貸金業法に準ずる規制が強化されるリスク 13。

- AI/デジタル投資: 不正利用検知や独自の与信判断(利用上限額の設定など)にAIを活用。UXの改善に継続的に投資している。

| プレイヤー分類 | 戦略的焦点 | 強み(競争優位の源泉) | 弱み(課題) |

|---|---|---|---|

| 大手専業 | 既存事業のデジタル化、ブランド力維持 | ブランド、資金調達力、既存データ | スピード、若年層への訴求力 |

| 銀行系カードローン | 銀行顧客基盤へのクロスセル、信頼性 | 総量規制対象外、ブランド信頼性 | 審査スピード、積極性の欠如 |

| 異業種参入組 | エコシステム化、データ活用 | 顧客基盤、オルタナティブデータ、UX | 金融リスク管理能力、高額ニーズ |

| BNPLプレイヤー | 若年層の獲得、決済体験の向上 | シームレスなUX、若年層へのリーチ | 収益性、規制リスク |

第11章:戦略的インプリケーションと推奨事項

これまでの包括的な分析を統合し、日本の消費者金融業界が直面する戦略的な意味合いを明らかにし、取るべき具体的な行動を提言する。

今後3~5年で勝者と敗者を分ける決定的要因

消費者金融業界における競争のルールは、もはや元には戻らない。この新たなゲームで成功を収める企業と、過去の栄光から取り残される企業を分ける決定的な要因は、以下の3点に集約される。

- データ・ドリブンな意思決定能力の徹底:

もはや、長年の経験や勘に基づく与信判断、マス広告に依存したマーケティングは通用しない。AIとオルタナティブデータを活用し、与信、マーケティング、商品開発、顧客対応といった事業のあらゆる局面において、データに基づいた科学的な意思決定を徹底できるか。特に、伝統的な信用情報と多様なオルタナティブデータを統合し、自社独自の高精度なAI与信モデルを構築・運用する能力は、収益性と市場拡大の両面で決定的な差を生む。 - 顧客体験(UX)への執着:

金融サービスがコモディティ化する中で、顧客は機能的な価値(金利、融資額)だけでなく、情緒的な価値や利便性を重視するようになっている。申込から借入、返済、問い合わせに至る全ての顧客接点において、ストレスがなく、直感的で、シームレスな体験を提供することへの執着が、顧客ロイヤルティを醸成し、他社への乗り換えを防ぐ最も強力な防壁となる。これは単なるウェブサイトやアプリの「見た目」の問題ではなく、事業プロセス全体を顧客視点で再設計する、組織的なコミットメントの問題である。 - エコシステム構築・参加能力:

自社のサービスだけで顧客を囲い込む「自前主義」の時代は終わった。顧客の生活は、金融、決済、EC、エンターテインメントなど、様々なサービスが連携し合うエコシステムの中で営まれている。この現実を直視し、異業種の有力プレイヤーと積極的に連携し、顧客にとってより価値のあるエコシステムを構築、あるいはその一員として不可欠な役割を担えるか。Embedded Financeの潮流に適応し、自社の金融機能を「部品」として提供する柔軟性も、将来の成長機会を掴む上で不可欠となる。

捉えるべき機会(Opportunity)と備えるべき脅威(Threat)

- 捉えるべき機会(Opportunity):

- アンダーバンク層の開拓: AI与信モデルを活用することで、これまで融資対象外とされてきた若年層、フリーランス、ギグワーカーといった「隠れた優良顧客層」を開拓する絶好の機会。

- 信用スコア経済圏の創出: 独自の信用スコアを核に、金融・非金融サービスを連携させ、顧客をロックインする新たなビジネスモデルを構築する機会。

- BtoBtoCへの事業展開: 自社の与信・融資機能をAPI化し、様々なプラットフォームに提供するEmbedded Financeプロバイダーとして、新たな収益源を確立する機会。

- 備えるべき脅威(Threat):

- ITプラットフォーマーによるディスラプション: PayPayやLINEが、その顧客基盤とデータを武器に、既存の顧客接点を奪い、業界の収益基盤を侵食する最大の脅威。

- BNPLによる将来顧客の喪失: 若年層が最初のクレジット体験としてBNPLを選択することで、将来の優良顧客となりうる層との接点を失う脅威。

- 人材獲得競争の敗北: データサイエンティストやAIエンジニアといった、競争の鍵を握るデジタル人材を確保できず、技術革新から取り残される脅威。

戦略的オプションの提示と評価

取りうる戦略的オプションは多岐にわたるが、大きく以下の3つに分類できる。

- オプションA:既存事業の徹底的効率化(守りの戦略)

- 内容: AIやRPAを最大限に活用し、審査、債権管理、バックオフィス業務の効率化とコスト削減を徹底。既存の顧客基盤からの収益を最大化することに集中する。

- メリット: 短期的な利益率改善が見込める。実行リスクが比較的低い。

- デメリット: 新たな成長機会を逃し、長期的には市場シェアの縮小が避けられない。ITプラットフォーマーの侵食に対する根本的な対抗策とはならない。

- 成功確率: 短期的には高いが、長期的には低い。

- オプションB:M&Aによる非連続的成長(規模の戦略)

- 内容: FinTech企業や、特定の顧客基盤を持つ異業種企業を買収し、テクノロジー、人材、顧客基盤を短期間で獲得する。

- メリット: 事業変革のスピードを加速できる。新たな市場へ迅速に参入できる。

- デメリット: M&A後の組織文化の融合(PMI)が極めて困難。高値掴みのリスク。適切な買収対象が見つからない可能性。

- 成功確率: 中程度(PMIの成功に大きく依存)。

- オプションC:事業モデルの変革(攻めの戦略)

- 内容: 単なる「貸金業」から、データを活用して顧客のライフイベントをサポートする「金融ソリューション業」へと、事業の核そのものを変革する。

- メリット: 持続的な競争優位を築ける可能性がある。新たな収益源を創出し、高い成長を実現できる。

- デメリット: 多大な先行投資と長期間のコミットメントが必要。組織文化の抜本的な変革が求められ、実行の難易度が最も高い。

- 成功確率: 低い~中程度(ただし、成功した場合のリターンは最大)。

最終提言:事業戦略とアクションプラン

これまでの分析を総合し、本レポートはオプションC:事業モデルの変革を、取るべき最も説得力のある事業戦略として提言する。短期的には困難な道であるが、構造変化の時代において、現状維持は緩やかな衰退を意味する。持続的な成長を実現するためには、痛みを伴う変革に踏み切る以外に選択肢はない。

提言戦略:『信用スコアを核としたライフイベント・コンシェルジュ』への事業変革

この戦略は、自社を単なる「貸し手」から、顧客一人ひとりの「信用」を創造・可視化し、その信用を基盤として人生の様々な局面(就職、結婚、住宅購入、自己投資など)をサポートする「パートナー」へと再定義するものである。

実行に向けた具体的なアクションプラン概要

- Phase 1:基盤構築(1年目)

- アクション:

- 技術基盤: 次世代AI与信基盤(オルタナティブデータ統合型)の開発プロジェクトを最優先で始動。

- 顧客体験: UI/UX改善専門チームを社長直下に設置し、顧客体験のあらゆる側面を検証。スマホアプリの全面リニューアルに着手。

- 人材・組織: データサイエンティスト、AIエンジニア、UXデザイナーの中途採用を目標必達のKPIとして設定。デジタル人材向けの新たな人事・報酬制度を導入。

- 主要KPI: 審査自動化率90%達成、アプリ経由の申込比率70%達成、主要画面のコンバージョンレート5%改善。

- アクション:

- Phase 2:サービス拡張(2~3年目)

- アクション:

- 新サービス: 独自の信用スコアサービスをローンチ。全顧客にスコアを開示し、スコア向上のためのアドバイス機能を提供。

- エコシステム: スコアに応じて自社ローンの金利を優遇。不動産保証会社、人材紹介会社、オンライン学習サービスなど、複数の異業種パートナーと提携し、スコアに応じた割引・優待プログラムを開始。

- パーソナライズ: AIを活用し、顧客のライフステージやニーズに応じた目的別ローン(自己投資、リスキリング等)をパーソナライズしてリコメンドする機能を実装。

- 主要KPI: 信用スコアのアクティブユーザー数100万人、提携サービス経由の送客数、顧客一人当たりLTVの15%向上。

- アクション:

- Phase 3:プラットフォーム化(4~5年目)

- アクション:

- Embedded Finance: 信用スコア算出機能と与信・融資実行機能をAPIとして外部に公開。

- BtoBtoC事業: FinTech企業やECサイト、事業会社に対し、自社の金融機能を「部品」として提供するBtoBtoCモデルの事業を開始。提携先プラットフォーム上での融資実行額に応じたレベニューシェアを獲得する。

- 主要KPI: API利用企業数、Embedded Finance事業経由の収益が全社収益の10%を占める。

- アクション:

この変革を成功させるためには、経営層の揺るぎないコミットメントと、全社を挙げた意識改革が不可欠である。これは単なるIT投資ではなく、ビジネスモデルと企業文化そのものを未来に適応させるための、生存をかけた挑戦である。

第12章:付録

参考文献・引用データ・参考ウェブサイト

- 金融庁. (2009). 貸金業制度の概要. 1

- 金融庁. (2018). 銀行カードローンに関する金融庁の取組みについて. 46

- 金融庁. (2025). 金融審議会「資金決済制度等に関するワーキング・グループ」. 47

- 日本貸金業協会. (2025). 月次統計資料(令和7年1月度実績・速報値). 4

- 日本貸金業協会. (2025). 貸金業者の経営実態等に関する調査結果報告. 3

- 日本貸金業協会. (2025). 月次実態調査(令和7年1月度実績・速報値). 4

- 日本貸金業協会. 貸金業法の概要. 49

- 日本銀行. 時系列統計データ検索サイト. 50

- 日本銀行. 金融政策決定会合. 14

- 総務省統計局. 家計消費状況調査. 57

- 消費者庁. (2021). 消費者白書. 17

- アコム株式会社. IR情報. 9

- アイフル株式会社. IR情報. 8

- SMBCコンシューマーファイナンス株式会社. 決算情報. 10

- 三井住友フィナンシャルグループ. IR情報. 63

- PayPay銀行株式会社. (2024). ディスクロージャー誌2024. 26

- PayPay株式会社. (2024). プレスリリース. 27

- LINE Credit株式会社. ニュース. 31

- 株式会社日本総合研究所. (2012). 新局面を迎えた消費者金融市場. 2

- 株式会社帝国データバンク. (2024). 全国平均借入金利動向調査(2023年度). 12

- 株式会社帝国データバンク. 消費者金融業界の動向. 7

- 株式会社矢野経済研究所. 市場調査レポート. 23

- 株式会社金融エンジニアリング・グループ. (2023). 銀行のカードローン残高推移とその考察. 45

- Kings Research. (2024). Consumer Finance Market Report. 5

- GMOあおぞらネット銀行株式会社. (2020). マネーに関する調査2020. 20

- auじぶん銀行株式会社. (2022). 大学生のお金に関する意識調査. 18

- その他、本レポート内で引用した各種ウェブサイト。

引用文献

- 貸金業者(消費者金融専業者)の現状について, https://www.fsa.go.jp/news/21/kinyu/20091204-5/08.pdf

- 新局面を迎えた消費者金融市場 – 日本総研, https://www.jri.co.jp/file/report/jrireview/pdf/6869.pdf

- 2024年度 貸金業者の経営実態等に関する調査報告 … – 日本貸金業協会, https://www.j-fsa.or.jp/doc/news/r7/250430.pdf

- News Release – 日本貸金業協会, https://www.j-fsa.or.jp/doc/news/r6/250325.pdf

- 消費者金融市場レポート 2031 – 規模、シェア、傾向 – Kings Research, https://www.kingsresearch.com/ja/consumer-finance-market-302

- 消費者金融市場分析、成長、予測2033, https://www.sphericalinsights.com/jp/reports/consumer-finance-market

- 消費者金融業界の動向と展望 – 帝国データバンク, https://www.tdb.co.jp/report/industry/a05-consumerfinance/

- 2024年3月期 決算短信〔日本基準〕(連結), https://finance-frontend-pc-dist.west.edge.storage-yahoo.jp/disclosure/20240510/20240507582656.pdf

- 説明会|IR情報|アコム株式会社(三菱UFJフィナンシャル …, https://www.acom.co.jp/corp/ir/library/briefing/

- SMBCコンシューマーファイナンス株式会社の第64期決算公告の決算・財務情報 – PR TIMES, https://prtimes.jp/finance/3010001008740/settlement

- 消費者金融大手 4社の状況等について, https://www.fsa.go.jp/singi/tajusaimu/siryou/20080513/05_2.pdf

- 全国平均借入金利動向調査(2023年度) – 帝国データバンク, https://www.tdb.co.jp/report/economic/20241220-heikinkariirekinri/

- SH5438 金融庁「立替サービスの貸金業該当性に関するQ&A」について 波多野恵亮/林敬祐(2025/05/08) | 商事法務ポータル, https://portal.shojihomu.jp/archives/74850

- 日銀の金融政策決定会合とは?基礎知識と株価・為替への影響をわかりやすく解説 | 知る-コラム, https://moneycanvas.bk.mufg.jp/know/column/QwBsHwDR9pjXsVH/

- 日本10年国債利回り | 1966-2025 データ | 2026-2027 予測, https://jp.tradingeconomics.com/japan/government-bond-yield

- 日本10年国債利回り – 三井住友信託銀行, https://fund.smtb.jp/smtbhp/qsearch.exe?F=market3

- 第1部 第1章 第6節 (1)家計消費、物価の動向 | 消費者庁, https://www.caa.go.jp/policies/policy/consumer_research/white_paper/2021/white_paper_118.html

- 価値観が変化!? Z世代 現役大学生の悩み1位は「お金」!約10年前と比べて – じぶん銀行, https://www.jibunbank.co.jp/corporate/news/2022/1028_01.html

- Z世代と金融 ―― 興味や魅力を感じてはいるが、投資には踏み出せない – ZUU online, https://zuuonline.com/archives/256403

- 大学4年生・社会人1年生1000名の懐事情 第2弾マネーに関する調査2020 「収入・支出・投資・借金」 | 調査レポート | 会社情報 | GMOあおぞらネット銀行, https://gmo-aozora.com/company/report/20200317/

- News | Z世代が支持する「分割払い」、若年層に刺さる分割払いの魅力とは?, https://smartpay.co/news/attractive-features-of-installment-payments-for-young-people/

- 後払い決済サービスに関する実態調査を実施 – 株式会社メルペイ, https://jp.merpay.com/news/2021/03/bnpl_survey/

- eKYC・公的個人認証/当人認証ソリューション市場に関する調査を実施(2025年) | 市場調査とマーケティングの矢野経済研究所, https://www.yano.co.jp/press-release/show/press_id/3801

- eKYC・公的個人認証/当人認証ソリューション市場に関する調査を実施(2025年) – Yano ICT, https://www.yanoict.com/summary/show/id/771

- eKYC/当人認証ソリューション市場に関する調査を実施(2023年) – Yano ICT, https://www.yanoict.com/summary/show/id/713

- ディスクロージャー誌 2024 – PayPay銀行, https://www.paypay-bank.co.jp/company/financial/disclosure-2023/di2024-all.pdf

- 担保・保証不要!将来の売上を事前に受け取れる招待制サービス「PayPay資金調達」の提供を開始 | 2024年3月26日のプレスリリース, https://about.paypay.ne.jp/pr/20240326/01/

- 【PayPay、顧客拡大から収益最大化へ 】― 海外展開と加盟店融資で描く次の成長戦略とは?, https://note.com/brave_avocet318/n/n0b71777e5805

- ソフトバンクとみずほフィナンシャルグループの新たなライフスタイルに対応した次世代型金融事業における戦略的提携について, https://www.mizuho-fg.co.jp/release/20200619release_jp.html

- ソフトバンクとみずほフィナンシャルグループの 新たなライフスタイルに対応した次世代型金融事業における戦略的提携について, https://www.mizuho-fg.co.jp/release/pdf/20200619release_jp.pdf

- 株式会社J.ScoreとLINE Credit株式会社の吸収分割方式による事業統合のお知らせ, https://linecreditcorp.com/ja/news/015

- LINEヤフー株式会社, https://www.bizreach.jp/job-feed/public-advertising/olsak4f/

- 【アンケート調査】緊急でお金が要るときはコレ!実体験に基づいた対処法まとめ – マネット, https://ma-net.jp/card-loan/3955

- AI与信審査モデルで提携、法人向け融資の効率化が加速 – NCB Library, https://www.ncblibrary.com/posts/135434

- 【2025年最新】生成AIで住宅ローン審査・AI エージェントの導入事例を紹介 – COMITX, https://www.comitx.jp/blog-list/b241001/

- 大学生がお金を借りる方法9選!借入時の注意点や金欠のときにお金をつくる方法 – アイフル, https://www.aiful.co.jp/cardloan/student-loans-basic-knowledge/

- デジタルマーケティング導入事例 | 法人向け – ソフトバンク, https://www.softbank.jp/biz/customer-success-stories/category/digital-marketing/

- 【徹底解説】金融業界のマーケティング戦略・施策と活用できるツールを解説 – AD EBiS, https://www.ebis.ne.jp/column/marketing-financial/

- 金融業界におけるデジタルマーケティング戦略とは?成功事例と最新トレンド | ナレッジ, https://hive-consulting.co.jp/knowledge/post/finance-digital-marketing/

- 三菱総合研究所、七十七銀行と審査AIサービスの正式導入に合意, https://www.mri.co.jp/news/press/20231110.html

- マネーインサイトラボ、「Z世代の購買行動調査」の結果を発表 – みんなの銀行, https://corporate.minna-no-ginko.com/information/corporate/2024/01/30/484/

- BNPL(後払い決済)の市場調査でニーズを解明!若年層に好まれるワケは?, https://service.paycierge.com/column/bnpl-market-research/

- オリコ、AI与信審査モデルを活用した法人・個人事業主向けオンラインレンディングを開始!, https://prtimes.jp/main/html/rd/p/000000375.000084623.html

- 銀行・金融業界におけるAI導入事例28選!メリットや注意点も紹介, https://www.ai-souken.com/article/banking-industry-ai-application-cases

- 銀行のカードローン残高推移とその考察 -全銀協2023年度報告より …, https://www.feg.co.jp/column/%E9%8A%80%E8%A1%8C%E3%81%AE%E3%82%AB%E3%83%BC%E3%83%89%E3%83%AD%E3%83%BC%E3%83%B3%E6%AE%8B%E9%AB%98%E6%8E%A8%E7%A7%BB%E3%81%A8%E3%81%9D%E3%81%AE%E8%80%83%E5%AF%9F-%E5%85%A8%E9%8A%80%E5%8D%942023/

- 銀行カードローンの実態調査結果について – 金融庁, https://www.fsa.go.jp/news/30/ginkou/20180822/02.pdf

- 金融審議会 資金決済制度等に関するワーキング・グループ 報告 2025 年 1 月 22 日, https://www.fsa.go.jp/singi/singi_kinyu/soukai/siryou/20250219/2-2.pdf

- 【貸金業関連資料】調査・分析レポート等(令和6年度), https://www.j-fsa.or.jp/material/report/

- 15分で改正のポイントを理解!貸金業法の概要, https://www.j-fsa.or.jp/association/money_lending/law/overview.php

- 貸出先別貸出金 : 日本銀行 Bank of Japan, https://www.boj.or.jp/statistics/dl/loan/ldo/index.htm

- 貸出先別貸出金[LA01] – 統計別検索 – 日本銀行, https://www.stat-search.boj.or.jp/ssi/cgi-bin/famecgi2?cgi=$nme_a000&lstSelection=LA01

- 金融政策決定会合 | 資産運用ステップアップ編 – 野村アセットマネジメント, https://www.nomura-am.co.jp/sodateru/stepup/economic-trend-keywords/monetary_policy_meeting.html

- 日銀金融政策決定会合|用語解説 – 三菱UFJモルガン・スタンレー証券, https://www.sc.mufg.jp/learn/terms/ni/172.html

- 日銀金融政策決定会合 SMBC日興証券, https://www.smbcnikko.co.jp/terms/japan/ni/J0259.html

- 日銀 金融政策決定会合 | 次回の日銀会合の日程 – IG, https://www.ig.com/jp/financial-events/bank-of-japan

- 金融政策決定会合とは何ですか? いつ開催されるのですか? – 日本銀行, https://www.boj.or.jp/about/education/oshiete/seisaku/b20.htm

- 家計消費状況調査 – 総務省統計局, https://www.stat.go.jp/data/joukyou/index.html

- 調査概要について|家計消費状況調査 – SJC 一般社団法人新情報センター, https://www.sjc.or.jp/survey/about.php

- 2025年3月期 決算短信〔日本基準〕(連結), https://pdf.irpocket.com/C8572/A2Jy/HEmk/Vg1F.pdf

- 2021年3月期 決算短信〔日本基準〕(連結) – IR BANK, https://f.irbank.net/pdf/20210512/140120210506406707.pdf

- 最新IR資料|アイフルグループ, https://www.aiful.co.jp/group/ir/finance/earnings.html

- 決算短信|アイフルグループ, https://www.aiful.co.jp/group/ir/finance/financial_report.html

- (株)三井住友フィナンシャルグループ【8316】:決算情報 – Yahoo!ファイナンス, https://finance.yahoo.co.jp/quote/8316.T/financials

- 2025年3月期 第1四半期決算短信〔日本基準〕(連結), https://finance-frontend-pc-dist.west.edge.storage-yahoo.jp/disclosure/20240802/20240710546674.pdf

- 2025年3月期 決算短信〔日本基準〕(連結), https://finance-frontend-pc-dist.west.edge.storage-yahoo.jp/disclosure/20250514/20250409511686.pdf

- 決算関連資料: 三井住友フィナンシャルグループ, https://www.smfg.co.jp/investor/financial/latest_statement.html

- 国内貸金業者の経営実態調査 – 帝国データバンク, https://www.tdb.co.jp/report/industry/unx9fro-5sqw/

- 市場調査とマーケティングの矢野経済研究所 トップページ, https://www.yano.co.jp/

- 日本における今後のFinTech市場のトレンド | EY Japan, https://www.ey.com/ja_jp/technical/library/contributed-articles/2024/international-fintech-review-2024-01-30

- Yano ICT リサーチから全てが繋がる未来を照らす, https://www.yanoict.com/

- eKYC/当人認証ソリューション市場に関する調査を実施(2023年) | ニュース・トピックス, https://www.yano.co.jp/press/press.php/003301