脱・トレーディング依存と未来への布石:GX・DX・地政学時代を勝ち抜く総合商社の次世代ポートフォリオ戦略

インフォグラフィック

スライド資料

総合商社業界の研究と戦略

解説動画

第1章:エグゼクティブサマリー

本レポートの目的と調査範囲

本レポートは、日本の総合商社業界が直面する歴史的な構造変革の核心を深く分析し、持続可能な成長を達成するための次世代ポートフォリオ戦略を提言することを目的とする。総合商社のビジネスモデルは、従来の「トレーディング(仲介)」機能の価値が相対的に低下し、「事業投資(プリンシパル投資)」と「事業運営(ハンズオン)」の重要性が飛躍的に高まるという大きな岐路に立たされている。

この変革は、以下の三つの巨大なメガトレンドの波が同時に押し寄せる中で進行している。

- 地政学リスクの増大と経済安全保障の要請

- 脱炭素(GX)という巨大な制約と投資機会

- AI・デジタル化(DX)による既存事業の破壊と創造

本分析は、主要総合商社7社(三菱商事、三井物産、伊藤忠商事、住友商事、丸紅、豊田通商、双日)を対象とし、各社の財務データ、事業ポートフォリオ、公表戦略を基に、業界全体の構造、競争環境、そして未来への示唆を導出する。最終的な提言は、今後5年から10年の経営の舵取りを行う上での強固な羅針盤となることを目指すものである。

最も重要な結論

本分析から導き出された最も重要な結論は以下の通りである。

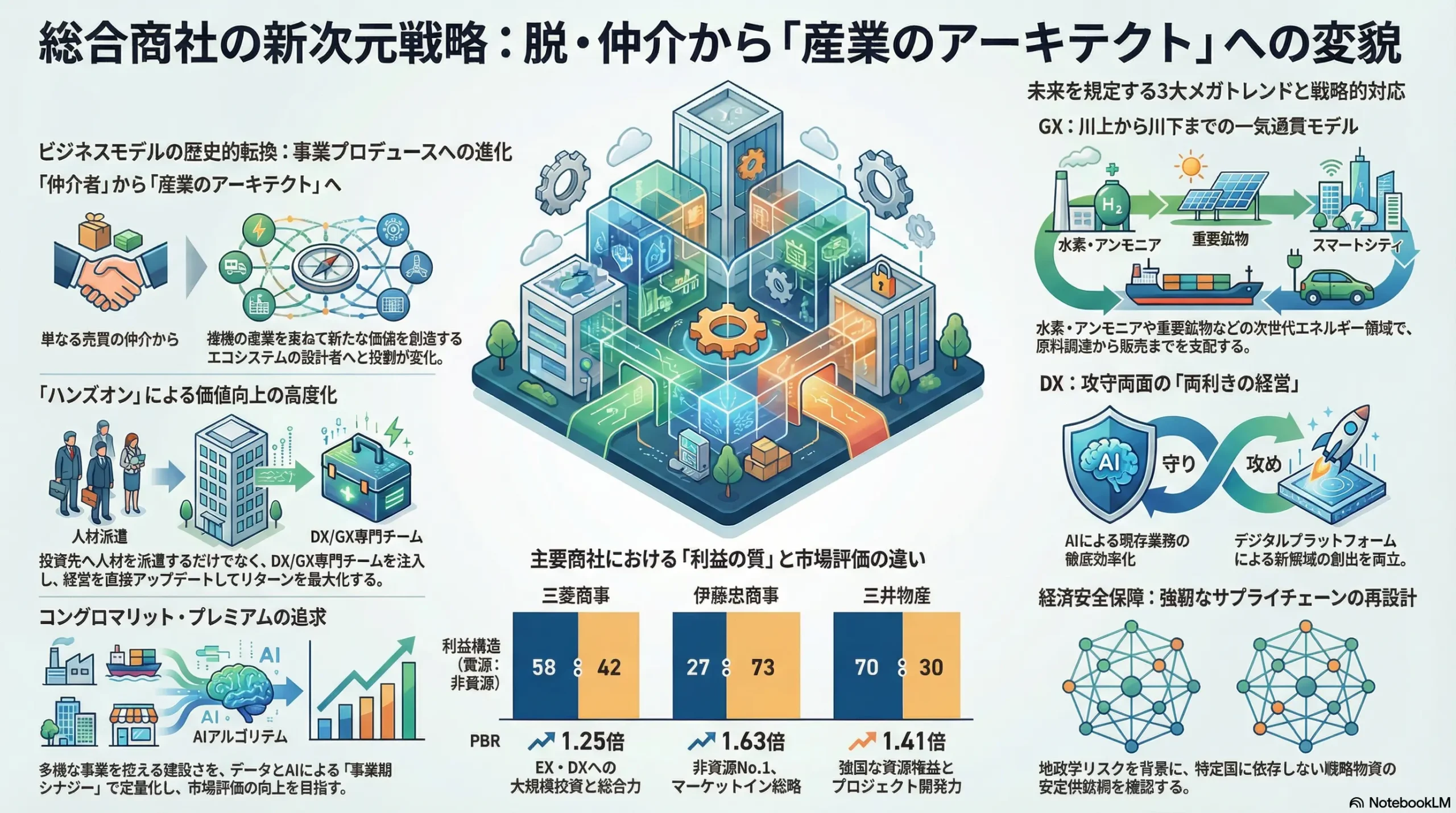

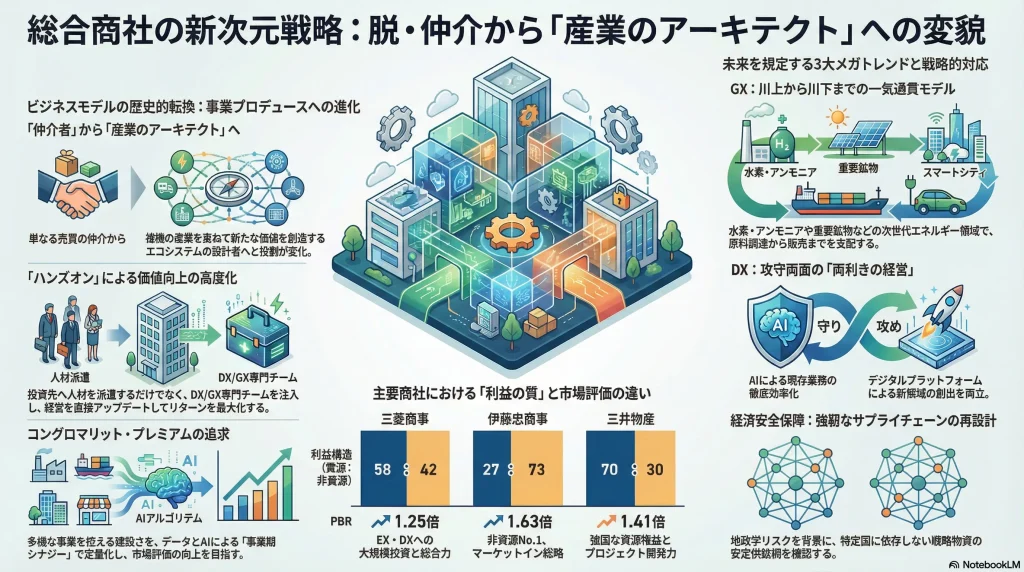

第一に、総合商社の価値創造の源泉は、単なる「仲介(トレーディング)」や「資本提供(プリンシパル投資)」から、投資先事業の経営に深く関与し、産業横断的な知見とDX/GXソリューションを注入して価値向上を実現する「事業プロデュース機能」へと完全に移行した。もはや商社は、単なる投資家や仲介者ではなく、複数の産業を束ね、新たな価値を創造するエコシステムの設計者・運営者としての役割を担うことが求められている。

第二に、今後の総合商社業界における勝者と敗者を分ける決定的な要因は、二つの能力に集約される。一つは、GXや経済安全保障といった外部環境からの「制約」を、水素・アンモニア、重要鉱物の安定供給網構築といった新たな高収益事業へと転換する「機会転換力」である。もう一つは、AIを活用して既存の巨大事業(物流、トレーディング等)のオペレーションを徹底的に効率化する「守りのDX」と、デジタルプラットフォームやヘルスケア等の新たな成長領域を創出する「攻めのDX」を両立させる「両利きの経営」の実践能力である。

第三に、業界はPEファンドや事業会社のように投資先の経営に深く関与する「グローバル・インベストメント・コングロマリット」へと変態を遂げつつある。しかし、その過程で各専門領域のプレイヤー(PEファンド、ITジャイアント、専門コンサルティングファーム)との競争は激化の一途をたどっている。この競争を勝ち抜く鍵は、商社ならではの「複数産業を束ねるシナジー創出力」を、データとAIを駆使して定量的に証明し、実行することにある。

主要な推奨事項

上記の結論に基づき、持続的な成長を遂げるために、以下の5つの戦略的アクションを強く推奨する。

- ポートフォリオの再定義と資本配分の最適化

従来の「資源・非資源」という二元論的なポートフォリオ観を脱却し、「①安定収益基盤(生活消費関連等)」「②GX成長ドライバー(次世代エネルギー等)」「③DXイノベーション(デジタル事業等)」の3階層で事業ポートフォリオを再定義する。その上で、各階層の戦略的役割を明確にし、キャッシュフロー創出力、成長性、リスク許容度に応じて経営資源(資本、人材)の配分を最適化する。 - 事業運営モデルの変革:「ハンズオン」の高度化

投資先への人材派遣に留まらず、各投資先にDX/GX専門チームを体系的に派遣し、ハンズオンでの価値向上(バリューアップ)プロセスを標準化・高度化する。同時に、AIを活用した投資先企業の業績・リスク管理基盤を全社的に構築し、ポートフォリオ全体の健全性をリアルタイムで監視する体制を確立する。 - GX機会への選択と集中

水素・アンモニア、CCUS(二酸化炭素回収・利用・貯留)、次世代電池、重要鉱物等の多岐にわたるGX関連事業機会の中から、自社の既存事業(例:エネルギー、金属、化学品)とのシナジーが最も高い2~3領域に経営資源を集中投下する。サプライチェーンの一部を担うだけでなく、原料調達から製造、輸送、販売・利用までを支配する「川上から川下までの一気通貫モデル」の構築を目指す。 - 人材戦略の抜本的改革

伝統的なゼネラリスト「商社パーソン」の育成モデルから、投資・金融、事業経営、DX/GXの高度専門人材を外部から積極的に獲得・登用するハイブリッド型の人材ポートフォリオへ転換する 1。専門人材が活躍できる処遇制度や組織文化を醸成するとともに、既存社員のリスキリングを加速させ、組織全体の能力を底上げする。 - 「コングロマリット・プレミアム」の市場への訴求

複雑化した事業ポートフォリオが市場から過小評価される「コングロマリット・ディスカウント」を克服するため、事業間のシナジー創出効果や、サプライチェーン強靭化、脱炭素化といった社会課題解決への貢献度を定量的に可視化する。TCFD提言 2 等の非財務情報開示の枠組みを戦略的に活用し、IR活動を通じて「コングロマリット・プレミアム」を積極的に市場へ訴求する。

第2章:市場概観(Market Overview)

主要総合商社の業績推移と予測

総合商社業界は、2010年代後半から2020年代初頭にかけて、資源価格の変動を主な要因として業績が大きく変動した。特に2020年の新型コロナウイルス感染拡大初期には経済活動の停滞により多くの企業が減益や赤字を経験したが、その後、世界的な金融緩和やロシアのウクライナ侵攻などを背景とした資源・エネルギー価格の高騰を受け、2021年度以降、多くの商社が過去最高益を更新する好況を享受した 4。

しかし、この好業績は業界全体の構造的な成長というよりは、市況という外部要因に大きく依存したものであり、その内実を見ると各社の戦略的ポジショニングの違いが鮮明になっている。例えば、非資源分野に強みを持つ伊藤忠商事は比較的安定した収益基盤を維持しているのに対し、資源分野へのエクスポージャーが大きい三菱商事や三井物産は、市況の恩恵を最大限に享受し、巨額の利益を計上した 6。

今後の市場規模について、AIによる予測分析(XenoBrain)によれば、商社業界全体の国内市場規模は現在の約130兆円から2030年にかけて130.7兆円へと微増(+0.16%)に留まると予測されている 8。この予測は、業界全体のパイが大きく拡大するのではなく、限られた市場の中で各社がシェアを奪い合い、より付加価値の高い事業領域へシフトしていくことでしか成長を実現できない、厳しい競争環境が続くことを示唆している。

市場セグメンテーション分析

総合商社の事業ポートフォリオは、以下の3つの切り口で分析することで、その特性とトレンドを深く理解することができる。

事業セグメント別

伝統的に、総合商社の事業は「資源分野」(金属、エネルギーなど)と「非資源分野」(食料、化学品、機械、住生活など)に大別されてきた。資源分野は価格変動が激しくハイリスク・ハイリターンである一方、非資源分野は比較的安定した収益が期待できる。

近年、業界全体の大きな潮流として、資源価格のボラティリティを回避し、安定した経営基盤を構築するための「非資源分野へのシフト」が鮮明になっている 5。この戦略を最も象徴するのが伊藤忠商事であり、同社は一貫して生活消費関連分野に注力し、「非資源No.1商社」としての地位を確立している 10。実際に、同社の利益に占める非資源分野の比率は安定的に70%以上を維持している 11。

一方で、三菱商事や三井物産は、依然として資源分野が利益の大きな柱であり、特に資源価格が高騰した局面では、これが爆発的な収益力の源泉となっている 6。各社は、この資源分野から得られる潤沢なキャッシュフローを、GX(グリーントランスフォーメーション)などの次世代領域へ再投資する戦略をとっている。

ビジネスモデル別

総合商社の収益モデルは、「トレーディング収益」と「事業投資収益」の二つに分類できる。

- トレーディング収益: 商品の売買によって得られる手数料や利ざや。

- 事業投資収益: 投資先企業からの持分法投資損益、配当金、株式等の売却益など。

業界全体の構造変化として、伝統的なトレーディングの収益性が低下し、事業投資収益の重要性が増大している 9。これは、デジタル化の進展により単純な仲介機能の価値が薄れる一方、資本を投下し、投資先の経営に深く関与することで企業価値を高め、リターンを得るというビジネスモデルへの転換が進んでいることを示している。この動きは、総合商社が単なる「トレーダー」から、PEファンドや事業会社に近い「グローバル・インベストメント・コングロマリット」へと変貌を遂げていることを物語っている。

地域別

総合商社はグローバルに事業を展開しているが、その地域別エクスポージャーと収益貢献度には各社で特色がある。北米、欧州、アジアといった主要市場に加え、特定の地域に強みを持つ企業も存在する。

その顕著な例が、豊田通商のアフリカ事業である。同社はフランスの商社CFAOを完全子会社化し、アフリカ54カ国全てで事業を展開する強固なネットワークを構築している 12。自動車事業を中核としながら、ヘルスケアやコンシューマー分野にも事業を拡大しており、アフリカの経済成長を取り込む独自のポジションを築いている。

一方で、米中対立の激化は、各社の中国ビジネスにおけるリスク認識を高めさせている 14。サプライチェーンの見直しや、先端技術分野における投資の制限など、地政学的な配慮が地域戦略を策定する上で不可欠な要素となっている。

市場成長ドライバーと阻害要因

今後の総合商社業界の成長を左右する主要なドライバーと阻害要因は以下の通りである。

- 主な成長ドライバー

- GX関連投資: 脱炭素社会への移行は、水素・アンモニア、再生可能エネルギー、CCUSといった分野で今後数十年にわたる巨大な投資需要を生み出す 5。これは商社にとって最大の事業機会である。

- DXによる新事業創出: AIやIoTなどのデジタル技術を活用し、既存事業の効率化に留まらず、新たなデジタルプラットフォームやソリューションサービスを創出することが成長の鍵となる 16。

- 経済安全保障とサプライチェーン再編: 地政学リスクの高まりを受け、各国政府や企業は半導体や重要鉱物、医薬品などの戦略物資のサプライチェーン強靭化を急いでいる 14。この再編プロセスにおいて、商社が持つグローバルネットワークとプロジェクト組成能力への需要が高まる。

- 新興国の成長: アジアやアフリカを中心とした新興国の人口増加と中間所得層の拡大は、インフラ、ヘルスケア、リテールといった生活消費関連分野での持続的な需要拡大をもたらす 12。

- 主な阻害要因

- 資源価格のボラティリティ: 資源・エネルギー価格の急激な変動は、依然として多くの商社の業績を不安定にさせる最大のリスク要因である 6。

- 世界経済の減速: IMFや世界銀行は、世界経済の成長率が当面低水準で推移すると予測しており 18、これは物流量の減少や投資案件の悪化を通じて商社の業績にマイナスの影響を与える。

- 地政学リスク: 米中対立や地域紛争の激化は、サプライチェーンの寸断や海外資産の毀損といった直接的なリスクをもたらす 21。

- 金融環境の変化: 世界的なインフレとそれに伴う金利上昇は、有利子負債の大きい商社にとって資金調達コストの増加を意味し、新規の大型投資に対するハードルを高める。

業界の主要KPIベンチマーク分析

主要7社の経営効率性、財務健全性、市場評価を比較分析することで、各社の立ち位置と課題が明らかになる。

| 企業名 | 売上収益 (兆円) | 当期純利益 (億円) | ROE (%) | PBR (倍) | ネットDER (倍) | 資源:非資源 利益比率 |

|---|---|---|---|---|---|---|

| 三菱商事 | 21.6 | 11,807 | 16.9 | 1.25 | 0.38 | 58:42 |

| 三井物産 | 14.3 | 11,306 | 18.9 | 1.41 | 0.50 | 70:30 |

| 伊藤忠商事 | 13.9 | 8,005 | 17.7 | 1.63 | 0.65 | 27:73 |

| 住友商事 | 7.0 | 5,653 | 16.1 | 1.10 | 0.70 | 55:45 |

| 丸紅 | 9.1 | 5,430 | 21.6 | 1.30 | 0.63 | 53:47 |

| 豊田通商 | 9.9 | 2,842 | 16.0 | 1.68 | 0.76 | N/A (自動車中心) |

| 双日 | 2.5 | 1,112 | 14.2 | 1.05 | 0.81 | 56:44 |

注: 上記データは主に2023年3月期(FY2022)の数値を基に作成。各社の会計基準や報告セグメントの差異により、単純比較が困難な場合がある。資源・非資源比率は各社の開示に基づく概算値。出典: 各社IR資料 9

このベンチマークからいくつかの重要な示唆が得られる。第一に、ROEは各社とも15%を超える高い水準にあり、資本効率性の高い経営が実現されている。しかし、PBRを見ると、伊藤忠商事や豊田通商が1.5倍を超える高い評価を得ているのに対し、1倍近辺に留まる企業も存在する。これは、市場が各社の事業ポートフォリオの将来性や成長戦略を異なって評価していることの表れであり、「コングロマリット・ディスカウント」が依然として業界の課題であることを示している。

第二に、財務健全性を示すネットDERは、伊藤忠商事や三菱商事が低い水準でコントロールされている一方、双日などは比較的高く、今後の大型投資に向けた財務戦略に違いが生じる可能性がある。

そして最も重要な点が、利益構造の多様性である。伊藤忠商事の非資源比率が70%を超える一方、三井物産は70%を資源分野から稼ぎ出している。この「利益の質」の違いは、業績の安定性と市況変動への耐性に直結する。安定した非資源分野の利益基盤は、景気後退局面での守りの強さや、長期的な視点での投資継続を可能にする。一方で、資源分野への強いコミットメントは、市況上昇局面で他社を圧倒する利益を生み出す源泉となる。自社がどちらの戦略的ポジショニングを目指すのか、あるいはその両立をいかに図るのかが、経営の根幹をなす問いとなる。

第3章:外部環境分析(PESTLE Analysis)

総合商社業界の事業環境は、グローバルなマクロ環境の変化に極めて敏感である。PESTLEフレームワークを用いて、業界に影響を与える主要な外部要因を構造的に分析する。

政治(Politics)

- 地政学リスクの増大と経済安全保障: 米中対立の先鋭化、ロシア・ウクライナ問題、中東情勢の不安定化といった地政学リスクは、もはや一時的な変動要因ではなく、事業運営の恒常的な前提条件となった 21。特に、米国を中心とした同盟国・友好国間でのサプライチェーン再編(フレンド・ショアリング)の動きは、商社のグローバルな調達・販売戦略の根本的な見直しを迫る。これに対応し、日本政府も「経済安全保障推進法」を制定し、半導体、蓄電池、重要鉱物、医薬品などを「特定重要物資」に指定した 38。これは、これらの物資の安定供給網を構築・運営する商社にとって、政府の支援を受けられる大きな事業機会となる。

- 資源ナショナリズムと各国のエネルギー政策: 資源保有国が自国資源の管理を強化し、輸出規制や外資への要求を強める「資源ナショナリズム」は、商社の権益投資におけるカントリーリスクを増大させる。また、欧州の炭素国境調整メカニズム(CBAM)40 に代表されるように、各国のエネルギー転換政策や環境規制は、国際的な通商ルールそのものを変容させ、鉄鋼やアルミニウムといった伝統的なトレーディング品目に直接的な影響を及ぼす。

経済(Economy)

- 世界経済の成長率と資源価格: 世界経済、特に米国、中国、そしてアジア新興国の経済成長率は、鉄鉱石や銅、エネルギーといったコモディティ需要、ひいては物流量や市況を直接的に左右する 18。世界銀行やIMFは、2025年以降の世界経済の成長が過去の平均を下回る低水準で推移すると予測しており 19、これは商社事業全体にとって逆風となる。資源・エネルギー価格のボラティリティは、商社の収益を数千億円単位で変動させる最大の要因であり、このリスクをいかに管理するかが経営の重要課題である 41。

- 為替レートと金利政策: 商社の事業はグローバルに展開されており、為替レートの変動は収益や資産価値に大きな影響を与える。近年の円安は、海外資産の円換算額を増加させ、一部の商社の業績を押し上げる要因となった。一方で、世界的なインフレに対応するための各中央銀行による利上げは、グローバルな資金調達コストを上昇させている。これは、巨額の有利子負債を抱え、大規模な事業投資を行う商社にとって、投資採算性のハードルを高め、財務戦略に直接的な影響を及ぼす。

社会(Society)

- ESG投資の拡大とステークホルダーからの要請: 環境(Environment)、社会(Social)、ガバナンス(Governance)を重視するESG投資は、今や世界の金融市場の主流となった 15。投資家は企業に対し、脱炭素への具体的な取り組みや目標開示(TCFD提言への対応など)を強く求めている。これは、化石燃料関連事業からのダイベストメント(投資撤退)圧力となる一方、GX関連のグリーンプロジェクトへの新たな資金流入を促進する機会でもある。

- サプライチェーンにおける人権デューデリジェンス: EUやドイツ、フランスなどで、企業に対してサプライチェーン全体での人権侵害リスクを特定し、防止・軽減する措置を義務付ける法制化が進んでいる 44。これにより、商社は自社だけでなく、何層にもわたる取引先の人権状況についても管理責任を問われることになり、コンプライアンス体制の強化とサプライチェーンのトレーサビリティ確保が不可欠となっている。

- 人口動態と消費トレンドの変化: アジアやアフリカなどの新興国における人口増加と中間層の拡大は、食品、ヘルスケア、リテールといった生活消費関連市場の巨大な成長エンジンである。また、先進国を中心に健康志向、環境配慮、ウェルネス、体験価値(コト消費)への関心が高まっており、これらの消費者ニーズの変化は、商社のBtoC事業における商品開発やサービス設計に大きな影響を与えている。

技術(Technology)

- GX(グリーントランスフォーメーション)関連技術: 脱炭素社会の実現に向けた技術革新は、商社にとって次世代の収益の柱となりうる巨大な事業機会である。具体的には、製造・輸送・利用技術が進化する水素・アンモニア 46、排出されたCO2を回収し貯留・利用するCCUS 48、安全性が高く設置場所の自由度が高いSMR(小型モジュール炉)、EVや電力網の安定化に不可欠な次世代電池などが挙げられる。これらの技術分野への早期の投資とサプライチェーン構築が、将来の競争力を左右する。

- DX(デジタルトランスフォーメーション)関連技術: AI、IoT、ビッグデータ、5Gといったデジタル技術は、商社のビジネスモデルを根底から変革する力を持つ。AIによる需要予測や在庫最適化は、トレーディングや物流業務を劇的に効率化する 16。また、ブロックチェーン技術は、貿易金融や契約手続きの透明性を高め、効率化する可能性がある 50。これらの技術は、既存事業のコストを削減する「守りのDX」だけでなく、新たなデジタルプラットフォーム事業などを創出する「攻めのDX」の基盤となる。

法規制(Legal)

- 各国の外国投資規制: 安全保障上の懸念を理由に、各国で外国企業による自国企業への投資や買収に対する審査が厳格化している。米国の対米外国投資委員会(CFIUS)はその代表例であり、特に先端技術や重要インフラに関連する分野でのM&Aは、法規制上のハードルが高まっている。

- 環境関連規制: 各国で導入が進むカーボンプライシング(炭素税、排出量取引制度)は、CO2排出に直接的なコストを課すものであり、エネルギー多消費型産業のコスト構造を大きく変える 52。日本でも2026年度からの排出量取引制度の本格稼働や、2028年度からの炭素に対する賦課金制度の導入が計画されており 54、企業の脱炭素化を加速させる要因となる。

- 国際的な腐敗防止・データプライバシー規制: 米国の海外腐敗行為防止法(FCPA)のような国際的な贈収賄規制や、EUの一般データ保護規則(GDPR)に代表されるデータプライバシー規制への準拠は、グローバルに事業を展開する商社にとって必須のコンプライアンス要件である。

環境(Environment)

- 気候変動対策とTCFD提言への対応: 気候変動は、異常気象による物理的リスク(拠点の被災、サプライチェーンの寸断など)と、低炭素社会への移行に伴う移行リスク(化石燃料資産の価値毀損、炭素税導入によるコスト増など)の両面で、商社の事業に甚大な影響を及ぼす。TCFD(気候関連財務情報開示タスクフォース)提言は、企業に対し、これらのリスクと機会をシナリオ分析等を通じて評価し、ガバナンス、戦略、リスク管理、指標と目標について開示することを求めている 2。これは単なる情報開示の要請に留まらず、気候変動問題を経営戦略の中核に据えることを促すものである。

- サーキュラーエコノミー(循環型経済)への移行: 大量生産・大量消費・大量廃棄を前提とした線形経済から、資源を循環させ続けるサーキュラーエコノミーへの移行は、世界的な潮流となっている。これは、リサイクル事業や再生素材の開発、シェアリングサービスといった新たなビジネスモデルの創出機会を意味する。

- 生物多様性の保全: 気候変動と並ぶ重要な環境課題として、生物多様性の損失が注目されている。事業活動が生態系に与える影響を評価し、その保全に貢献することが、企業の社会的責任として、また事業継続上のリスク管理として求められ始めている。

これらの外部環境要因は、単独で作用するのではなく、相互に複雑に絡み合い、総合商社の伝統的なビジネスモデルに多方面からの圧力をかけている。政治・法規制面では、経済安全保障や人権デューデリジェンスが自由なグローバル取引を制約し、コストを増大させる。技術面では、デジタルプラットフォームが伝統的な仲介機能の価値を侵食する。そして環境・社会面では、カーボンプライシングやESG投資が炭素集約型の資産価値を毀損する。この複合的な圧力は、現状維持がもはや選択肢ではないことを明確に示している。生き残りと成長のためには、これらの制約を前提として、レジリエントで、脱炭素化された、デジタル技術で武装した新たな産業エコシステムを自ら構築する「アーキテクト」へと変貌を遂げることが不可欠である。

第4章:業界構造と競争環境の分析(Five Forces Analysis)

総合商社の複雑な競争環境を、マイケル・ポーターのファイブフォース・フレームワークを用いて分析する。商社は「トレーディング機能」と「事業投資機能」という二つの異なる競争領域で事業を展開しており、それぞれの領域で異なる競争圧力に晒されている。

新規参入の脅威:高い

総合商社業界への新規参入の脅威は、特に機能別に見た場合に「高い」と評価できる。

- トレーディング領域: この領域では、参入障壁は比較的低い。特定の商材に特化した専門商社や、商社を介さず直接販売網を構築するメーカーの直販化が常に脅威である。さらに近年、最も大きな脅威となっているのが、BtoBデジタルプラットフォーマーの台頭である 56。これらのプラットフォーマーは、売り手と買い手をオンラインで直接マッチングさせることで、商社の伝統的な「仲介」機能を代替し、「中抜き」を加速させる。

- 事業投資領域: こちらの領域では、競争が極めて激化しており、新規参入の脅威は非常に高い。PE(プライベート・エクイティ)ファンド、政府系ファンド(SWF)、年金基金といった金融プレイヤーが、巨額の資金力を背景に、世界中の優良な投資案件を巡って商社と熾烈な獲得競争を繰り広げている 57。また、事業会社自身が設立するCVC(コーポレート・ベンチャー・キャピタル)も、特定の技術領域において強力な競合となる。

総合商社が持つ伝統的な参入障壁、すなわち巨額の資本力、グローバルな情報ネットワーク、長年にわたる取引関係に基づく信用力、多様な産業知見は依然として有効である。しかし、事業投資領域においては、PEファンドなどが持つ高度な金融技術や迅速な意思決定プロセス、特定の産業への深い専門性が、商社の総合力を凌駕する場面が増えている。

代替品の脅威:中~高い

商社が提供する機能そのものが、技術革新によって代替される脅威は「中~高い」レベルにある。

- 仲介機能の代替: デジタル化による「中抜き(Disintermediation)」が最大の脅威である 56。インターネットとデジタルプラットフォームの普及により、これまで商社が独占していた市場情報や取引機会へのアクセスが民主化され、需要家と供給者が直接取引を行うことが容易になった。これにより、商流は短縮化され、単純な仲介マージンを得るビジネスモデルは成り立ちにくくなっている。

- 機能の代替: ブロックチェーン技術は、貿易金融や物流のあり方を根本的に変える可能性を秘めている。例えば、貿易情報連携プラットフォーム「TradeWaltz」のような取り組みは、船荷証券(B/L)や信用状(L/C)といった貿易書類のやり取りをデジタル化し、改ざん不可能な形で関係者間で共有することを可能にする 50。これが普及すれば、商社が伝統的に提供してきた信用補完や複雑な貿易実務といった機能の一部が自動化・効率化され、その付加価値は低下する可能性がある。

買い手の交渉力:中程度

商社の顧客、すなわち「買い手」の交渉力は「中程度」と評価される。

主要な買い手は、自動車メーカーや電機メーカー、電力・ガス会社、大手小売業といった各業界の大口顧客である。これらの企業は購入規模が大きく、価格、品質、納期、そして安定供給に対して非常に強い交渉力を持つ。特に、複数の商社から相見積もりを取ることが容易な汎用的な商材においては、買い手の交渉力は強くなる。

しかし、商社は単に商品を右から左へ流すだけでなく、金融機能(与信供与やファイナンス組成)、物流最適化、市場情報提供、地政学リスク等を含むリスク管理といった、複合的で高度なソリューションを提供している。これらの付加価値は、買い手企業が自前で全てを賄うことが難しく、代替が容易ではない。特に、グローバルで複雑なサプライチェーンの構築・運営や、長期にわたる資源の安定確保といった案件では、商社の総合力が不可欠となり、買い手の交渉力は相対的に抑制される。

売り手の交渉力:中~高い

商材や投資対象の「売り手」、すなわちサプライヤーの交渉力は「中~高い」と評価される。

- 資源分野: 鉄鉱石、原料炭、銅、LNG(液化天然ガス)といった資源分野では、供給元が資源メジャーと呼ばれる少数の巨大企業に寡占されている。これらの資源メジャーは市場に対して絶大な価格支配力を持ち、売り手としての交渉力は極めて強い。

- 技術・スタートアップ: 事業投資の対象として見た場合、独自の革新的な技術を持つスタートアップや、特定のライセンス・特許を持つ企業は、売り手としての交渉力が高い。なぜなら、これらの企業には総合商社だけでなく、VC(ベンチャーキャピタル)や事業会社のCVCなど、多数の投資家から資金調達のオファーが殺到するため、有利な条件を引き出しやすい状況にある。

業界内の競争:高い

5大商社(三菱商事、三井物産、伊藤忠商事、住友商事、丸紅)を中心とした業界内の競争は、あらゆる側面で「高い」レベルにある。

- ポートフォリオによる競争軸の多様化: 各社の事業ポートフォリオには特色があり、競争の軸も異なる。例えば、資源分野では、優良な鉱山やガス田の権益獲得を巡って三菱商事と三井物産が激しく競合する。一方、非資源の生活消費分野では、リテール事業を中核に据える伊藤忠商事と三菱商事(ローソン)が、コンビニエンスストア市場で競争を繰り広げる。

- 新たな競争領域の出現: GXやDXといった新たな成長領域は、全社が注力するフロンティアであり、ここでは従来の事業領域の垣根を越えた全方位的な競争が発生している。特に、水素・アンモニアのサプライチェーン構築や、産業DXソリューションの提供といった分野では、各社が主導権を握るべく、アライアンスやM&Aを含めた激しい競争を繰り広げている。

- 人材獲得競争: 競争は事業案件の獲得だけに留まらない。事業投資やハンズオン経営を担う金融プロフェッショナルや経営人材、そしてDX/GXを推進するデジタル専門家や技術者といった、高度専門人材の獲得競争が、企業の将来を左右する最も重要な競争軸の一つとなっている 1。

このファイブフォース分析が示すのは、総合商社がもはや単一の閉じた業界内で競争しているのではないという事実である。事業投資の領域ではPEファンドと、トレーディングの領域ではデジタルプラットフォーマーと、それぞれ専門性の高い競合と二つの異なる戦線で戦っている。この状況下で商社が持続的な競争優位を築くためには、単に「より優れたPEファンド」や「より優れたデジタルプラットフォーム」を目指すのではなく、これら二つの領域を独自に統合する能力にこそ活路を見出す必要がある。すなわち、投資ポートフォリオを先進的なトレーディング・物流ソリューションの実験場かつ顧客基盤として活用し、同時にグローバルなトレーディング網を独自の案件発掘(ディールソース)と投資先価値向上(バリューアップ)のエンジンとして機能させる。この「統合者」としての役割こそが、専門特化した競合には模倣困難な、商社ならではの防衛可能な戦略的ポジションとなる。

第5章:バリューチェーンとサプライチェーン分析

総合商社の価値創造プロセスを、ビジネスモデル別にバリューチェーンとして分析し、さらに業界横断的な供給網における役割をサプライチェーンとして分析する。

バリューチェーン分析(事業投資モデル)

事業投資モデルにおける商社のバリューチェーンは、案件の発掘から価値の実現までの一連のプロセスとして捉えることができる。

プロセス:

情報収集 → 案件発掘(ソーシング) → 投資実行(エグゼキューション) → 事業運営・経営(ハンズオン) → 価値向上(バリューアップ) → 出口戦略(イグジット)

- 価値の源泉の変化: かつては、グローバルな情報網を駆使した案件発掘(ソーシング)能力が価値の源泉であった。しかし、情報が民主化され、PEファンドなどとの競争が激化した現在、価値創造の重心は「ハンズオン」と「バリューアップ」のプロセスへと明確にシフトしている。

- PEファンドとの差別化: PEファンドもハンズオンによる経営改善を行うが、商社のバリューアップは、そのアプローチにおいて本質的な違いを持つ。PEファンドが主に財務リストラクチャリングや経営管理手法の導入といった「経営コンサルティング的」アプローチを取るのに対し、商社は自らが持つ「実業」のアセットと機能を活用する。具体的には、以下のような商社ならではの価値向上策が挙げられる 57。

- グローバルネットワークの活用: 投資先の製品・サービスを、商社の海外拠点網を通じて新たな市場へ展開する(販路拡大)。

- 調達力の活用: 商社のスケールメリットを活かし、投資先が必要とする原材料をより有利な条件で調達する。

- ポートフォリオ内シナジーの創出: 投資先企業を、商社が持つ他の事業ポートフォリオ内の企業(例:物流会社、小売店、原料サプライヤー)と連携させ、新たなビジネスモデルやコスト削減を実現する。

- AI・デジタルの活用: このバリューチェーンもまた、AIによって高度化されている。AIを活用して膨大な情報の中から有望な投資案件候補を自動で発掘(ソーシング)したり、デューデリジェンスの過程で財務・法務リスクを分析したり、投資後の業績をモニタリングしたりする取り組みが進んでいる 49。

バリューチェーン分析(トレーディングモデル)

伝統的なトレーディングモデルのバリューチェーンは、需要と供給を結びつける一連の機能提供プロセスである。

プロセス:

需要家ニーズ把握 → 供給者探索 → 物流・金融機能提供 → 販売・アフターサービス

- デジタル化による影響: この伝統的なバリューチェーンは、AIとデジタル化によって劇的な変革を遂げつつある。

- 効率化・自動化: AIによる需要予測、在庫管理の最適化、最適な輸送ルートの算出は、物流・金融機能の効率を飛躍的に向上させる 16。また、契約書の自動レビューや貿易実務(通関書類作成など)の自動化は、業務コストを大幅に削減する 61。

- 付加価値の低下(コモディティ化): プロセスが効率化・自動化されることは、コスト削減に繋がる一方で、これまで人間が介在することで生まれていた付加価値(マージン)の源泉を侵食する。結果として、トレーディング業務そのものが「コモディティ化」し、価格競争が激化する要因となっている。商社がトレーディングで生き残るためには、単なる仲介に留まらず、より高度な市場分析やリスクヘッジ機能、サプライチェーン全体の最適化提案といった、AIにも代替されにくいコンサルティング的な価値提供が不可欠となる。

サプライチェーン(供給網)分析

総合商社は、単に既存のサプライチェーンに参加するプレイヤーではなく、エネルギー、金属、食料といった国家の基幹をなす物資のグローバル・サプライチェーンを自ら「構築・運営」するアーキテクト(設計者)である。

- サプライチェーンの脆弱性の露呈: 近年の地政学リスクの高まり(米中対立など)、パンデミック、そして気候変動による異常気象の頻発は、効率性のみを追求し、特定の国・地域に依存してきたグローバル・サプライチェーンの脆弱性を白日の下に晒した 14。半導体の供給不足や、特定国に偏在する重要鉱物の供給不安は、その典型例である。

- 強靭化(レジリエンス)戦略の重要性: この経験を経て、サプライチェーンの「強靭化(レジリエンス)」が、経済安全保障上の最重要課題となった。これは商社にとって、新たなビジネス機会を意味する。具体的な戦略としては、以下が挙げられる。

- 調達先の多様化: 中国をはじめとする特定国への依存度を低減し、地政学的リスクの低い友好国などへ調達先を多角化する 17。

- 在庫管理の最適化と戦略的備蓄: ジャストインタイム方式の見直しと、重要物資に関する戦略的な在庫の確保。

- トレーサビリティの確保: ブロックチェーンなどの技術を活用し、製品がどこで、誰によって、どのように作られたかを追跡可能にすることで、人権や環境への配慮(デューデリジェンス)といった社会的要請に応える 62。

歴史的に、商社は既存のサプライチェーンにおける「参加者」あるいは「仲介者」として繁栄してきた。しかし、地政学リスクや経済安全保障の要請がグローバルなサプライチェーンを分断し、単純な最適化がもはや通用しなくなった現在、戦略的な役割は根本的に変化している。求められているのは、効率性だけでなく、安全性、強靭性、そしてサステナビリティを担保した全く新しいサプライチェーンをゼロから構想し、資金を調達し、構築・運営する「チェーン・アーキテクト」としての役割である。例えば、南米でのリチウム採掘から 63、日本の電池工場、そして使用済み電池のリサイクルまで、地政学的なボトルネックを回避した一気通貫のバッテリー・バリューチェーンを構築するような取り組みが、これからの商社の価値創造の中核となる。この「アーキテクト」としての役割は、デジタルプラットフォーマーには容易に模倣できない、極めて付加価値の高い防衛可能なポジションである。

第6章:顧客需要の特性分析

総合商社の「顧客」は多岐にわたり、それぞれのセグメントが異なる価値を求めている。主要な顧客セグメントと、それぞれのKBF(Key Buying Factor:購買決定要因)を分析する。

トレーディング顧客(BtoB)

- 顧客セグメント: 原材料を調達するメーカー、燃料を調達する電力・ガス会社、商品を仕入れる小売業者など、BtoB取引における事業会社が主たる顧客である。

- KBF(購買決定要因)の変化: 従来、トレーディング顧客が商社に求める価値は、「価格競争力」「安定供給」「品質保証」という三つの基本的な要素に集約されていた。しかし、事業環境の複雑化に伴い、顧客の要求はより高度化・多様化している。

- サプライチェーンの可視化とESG対応: 顧客企業自身も、自社のサプライチェーン全体における人権や環境への配慮を投資家や消費者から求められている。そのため、取引相手である商社に対して、調達する原材料のトレーサビリティ(生産履歴の追跡可能性)や、サプライチェーン全体でのCO2排出量データの提供といった、ESG対応に関する要求が高まっている。

- リスク管理機能: 資源価格や為替の変動は、顧客企業の収益を大きく左右する。そのため、デリバティブなどを活用した価格変動リスクのヘッジ機能や、地政学リスクを考慮した供給網の複線化提案など、商社が持つリスク管理能力への期待が高まっている。

- 高度な市場情報と金融機能: 単なる市況情報だけでなく、AIなどを活用した高度な需要予測情報の提供や、商社の信用力を背景とした与信供与やトレードファイナンスといった金融機能も、依然として重要なKBFである。

事業投資パートナー

- 顧客セグメント: 共同で事業投資を行うPEファンドや他の事業会社、商社からの出資を受ける投資先企業、そしてCVC(コーポレート・ベンチャー・キャピタル)の投資対象となるスタートアップなどが含まれる。

- KBF(購買決定要因): これらのパートナーが商社に求める価値は、単なる「資本提供(カネ)」に留まらない。むしろ、商社ならではの非金融的な価値提供が、パートナーとして選ばれる際の決定要因となっている 59。

- グローバルな事業基盤: 商社が世界中に持つ販売網やネットワークは、投資先企業やスタートアップが海外市場へ展開する際の強力な足掛かりとなる。これは、国内市場にしか基盤のない多くの投資ファンドには提供できない価値である。

- 実業に基づく経営ノウハウ: 商社は長年にわたり、多様な産業で自ら事業を運営してきた経験を持つ。この「実業」の知見に基づいた経営ノウハウ、特に海外での事業立ち上げやオペレーションに関する知見は、投資先企業の経営をサポートする上で大きな価値を持つ。

- 信用力とブランド: 「〇〇商社が出資している」という事実そのものが、投資先企業の信用力を補完し、他の金融機関からの資金調達や、新たな取引先の開拓を容易にする効果がある。

- 実証実験(PoC)の場: スタートアップにとって、商社が持つ多種多様な事業アセット(工場、店舗、物流網など)は、自社の新しい技術やサービスを試すための貴重な実証実験(Proof of Concept)の場として機能する。

最終消費者(BtoC)

- 顧客接点: 伊藤忠商事のファミリーマート 66 や三菱商事のローソン 68 といったコンビニエンスストア事業を通じて、総合商社は数千万人にのぼる最終消費者と日常的に直接的な接点を持っている。

- 消費者ニーズの変化とリテール戦略への影響: 最終消費者のニーズは、時代と共に大きく変化しており、これが商社のリテール戦略に大きな影響を与えている。

- 「モノ」から「コト」へ: 消費者は単に商品を購入するだけでなく、その背景にあるストーリーや、購買を通じて得られる体験価値(コト)を重視するようになっている。

- 多様化する価値観: 利便性への要求は依然として高い一方、健康志向(低糖質商品など)、サステナビリティ(環境配慮型商品、フードロス削減)、パーソナライゼーションといった多様な価値観が購買行動を左右するようになっている。

- 戦略への反映: これらのニーズ変化に対応するため、商社はリテール事業のDXを加速させている。例えば、三菱商事とKDDI、ローソンの提携は、ローソンのリアル店舗網とKDDIの通信・デジタル技術を融合させ、「リアル×デジタル×グリーン」をテーマとした次世代コンビニの創出を目指すものである 68。また、伊藤忠商事とファミリーマートは、購買データを活用して顧客一人ひとりに最適化された商品やサービスを提案するパーソナライゼーションの取り組みを強化している 70。

これらのBtoC事業は、単なる一つの収益部門に留まらない戦略的な意味を持つ。コンビニエンスストアのような巨大な顧客接点は、消費者トレンドの最前線をリアルタイムで捉えるための戦略的な「センサー」として機能する。ここで得られる膨大なPOSデータや顧客行動データは、極めて価値の高い戦略的資産である。このデータを分析することで、消費者の嗜好の変化や新たなニーズの兆候をいち早く察知し、それを川上の商品開発(食料カンパニー)や原材料調達(農水産カンパニー)、さらにはヘルスケアや新素材分野への投資判断にまでフィードバックする「マーケットイン」のアプローチ 67 を、グループ全体で実践することが可能になる。この川下(BtoC)から川上(BtoB)へのデータフィードバックループこそが、多角的な事業ポートフォリオを持つ総合商社ならではの、他社には模倣困難な競争優位性の源泉となりうる。

第7章:業界の内部環境分析

総合商社の持続的な競争優位の源泉を、VRIOフレームワーク、人材、生産性といった内部環境の観点から分析する。

VRIO分析

VRIO分析は、企業の経営資源やケイパビリティ(組織的能力)が、持続的な競争優位性(Sustainable Competitive Advantage)の源泉となりうるかを、価値(Value)、希少性(Rarity)、模倣困難性(Imitability)、組織(Organization)の4つの観点から評価するフレームワークである 71。

| 経営資源/ケイパビリティ | 価値 (V) | 希少性 (R) | 模倣困難性 (I) | 組織 (O) | 競争優位性 |

|---|---|---|---|---|---|

| グローバルな情報ネットワークと政府・有力者とのリレーション | Yes | Yes | Yes | Yes | 持続的競争優位 |

| 多様な事業ポートフォリオによるリスク分散能力 | Yes | Yes | Yes | Yes | 持続的競争優位 |

| 多様な産業知見を持つ「商社パーソン」という人材 | Yes | Yes | Yes | Yes | 持続的競争優位 |

| 巨額の資本力と資金調達能力 | Yes | Yes | No | Yes | 一時的競争優位 |

- グローバルな情報ネットワークとリレーション (持続的競争優位): デジタル化により情報の価値は相対的に低下したが、長年にわたり世界中で築き上げてきた各国政府や現地有力企業との信頼関係(リレーション)は、極めて希少かつ模倣困難である 73。地政学リスクが高まる現代において、この「人」を介したネットワークの価値はむしろ増しており、新規プロジェクトの組成やトラブル解決において決定的な役割を果たす。

- 多様な事業ポートフォリオによるリスク分散能力 (持続的競争優位): 金属、エネルギー、化学品、食料、リテールなど、景気サイクルや影響要因が異なる多様な事業を組み合わせることで、特定の市場環境の悪化による影響を他の事業で補い、企業体全体の収益安定性を高める能力。これは、特定の産業に特化する事業会社や専門商社にはない、総合商社ならではの強みであり、模倣は極めて困難である。

- 多様な産業知見を持つ「商社パーソン」 (持続的競争優位): 総合商社の最大の競争優位の源泉は、その人材にある。一つの専門分野に留まらず、複数の産業を横断してビジネスを構想し、ファイナンス、物流、法務、マーケティングといった多様な機能を組み合わせてプロジェクトを完遂させる能力を持つ「商社パーソン」は、長年のOJT、ジョブローテーション、そして世界中での修羅場経験を通じて育成される。このような人材群を組織的に輩出する仕組みは、他社が短期間で模倣できるものではない。

- 巨額の資本力と資金調達能力 (一時的競争優位): 大規模な事業投資を可能にする資本力と、高い信用力に基づく資金調達能力は、事業の前提となる重要な経営資源である。しかし、近年ではPEファンドや政府系ファンドが商社を上回る規模の資金を動かすことも珍しくなく、資本力だけではもはや模倣困難な強みとは言えなくなっている。したがって、これは持続的な競争優位ではなく、一時的な競争優位に留まる。

ただし、これらの伝統的な強みも安泰ではない。特に最大の資産である「商社パーソン」は、アイデンティティの危機に直面している。かつての価値の源泉であった情報仲介や属人的なネットワーク構築能力だけでは、DX/GX時代には通用しなくなっている。今後は、金融、デジタル、特定産業技術といった深い専門性と、伝統的なビジネスプロデュース能力を兼ね備えた「T字型人材」へと自己変革できるか、そして組織としてそうした人材を育成・活用できるかが、持続的競争優位を維持するための鍵となる。

人材動向

VRIO分析で示された人材の重要性は、近年の採用・育成戦略の変化にも表れている。

- 求められる人材像のシフト: 伝統的なゼネラリスト型のトレーダーから、投資・金融プロフェッショナル、事業経営者、そしてDX/GX分野の専門家へと、求められる人材像が明確にシフトしている 1。これは、ビジネスモデルがトレーディングから事業投資・運営へと移行していることの直接的な反映である。

- 採用と育成のハイブリッド化: この人材像の変化に対応するため、各社は採用戦略を大きく転換している。新卒一括採用でプロパー社員を育成する伝統的なモデルに加え、コンサルティングファーム、投資銀行、PEファンド、ITジャイアントなど、他業界から高度な専門性を持つ人材を即戦力として中途採用する動きが極めて活発化している 1。一方で、既存社員の能力を再開発するリスキリングも急務となっており、例えば三菱商事はAI専門人材の育成プログラムを導入している 61。

- 熾烈な人材獲得競争: 高度専門人材への需要はあらゆる業界で高まっており、総合商社はこれらの人材を巡って、外資系プロフェッショナルファームや大手IT企業といった、高給与で知られる業界と直接的な人材獲得競争を繰り広げている 1。優秀な人材を惹きつけ、リテンション(定着)させるための魅力的なキャリアパスと報酬制度の設計が、人事戦略上の最重要課題となっている。

賃金相場とトレンド

総合商社は、日本国内においてトップクラスの賃金水準を誇る業界として知られている 74。従業員一人当たり数千万円から1億円を超える純利益を生み出す少数精鋭のビジネスモデルが、この高い報酬水準を支えている 75。

人事制度においては、伝統的な年功序列・終身雇用を前提とした制度から、より個人の成果や専門性を評価し、処遇に反映させる成果主義的な制度への移行が進んでいる。例えば、住友商事では、若手でも実力次第で早期に管理職へ登用可能な制度を導入し、年次制限を事実上撤廃している 77。伊藤忠商事も、グローバルなタレントマネジメントシステムを構築し、成果とコンピテンシー(行動特性)に基づく評価を行っている 78。今後、専門人材の中途採用が増加するにつれて、職務や専門性に基づいて報酬を決定する「ジョブ型雇用」の要素がさらに強まっていくと予想される。

労働生産性

総合商社の労働生産性は、指標の取り方によって評価が分かれる。

- 従業員一人当たり連結純利益: この指標で見ると、総合商社は国内トップクラスの極めて高い生産性を誇る 75。これは、ビジネスが労働集約型ではなく、少数の人材が巨額の資本や大規模な取引を動かす資本集約型・知識集約型のモデルであるためである。

- 事業投資モデルへのシフトの影響: 事業投資・運営モデルへのシフトは、この傾向をさらに加速させる。M&Aや事業投資は、少数のプロフェッショナルチームによって実行され、成功すれば巨額の持分法利益や配当収入をもたらす。これにより、見かけ上の一人当たり利益はさらに押し上げられる。

しかし、この指標だけでは真の生産性を測ることはできない。より本質的な生産性の指標は、投下した資本に対してどれだけのリターンを生み出しているかを示すROIC(投下資本利益率)や、ハンズオン経営を通じて投資先企業の生産性や収益性をどれだけ向上させることができたかという貢献度で測るべきである。今後の総合商社には、単に自社の一人当たり利益を高めるだけでなく、投資先やパートナー企業を含めたエコシステム全体の生産性向上に貢献することが求められる。

第8章:主要トレンドと未来予測

これまでの分析を踏まえ、今後5年から10年の総合商社業界の事業環境を規定する4つの主要なトレンドと、その未来像を予測する。

GX(グリーントランスフォーメーション)の本格化

脱炭素社会への移行は、もはや単なる環境問題ではなく、産業構造そのものを変革する巨大な経済的・経営的テーマである。これは総合商社にとって、最大の脅威であると同時に、過去最大級の事業機会でもある。

- 巨額の投資機会: IEA(国際エネルギー機関)の予測によれば、クリーンエネルギーへの年間投資額は2030年までに4兆ドルに達する見込みである 79。特に、水素・アンモニアのサプライチェーン構築 46、CCUS(二酸化炭素回収・利用・貯留) 48、洋上風力などの再生可能エネルギー、EV化を支える次世代電池といった分野は、商社が持つグローバルなプロジェクト組成能力やリスクテイク能力を最大限に活かせる領域である。2030年に向けて、日本の電源構成の1%を水素・アンモニアで賄うという政府目標だけでも、年間300万トンのアンモニア需要が創出されると試算されている 47。

- 経営上のジレンマ(ダイベストメント): 一方で、商社は依然として石炭や石油、LNGといった化石燃料事業から多大なキャッシュフローを得ている。これらの事業は、ESG投資の観点からはダイベストメント(投資撤退)の対象と見なされ、座礁資産化するリスクを抱えている。しかし、エネルギーの安定供給という社会的責務や、既存事業が生み出すキャッシュがGX投資の原資であるという現実もあり、性急な撤退は困難である。この「既存の化石燃料事業から、どのタイミングで、どのような順序で撤退し、その経営資源をどのGX分野へ再投資するのか」という経営上のジレンマへの対応が、各社の未来を大きく左右する。

経済安全保障とサプライチェーン再編

米中対立の激化とパンデミックの経験は、効率性一辺倒だったグローバル・サプライチェーンの脆弱性を露呈させ、経済安全保障の重要性を国家レベルで認識させる契機となった。

- サプライチェーン再構築ビジネスの可能性: これを背景に、半導体 82、重要鉱物(リチウム、ニッケル、コバルト、レアアース等)17、食料、医薬品 84 といった、国民生活や経済活動に不可欠な「戦略物資」のサプライチェーンを、地政学リスクの低い同盟国・友好国中心に再構築する動きが世界的に加速している。

- 商社の新たな役割: このトレンドは、総合商社に新たな役割とビジネス機会を提供する。それは、単にモノを運ぶだけでなく、「安全保障と経済合理性を両立させる、強靭なサプライチェーンを設計・構築・運営する」という、高度なソリューション提供事業である。これには、調達先の地政学リスク評価、複数国にまたがる生産・物流拠点の最適配置、サイバーセキュリティ対策、人権・環境デューデリジェンスの実施までを含む、総合的なプロデュース能力が求められる。

ポートフォリオの非資源シフトの継続

資源価格の激しい変動(ボラティリティ)は、商社の業績を不安定にする最大の要因である。このリスクを低減し、持続的で安定的な成長基盤を構築するため、非資源分野、特に景気変動の影響を受けにくい生活消費関連領域への投資比率を高める動きは、今後も継続・加速する。

- 注力分野: 具体的には、リテール(小売)、食料、ヘルスケア・ウェルネス、そしてデジタル関連(情報通信、フィンテック等)が主要な投資対象となる 5。これらの分野は、新興国の人口増加や所得向上、世界的な高齢化や健康志向の高まりといった、長期的で不可逆な社会トレンドに支えられており、安定した成長が見込める。

- 伊藤忠商事の先行: この戦略を業界内で最も早くから、かつ徹底して推進してきたのが伊藤忠商事である。ファミリーマートを中核に据え、消費者のニーズを起点に事業を構築する「マーケットイン」のアプローチは 67、このトレンドの成功モデルと見なされている。

コングロマリット・ディスカウントの克服

総合商社は、その多角的な事業構造ゆえに、市場から正当な評価を得られず、株価が割安に放置される「コングロマリット・ディスカウント」という長年の課題を抱えている。これは、各事業の価値の合計よりも、会社全体の時価総額が小さくなってしまう現象であり、PBR(株価純資産倍率)が1倍を割り込む一因とされてきた。

- 課題の本質: ディスカウントが生じる主な理由は、①事業構造が複雑で投資家にとって理解が難しい、②各事業間のシナジーが不明確、③経営資源が非効率な事業に滞留している、といった懸念からである。

- 克服への道筋: この課題を克服し、「コングロマリット・プレミアム」(多角化しているがゆえに企業価値が高まる状態)を実現するためには、以下の取り組みが不可欠となる。

- 事業の選択と集中: ポートフォリオを常に見直し、成長性やシナジーの低い非中核事業を売却(カーブアウト)したり、独立した事業体として分離(スピンオフ)したりすることで、経営資源を成長領域に集中させる。

- シナジーの可視化と創出: 各事業がバラバラに運営される「たこつぼ」状態を脱し、事業間の連携を意図的に創出する。例えば、リテール事業で得た消費者データをGX関連の新商品開発に活かす、物流事業のDXノウハウを投資先の製造業に展開するなど、事業間シナジーを定量的に示し、投資家に明確に説明することが求められる。

これらのトレンドは、総合商社に対して、既存のビジネスモデルからの脱却と、より高度で複雑な役割への進化を迫っている。最も巧みにこれらの「制約」を「機会」へと転換し、自社の強みを活かして新たな競争優位性を築くことができる企業が、次世代の勝者となるだろう。

第9章:AI(人工知能)の影響とインパクト

AI、特に近年の生成AIの急速な進化は、総合商社のビジネスモデルとオペレーションのあらゆる側面に、破壊的かつ創造的なインパクトをもたらす。その影響は、単なる業務効率化に留まらず、価値創造の源泉そのものを変革する可能性を秘めている。

トレーディング・物流業務の最適化

伝統的なトレーディングおよび物流業務は、AIの活用による最適化の恩恵を最も直接的に受ける領域である。

- 需要予測とサプライチェーン最適化: AI、特に機械学習モデルを活用することで、過去の販売データ、天候、マクロ経済指標、SNSのトレンドといった膨大な変数を分析し、需要を高い精度で予測することが可能になる 16。この精緻な需要予測に基づき、在庫レベルの最適化や、天候・交通情報をリアルタイムで反映した最適な輸送ルートの選定が行われ、サプライチェーン全体のコスト削減と効率化が実現する 85。

- 市況予測とデリバティブ取引の高度化: 資源価格や為替といったボラティリティの高い市況の変動を、地政学ニュースや衛星データなども含めてAIが分析し、将来の価格変動を予測する 60。これにより、トレーディングにおける意思決定の精度が向上するとともに、リスクヘッジのためのデリバティブ取引もより高度化される。

- 貿易実務の自動化: 契約書のレビュー、信用状(L/C)の確認、通関書類の作成といった、定型的で膨大な貿易実務をAIが自動化・効率化する 61。三井物産では、法務部門の契約業務に生成AIを導入し、リスク査定の時間を大幅に短縮した結果、法務担当者がより戦略的な業務に集中できるようになった事例がある 61。

事業投資(M&A)プロセスの高度化

AIは、経験と勘に頼る部分が大きかった事業投資のプロセスを、よりデータドリブンで科学的なアプローチへと進化させる。

- 投資案件のソーシングとスクリーニング: AIが世界中のニュースリリース、業界レポート、特許情報、スタートアップのデータベースなどを常時スキャンし、自社の投資戦略に合致する有望な投資案件候補を自動で発掘・リストアップする 60。これにより、ソーシングの網羅性とスピードが飛躍的に向上する。

- デューデリジェンス(DD)の高速化・高精度化: M&Aの検討過程で行われるデューデリジェンスにおいて、対象企業の膨大な財務データ、契約書、訴訟記録などをAIが瞬時に分析し、潜在的なリスクや異常値を自動で検出する。これにより、DDの期間短縮と精度向上が両立される。

- 投資先企業の業績モニタリングとリスク管理: 投資実行後も、AIが投資先企業の業績データや関連ニュース、市場環境の変化をリアルタイムでモニタリングし、業績悪化やリスクの兆候を早期に検知してアラートを発する。これにより、プロアクティブなリスク管理と迅速な対応が可能となる。

事業運営(ハンズオン)の支援

商社の価値創造の核となりつつある「ハンズオン」においても、AIは強力な武器となる。

- 投資先へのAI導入によるバリューアップ: 商社が持つAIの知見やソリューションを、投資先の事業現場に導入支援することで、直接的に企業価値を向上させる。例えば、投資先の製造業の工場に予知保全AIを導入してダウンタイムを削減したり、投資先のリテール企業の店舗にAIカメラによる顧客行動分析や需要予測システムを導入して売上を向上させたりする取り組みが挙げられる 85。これは、商社が提供するハンズオン支援の新たな中核メニューとなりうる。

新規AIビジネスの創出と投資

AIは、既存事業の効率化ツールであるだけでなく、それ自体が新たな事業の種となる。

- AI関連スタートアップへのCVC投資: 将来のコア技術となりうる革新的なAI技術を持つスタートアップに対し、CVC(コーポレート・ベンチャー・キャピタル)を通じて積極的に投資を行う 49。これにより、最新技術へのアクセスを確保するとともに、将来の事業提携や買収の布石を打つ。

- 産業特化型AIソリューションの共同開発・販売: 商社が持つ特定の産業(例:農業、ヘルスケア、インフラ)における深い知見と、投資先やパートナー企業のAI技術を組み合わせ、特定の産業課題を解決するAIソリューションを共同で開発し、国内外に販売する。三菱商事がMCデジタル社と共に推進する「産業DXプラットフォーム」構想 49 や、双日の農業支援AI事業 85 は、この方向性を示す好例である。

組織・人材への影響

AIのインパクトを最大限に引き出すためには、組織と人材の変革が不可欠である。

- AIリテラシー教育と専門人材の確保: 全ての社員がAIの基礎を理解し、自らの業務に活用できるためのリテラシー教育が必須となる。同時に、高度なAIモデルを開発・運用できるデータサイエンティストやAIエンジニアといった専門人材の育成・採用・配置が急務である 61。

- AIガバナンスと倫理規定の整備: AIの活用が進むにつれて、データの適切な管理、アルゴリズムの公平性、意思決定の透明性といったAI倫理の問題が重要になる。AIの利用に関する明確なガバナンス体制と倫理規定を整備することが、企業の信頼性を維持する上で不可欠となる。

総合商社にとってのAIの真の変革的インパクトは、個別の業務最適化に留まらない。それは、コングロマリットが抱える最大の課題、すなわち「事業間のシナジー創出」を解決する「シナジー・エンジン」としての役割にある。商社は、金属、エネルギー、物流、リテール、金融など、世界でも類を見ないほど多様な産業のデータを保有している。AI、特に高度な機械学習は、これらの異種・膨大なデータを横断的に分析し、人間では気付かなかったような相関関係や新たな事業機会を発見する能力を持つ。例えば、ローソンのPOSデータから消費者の食生活の変化を捉え、それが食料カンパニーの投資戦略や農産物トレーディングに示唆を与える、といったことが可能になる。このポートフォリオ横断的なデータ分析能力こそが、AI時代における総合商社の究極的な競争優位の源泉となりうる。

第10章:主要プレイヤーの戦略分析

日本の総合商社業界を牽引する主要7社(5大商社+豊田通商、双日)について、各社の戦略、強み・弱み、ポートフォリオ、投資動向を比較分析する。

5大商社

三菱商事

- 事業ポートフォリオと戦略: 資源・非資源のバランスを重視した「総合力」が強み。中期経営戦略2024では、EX(エネルギー・トランスフォーメーション)とDX(デジタル・トランスフォーメーション)を両輪とした成長を掲げる。特にEX戦略を中核に据え、2030年までに2兆円規模の関連投資を計画 87。その一環として、EV化に不可欠なリチウム資源開発への参画を決定するなど、次世代の資源ポートフォリオ構築を加速させている 63。非資源分野では、KDDIと共同でローソンを経営し、「リアル×デジタル×グリーン」を融合させた次世代コンビニモデルの構築を目指すなど、リテールDXにも注力している 68。

- 強み・弱み: 圧倒的な事業規模と財務基盤が強み。一方で、組織の巨大さゆえの意思決定の遅さや、コングロマリット・ディスカウントが課題。

三井物産

- 事業ポートフォリオと戦略: 伝統的に金属資源やエネルギーといった資源分野に圧倒的な強みを持つ。CEOメッセージでは、複雑化する社会課題に対して産業横断的な「現実解」を提供することを掲げ、グローバルな事業ポートフォリオを通じた価値創造を強調している 22。中期経営計画2026では、ポートフォリオ経営の実践と人材戦略を重視。鉄鉱石やLNGといった既存のコア事業の収益力を維持しつつ、ヘルスケアやリサイクル事業など、新たな成長領域への投資も進めている。

- 強み・弱み: 優良な資源権益が生み出す高い収益力が最大の強み。一方で、資源市況への依存度が高く、業績のボラティリティが大きいことが弱み。

伊藤忠商事

- 事業ポートフォリオと戦略: 「非資源No.1商社」を標榜し、繊維、食料、住生活といった生活消費関連分野に強固な事業基盤を持つ 10。完全子会社化したファミリーマートを中核に据え、川下の消費者ニーズを起点に事業を組み立てる「マーケットイン」戦略が最大の特徴 67。これにより、資源市況に左右されにくい安定的な収益構造を構築している。株主還元にも積極的で、高いROEと市場からの評価(PBR)を維持している。

- 強み・弱み: 安定した収益基盤と高い資本効率が強み。「個の力」を重視する企業文化も特徴。一方で、資源分野でのプレゼンスは他社に比べて限定的。

住友商事

- 事業ポートフォリオと戦略: 住友グループの中核企業として、金属、輸送機・建機、メディア・デジタルなど幅広い分野で事業を展開。中期経営計画「SHIFT 2023」を通じて事業ポートフォリオの再構築を進め、現在は次世代成長戦略テーマ(社会インフラ、ヘルスケア、環境・資源循環など)の収益化に注力している 89。CAO(Chief Administrative Officer)メッセージでは「デジタルを駆使した変革」を掲げ、全社的なDX推進に力を入れている 90。

- 強み・弱み: バランスの取れた事業ポートフォリオと堅実な経営が強み。一方で、他社を圧倒するような突出した強みや収益の柱を確立することが課題。

丸紅

- 事業ポートフォリオと戦略: 食料、電力、プラントに伝統的な強みを持つ。中期経営戦略「GC2024」では、「グリーン戦略」を基本方針の一つに掲げ、企業価値向上を目指す 24。特に、脱炭素社会に不可欠な銅事業をグリーン事業の核と位置づけ、チリの銅鉱山拡張プロジェクトに大規模な投資を行うなど、資源ポートフォリオのグリーン化を推進している 91。また、既存事業の枠を超えた新たな成長領域である「White Space」への挑戦も掲げている 93。

- 強み・弱み: 電力・穀物といった生活に不可欠な分野での強い事業基盤が強み。過去の大型投資の失敗から財務体質の改善を進めてきたが、他財閥系商社に比べると財務基盤は相対的に弱い。

その他主要商社

豊田通商

- 事業ポートフォリオと戦略: トヨタグループ唯一の商社として、自動車関連ビジネス(金属、部品、物流、販売、リサイクル)で一気通貫のバリューチェーンを構築していることが最大の強み。もう一つの大きな特徴がアフリカ事業であり、フランスの商社CFAOを通じてアフリカ全54カ国で事業を展開。モビリティ事業を軸に、再生可能エネルギー開発やヘルスケア、リテール分野にも注力し、「アフリカの未来」に貢献することを掲げている 12。

- 強み・弱み: トヨタグループという強力な事業基盤と、アフリカにおける圧倒的なプレゼンスが他社にはない強み。一方で、自動車産業の動向への依存度が高い。

双日

- 事業ポートフォリオと戦略: 航空機、肥料、化学品などに強みを持つ。2024年に発足20周年を迎え、中期経営計画2026では「双日らしい成長ストーリー」の実現を通じて「企業価値2倍成長」という野心的な目標を掲げている 25。マグロのトレーディングから養殖、加工販売までを手掛ける「水産バリューチェーン」の構築 96 など、特定のニッチ分野で独自のポジションを築く戦略が特徴。

- 強み・弱み: 特定分野での高い専門性と、機動的な意思決定が強み。一方で、事業規模や財務体力では5大商社に及ばない。

戦略ポジショニング比較

| 企業名 | ポートフォリオ特性(資源:非資源比率) | 財務指標 (ROE, PBR) | GX戦略の核 | DX/AI戦略の核 | 特徴的な戦略・強み |

|---|---|---|---|---|---|

| 三菱商事 | バランス型 (約6:4) | 高ROE, 中PBR | EX戦略 (LNG, 再エネ, リチウム) | 産業DXプラットフォーム、リテールDX (ローソン) | 総合力、財務基盤、EXへの大規模投資 |

| 三井物産 | 資源重視型 (約7:3) | 高ROE, 中PBR | LNG, 再エネ, 金属資源の脱炭素化 | 産業DX、契約業務AI | 資源権益の質と量、プロジェクト開発力 |

| 伊藤忠商事 | 非資源特化型 (約3:7) | 高ROE, 高PBR | 生活消費分野のサステナビリティ、分散型エネルギー | リテールDX (ファミリーマート)、データ活用 | 「マーケットイン」戦略、生活消費分野での圧倒的強み |

| 住友商事 | バランス型 (約5.5:4.5) | 高ROE, 中PBR | 再エネ、水素、インフラ | 全社的DX推進 (SCデジタル基盤) | 堅実経営、多角的な事業ポートフォリオ |

| 丸紅 | バランス型 (約5:5) | 高ROE, 中PBR | グリーン戦略 (銅, 洋上風力, 穀物) | 既存事業の効率化、新規事業探索 | 電力・穀物事業、銅事業への集中投資 |

| 豊田通商 | 自動車中心 | 高ROE, 高PBR | 再エネ (地熱)、サーキュラーエコノミー | 自動車バリューチェーンのDX | トヨタグループ連携、アフリカ事業での圧倒的プレゼンス |

| 双日 | バランス型 (約5.5:4.5) | 中ROE, 中PBR | 航空機 (SAF), 再エネ | 事業創造を支えるデジタル活用 | 航空機事業、ニッチ分野でのバリューチェーン構築 |

注: 上記は各社の公表資料等に基づく定性的な評価。比率や指標は概算値。出典: 各社統合報告書 25, 各社IRデータ 9, 業界分析記事 6

第11章:戦略的インプリケーションと推奨事項

これまでの包括的な分析を統合し、総合商社業界が直面する戦略的な意味合いを明らかにし、この変革の時代を勝ち抜くための具体的な戦略を提言する。

今後5~10年で勝者と敗者を分ける決定的要因

今後5年から10年において、総合商社業界の勝者と敗者を分けるのは、以下の三つの能力の有無に集約される。

- 事業プロデュース能力: もはや、良い案件に投資するだけでは不十分である。投資先に深く入り込み、商社が持つDX/GXの知見やグローバルネットワークを注入し、事業そのものを変革して企業価値を能動的に向上させる「ハンズオン能力」が不可欠となる。単なる投資家ではなく、事業を創造し育てる「プロデューサー」としての能力が問われる。

- ポートフォリオ変革のスピードと決断力: GXやDXの潮流は、既存事業の価値を急速に陳腐化させる可能性がある。将来、負の遺産となりうる事業(例:一部の化石燃料権益)から、成長領域(例:次世代エネルギー、デジタルヘルスケア)へ、いかに迅速かつ大胆に資本と人材を再配分できるか。過去の成功体験やしがらみにとらわれない、非連続的なポートフォリオ変革のスピードと決断力が、企業の将来を決定づける。

- エコシステム構築力: 個別の事業投資を成功させるだけでなく、複数の投資先や外部パートナーを巻き込み、新たな産業生態系(エコシステム)を主導できるかどうかが重要となる。例えば、KDDI・三菱商事・ローソンの提携 68 のように、異業種のプレイヤーを繋ぎ合わせ、データとリアルを融合させた新たな価値を創造する構想力が、競争優位の源泉となる。

捉えるべき機会と備えるべき脅威

- 捉えるべき機会 (Opportunity):

- GX(脱炭素)市場の創造: 政府の支援も追い風に、水素・アンモニア、CCUS、持続可能な航空燃料(SAF)などの市場は、今後ゼロから数兆円規模に拡大する。この黎明期に、サプライチェーン全体を構築し、業界標準を確立する絶好の機会である。

- 経済安全保障関連のソリューション提供: 国家レベルでのサプライチェーン強靭化の要請は、重要鉱物や半導体、医薬品などの安定供給網を設計・構築・運営するという、商社ならではの総合力が活きる新たな高付加価値ビジネスの機会を提供する。

- 産業変革(インダストリアルDX)ソリューション: 商社が持つ多様な事業アセットを実証の場とし、そこで培ったDX/AIソリューションを、顧客である各産業のリーディングカンパニーに展開する。これにより、単なるモノ売りから、課題解決型のサービス・プロバイダーへと進化できる。

- 新興国のネクスト・フロンティア開拓: アジア中間層の次に来る成長市場として、アフリカなどの未開拓市場における生活インフラ、ヘルスケア、金融サービスなどの分野で、先行者利益を獲得する機会がある。

- 備えるべき脅威 (Threat):

- 専門プレイヤーとの異種格闘技戦: 事業投資領域ではPEファンドと、DX領域ではITジャイアントやコンサルティングファームと、それぞれの土俵で専門性の高い競合との「異種格闘技戦」が激化する。総合力という強みが、専門性の欠如という弱みになりかねない。

- 地政学リスクによる資産毀損: 特定の国・地域に集中している事業資産が、紛争や政治体制の急変によって価値を失う(減損処理を迫られる)リスクは常に存在する。

- 既存事業のデジタル・ディスラプション: トレーディングや物流といった伝統的な中核事業が、デジタルプラットフォーマーによって「中抜き」され、収益基盤が侵食される脅威。

- 高度専門人材の獲得競争敗北: DX/GX戦略を担うトップクラスの人材を、他業界の競合に奪われ、戦略が「絵に描いた餅」に終わるリスク。

戦略的オプションの提示と評価

上記の分析に基づき、取りうる3つの戦略的オプションを提示し、それぞれのメリット・デメリット、成功確率を評価する。

Option A: 「GXフロンティア・リーダー」戦略

- 内容: 水素・アンモニア、CCUS、持続可能な航空燃料(SAF)といった特定のGX分野に経営資源を極度に集中させる。技術開発から製造、輸送、販売・利用に至るフルバリューチェーンを自ら構築し、その分野におけるデファクトスタンダード(業界標準)を握ることを目指す。

- メリット: 成功すれば、今後数十年続く巨大市場において圧倒的な先行者利益と高い参入障壁を構築できる。社会課題解決への貢献という大義名分もあり、ESG投資の呼び込みにも有利。

- デメリット: 技術的・市場的な不確実性が極めて高く、巨額の先行投資が回収できないリスクが大きい。特定の分野に特化するため、ポートフォリオの多様性が失われ、業績のボラティリティが高まる可能性がある。

- 成功確率: 中程度。技術と政策の両輪がうまく回れば大きな成功が見込めるが、不確定要素が多い。

Option B: 「産業DXインテグレーター」戦略

- 内容: 自社グループが持つ多様な事業アセット(リテール、物流、製造、インフラ等)を「DXの実証実験の場」として最大限に活用する。そこで培った実践的なDX/AIソリューション(例:需要予測、サプライチェーン最適化、予知保全)をパッケージ化し、外部の顧客企業にサービスとして展開する。産業を横断するDXプラットフォームの構築を最終目標とする。

- メリット: 既存アセットを有効活用するため、比較的低リスクで事業を開始できる。モノのトレーディングから、高付加価値なサービス・コンサルティング事業へと収益構造を転換できる。

- デメリット: Google、Microsoft、AccentureといったグローバルなITジャイアントやコンサルティングファームとの直接競合となる。高度なデジタル専門人材の確保が成否を分ける最大のボトルネックとなる。

- 成功確率: 中~高程度。商社ならではの「実業の現場」を持っている点が、純粋なIT企業に対する差別化要因となる。

Option C: 「グローバル・アセット・マネージャー」戦略

- 内容: 事業運営へのハンズオンは最小限に留め、PEファンドのように財務的リターンを最大化することに特化する。優良な事業や企業を割安に買収し、一定期間後に価値を高めて売却するポートフォリオの売買(アセット・リサイクリング)を高速で回転させる。資本効率(ROE, ROIC)を最重要KPIとする。

- メリット: 資本効率が劇的に向上し、PBRなどの市場評価の改善が期待できる。複雑な事業運営から解放され、組織がスリム化し、意思決定が迅速化する。

- デメリット: 商社が長年培ってきた「実業」の強みや産業知見が失われる。PEファンド等との同質化競争に陥り、商社ならではの独自性が失われる。短期的なリターン追求が、長期的な価値創造や社会貢献と相容れない場面が生じる可能性がある。

- 成功確率: 低程度。商社の組織文化や人材構成を考えると、純粋な金融プレイヤーへの転換は困難であり、中途半端な結果に終わるリスクが高い。

最終提言とアクションプラン

最終提言:

本レポートは、Option B「産業DXインテグレーター」戦略を中核に据えつつ、その中で得られる知見と資本を、選択的にOption A「GXフロンティア・リーダー」戦略に振り向けるハイブリッド戦略を最も説得力のある事業戦略として提言する。

提言理由:

このハイブリッド戦略は、VRIO分析で特定された総合商社の最も模倣困難な競争優位性、すなわち「多様な事業アセット」と「産業横断的な知見」を最大限に活用するものである。単なる投資会社(Option C)や特定のGX分野に特化した事業会社(Option A)ではなく、多様な産業をデジタル技術で束ね、最適化する「インテグレーター」こそが、PEファンドにもITジャイアントにも真似のできない、総合商社ならではの価値を最も発揮できるポジションである。そして、このDXインテグレーターとして産業全体の効率化を進める中で、必然的にエネルギー多消費産業の脱炭素化というGXの課題に直面する。そこで得られた知見と収益を、将来の巨大市場である特定のGXフロンティア領域に集中投資することで、リスクを管理しつつ次世代の成長エンジンを構築することが可能となる。

実行に向けたアクションプラン概要:

- Phase 1:基盤構築(1~2年)

- アクション:

- CEO直轄の全社横断組織として「DX/GX戦略推進室」を設立。最高デジタル責任者(CDO)と最高サステナビリティ責任者(CSO)を外部から招聘する。

- 主要な投資先グループ(例:リテール、物流、食品加工、化学プラント)で、具体的な課題解決型のDXパイロットプロジェクトを複数開始する。

- CVC(コーポレート・ベンチャー・キャピタル)の投資枠を拡大し、AI、IoT、GX関連技術を持つアーリーステージのスタートアップへの戦略的投資を加速させる。

- KPI: DX/GX専門人材の採用・育成数、パイロットプロジェクトにおける具体的なROI(投資収益率)やコスト削減額、CVCによる投資件数と戦略的協業件数。

- アクション:

- Phase 2:横展開と収益化(3~5年)

- アクション:

- Phase 1で成功したDXソリューション(需要予測AI、サプライチェーン最適化ツール等)を、グループ内で横展開し、標準プラットフォームとして整備する。

- これらのソリューションを外部の顧客企業へ提供する「産業DXソリューション事業部」を立ち上げ、本格的な外販を開始する。

- GX分野では、複数の候補の中から自社の強みと最もシナジーが高い2~3領域(例:水素・アンモニア、重要鉱物リサイクル)にターゲットを絞り込み、大規模な事業化調査(FS)と初期投資を開始する。

- KPI: DXソリューション事業の売上高・利益額、GX事業におけるFID(最終投資決定)に至ったプロジェクト数と投資額。

- アクション:

- Phase 3:エコシステム化と収穫(6~10年)

- アクション:

- 自社開発した産業DXプラットフォームを、顧客やパートナー企業にもAPI等を通じて開放し、業界全体を巻き込んだ産業エコシステムを主導する。

- Phase 2で投資決定したGXプロジェクトの商業運転を開始し、新たなキャッシュフロー源として確立する。

- エコシステムから得られる膨大なデータを活用し、次なる新規事業や投資機会を発掘するサイクルを確立する。

- KPI: DXプラットフォームの参加企業数とトランザクション量、GX事業の連結純利益への貢献額、ポートフォリオ全体における「DX/GX関連事業」の利益構成比。

- アクション:

このアクションプランを着実に実行することで、伝統的なトレーディングと資源投資への依存から脱却し、DXとGXという二つのメガトレンドを成長のエンジンとする、真に持続可能な「次世代の総合商社」へと変貌を遂げることができると確信する。

第12章:付録

引用文献

- 総合商社への転職は未経験だと難しい?転職市場動向や難易度・最新求人を解説, https://www.jac-recruitment.jp/market/service-logistics/general-trading-company/

- 気候変動(TCFD提言に基づく情報開示)|伊藤忠商事株式会社, https://www.itochu.co.jp/ja/csr/environment/climate_change/index.html

- 気候変動対策への貢献(TCFD提言に基づく情報開示) | 環境 …, https://marubeni.disclosure.site/ja/themes/15/

- サンプルレポート 総合商社 – 日本経済新聞, https://t21help.nikkei.co.jp/reference/docs/0491_sample.pdf

- 【2025年最新】総合商社業界とは?業界動向・仕事内容・トレンドワードを解説!, https://www.s-agent.jp/column/25125

- 総合商社の未来を読む!2024年9月中間決算で見えた新たなビジョン – KOTORA JOURNAL – コトラ, https://www.kotora.jp/c/60587/

- 総合商社の未来を探る:2024年中間決算から見えてくる新たな戦略とは? – KOTORA JOURNAL, https://www.kotora.jp/c/60229/

- AIが予測する商社業界 業界|2030年市場規模推移と主要企業ランキング, https://service.xenobrain.jp/forecastresults/market-size/trading-company

- 【業界研究】2025年最新!商社業界の動向4選|ビジネスモデルや …, https://www.s-agent.jp/column/25151

- 制作実績 | 伊藤忠商事 統合報告書2022 – エッジ・インターナショナル, https://www.edge-intl.co.jp/itochu-report-2022/

- 統合レポート|伊藤忠商事株式会社, https://www.itochu.co.jp/ja/ir/doc/annual_report/index.html

- 豊田通商、アフリカ54カ国で未来に向けて積極的にビジネス展開 – ジェトロ, https://www.jetro.go.jp/biz/areareports/special/2024/1202/867aee16953814b1.html

- アフリカ本部 | 豊田通商株式会社, https://www.toyota-tsusho.com/company/business/africa.html

- 地政学・経済安全保障 リスクサーベイ2024 – KPMG International, https://assets.kpmg.com/content/dam/kpmg/jp/pdf/2024/jp-geopolitics-survey2024.pdf

- 商社で進むカーボンニュートラルの取組 – CO2可視化削減プラットフォーム「EcoNiPass」情報サイト, https://econipass.com/trading_company_carbon_neutral/

- 商社のDX|推進ポイントや課題点、DX導入事例 – CC-Dash, https://xcc-dash.jp/2025-03-26-3/

- 重要鉱物をめぐる政策競争と将来シナリオ:企業が検討すべき備えとは | PwC Japanグループ, https://www.pwc.com/jp/ja/knowledge/column/geopolitical-risk-column/vol6.html

- 2025年の世界経済成長率は2.7%と低水準で推移、世界銀行見通し(世界) | ビジネス短信, https://www.jetro.go.jp/biznews/2025/01/60d6b0ac74b213b5.html

- 世界経済見通し – World Bank, https://www.worldbank.org/ja/publication/global-economic-prospects

- 世界経済見通し2025年1月改訂版 – International Monetary Fund (IMF), https://www.imf.org/ja/Publications/WEO/Issues/2025/01/17/world-economic-outlook-update-january-2025

- 地政学的リスクの現状分析と注意点 – Business & Law(ビジネスアンドロー), https://businessandlaw.jp/articles/lawyersguidevote2025-file13/

- 三井物産株式会社 統合報告書 2025 – Mitsui, https://www.mitsui.com/jp/ja/ir/library/online2025/

- 2025年度:統合報告書 | 住友商事 – Sumitomo Corporation, https://www.sumitomocorp.com/ja/jp/ir/financial/investors-guide/2025

- 統合報告書 | IR投資家情報 | 丸紅株式会社 – Marubeni Corporation, https://www.marubeni.com/jp/ir/reports/integrated_report/

- 統合報告書|IR資料室|IR情報(投資家情報)|双日株式会社, https://www.sojitz.com/jp/ir/reports/annual/

- 2023年3月期|決算説明会|IRイベント|IR情報(投資家情報)|双 …, https://www.sojitz.com/jp/ir/meetings/financial/2023/

- IR資料室 | 投資家情報 | 三井物産株式会社 – Mitsui, https://www.mitsui.com/jp/ja/ir/library/index.html

- ファクトブック|伊藤忠商事株式会社, https://www.itochu.co.jp/ja/ir/doc/fact_book/index.html

- 2024年度:決算短信・説明会資料 | 住友商事 – Sumitomo Corporation, https://www.sumitomocorp.com/ja/jp/ir/report/summary/2024

- IR ライブラリー | IR投資家情報 | 丸紅株式会社 – Marubeni Corporation, https://www.marubeni.com/jp/ir/reports/

- 決算説明会資料(2024年度) | 豊田通商株式会社, https://www.toyota-tsusho.com/ir/earnings-presentations/2024.html

- s3-ap-northeast-1.amazonaws.com, http://s3-ap-northeast-1.amazonaws.com/sojitz-doc/pdf/jp/ir_202405/meetings/financial/2023/data2303.xlsx

- 決算説明会資料(2025年度) | 豊田通商株式会社, https://www.toyota-tsusho.com/ir/earnings-presentations/

- 決算説明会 | IR説明会 | 投資家情報 | 三井物産株式会社, https://www.mitsui.com/jp/ja/ir/meeting/account/index.html

- 財務データダウンロード|伊藤忠商事株式会社, https://www.itochu.co.jp/ja/ir/finance/financial_data/index.html

- 決算説明会 | IR投資家情報 | 丸紅株式会社 – Marubeni Corporation, https://www.marubeni.com/jp/ir/reports/year/

- 通商・経済安全保障分野の 現代的問題点と 経済インテリジェンスの重要性 | インサイト, https://www.amt-law.com/insights/trending-news/trending-news_20241212002_ja_001/

- 特定重要物資の指定について, https://www.cas.go.jp/jp/seisaku/keizai_anzen_hosyohousei/r4_dai4/siryou1.pdf

- サプライチェーン強靱化の取組(重要物資の安定的な供給の確保に関する制度) – 内閣府, https://www.cao.go.jp/keizai_anzen_hosho/suishinhou/supply_chain/supply_chain.html

- 欧州国境炭素調整措置(CBAM)の導入と貿易への影響 | PwC Japan …, https://www.pwc.com/jp/ja/knowledge/prmagazine/pwcs-view/202401/48-08.html

- 将来のエネルギー価格見通し – 研究レポート, https://www.energia.co.jp/eneso/kankoubutsu/review/no32/pdf/32_p02-05.pdf

- 国際エネルギー機関(IEA)「2024年版世界エネルギー見通し(WEO …, https://www.jaif.or.jp/information/weo2024

- 「総合商社業界×マインドマップ」でPEST分析(2025年最新版), https://mindmeister.jp/posts/pest-sogosyosha

- 人権デューデリジェンスとは?概要、課題、具体的な取り組みまで丁寧に解説 – MOVE ON オリックス株式会社, https://www.orix.co.jp/grp/move_on/entry/2024/10/11/100000

- <解説 後編>【2025年最新】人権デューデリジェンスの海外法令と …, https://aiesg.co.jp/topics/report/250410-dd%E2%91%A1/

- GX推進法下で石炭火力温存・アジアに展開? 水素 – 気候ネットワーク, https://kikonet.org/kiko/wp-content/uploads/2024/02/240228_Asaoka.pdf

- 燃料アンモニアのサプライチェーンについて – CDIT 一般財団法人 …, https://www.cdit.or.jp/o_magazine/vol56/pdf/56_03.pdf

- 今後のCCS政策の方向性について – 経済産業省, https://www.meti.go.jp/shingikai/enecho/shigen_nenryo/carbon_management/pdf/005_04_00.pdf

- AI×商社で業務効率化!時短テクニックや活用事例も解説 – AI Front Trend, https://ai-front-trend.jp/trading-company-ai/

- 貿易取引におけるブロックチェーンの利用とその法的課題 – 税関, https://www.customs.go.jp/osaka/news/news_pdf/boekitorihiki_blockchain_20220901.pdf

- 国際貿易における「ブロックチェーンプラットフォーム」の現状と課題 |FinTech Journal, https://www.sbbit.jp/article/fj/37320

- カーボンプライシングとは?炭素税などの種類やメリット・日本の導入状況と今後の展望について, https://www.eneres.jp/journal/carbon-pricing/

- GXリーグで始まる新しい日本のカーボンプライシング | 新たな …, https://www.jetro.go.jp/biz/areareports/special/2024/0502/7a7acfff235626df.html

- 【2023年】カーボンプライシングとは?日本の構想についても解説 – ソーラーフロンティア, https://solar-frontier.com/jpn/blog/pages/carbon-pricing/

- TCFD提言への対応|サステナビリティ|サトー – SATO, https://www.sato.co.jp/about/sustainability/tcfd/

- 次世代BtoB営業⑦|商社ビジネス ―デジタル時代に問われる存在 …, https://innova-jp.com/media/b2b-sales-next-generation/7

- 総合商社とファンドの連携進化!新時代の投資モデルを探る …, https://www.kotora.jp/c/60863-2/

- 日本発!貿易の世界を革新するブロックチェーン技術活用の …, https://www.nttdata.com/jp/ja/trends/data-insight/2021/0308/

- ベンチャー投資の新時代:総合商社が描く成長戦略 – KOTORA JOURNAL, https://www.kotora.jp/c/60913/

- 商社におけるAI活用のロードマップ|競争力強化のための導入手順と効果的な活用法, https://ai-keiei.shift-ai.co.jp/trading-company-ai/

- 総合商社で進化するAI活用の最前線!成功事例10選 – KOTORA …, https://www.kotora.jp/c/60302/

- 日本企業の「ビジネスと人権」の取り組みの現状と課題、そして高度化に向けて – PwC, https://www.pwc.com/jp/ja/knowledge/column/business-and-human-rights/interview-part1.html

- 三菱商事 加リチウムプロジェクトに参画 2027年の生産目指す – ニッキンONLINE, https://www.nikkinonline.com/premium/trendslist/169841

- スタートアップを支援し、起業家に伴走し続ける商社の挑戦|住商のCVCとは(前編) | 住友商事, https://www.sumitomocorp.com/ja/jp/enrich/contents/0043

- 商社とベンチャーの融合で新時代を切り開く!挑戦するキャリアの魅力を探る – コトラ(KOTORA), https://www.kotora.jp/c/59879/

- 無限にシナジーを創出し続ける「商人」たち|伊藤忠商事株式会社, https://www.itochu.co.jp/ja/ir/doc/annual_report/online2017/feature.html

- 伊藤忠商事【8001】非資源系事業を主力とする大手商社の拡大が続いている話 – | 日興フロッギー, https://froggy.smbcnikko.co.jp/69034/

- 三菱商事・KDDIがローソンを非公開化へ!資本提携で新価値創出 – M&A HACK – 合同会社SFS, https://sfs-inc.jp/ma/9120/

- 三菱商事・KDDI・ローソン、「未来のコンビニ」への変革に向けた取り組みを開始, https://www.mitsubishicorp.com/jp/ja/news/release/2024/0000054506.html

- DX革命で進化するファミマとローソン、商社がもたらす新しい日常 – KOTORA JOURNAL, https://www.kotora.jp/c/59691/

- VRIO分析とは?基本知識から分析手順、注意点、具体的企業事例を解説 – SORAプロジェクト, https://sora1.jp/blog/vrio-analysis/

- VRIO分析とは?自社の競争優位性を分析するためのフレームワークを解説 – HiPro, https://hipro-job.jp/and_hipro/column/A000000431/

- 三井物産 レポート名: 統合報告書 2021 1.この会社が目指す姿が理解で, https://tsumuraya.hub.hit-u.ac.jp/special03/2022/8031.pdf

- 【総合商社:業界研究】五大商社(三井物産・三菱商事・伊藤忠商事・丸紅・住友商事)を比較!業績比較・ランキング・平均年収・社風/強みの違い – ワンキャリア, https://www.onecareer.jp/articles/1198

- 年収ランキング常連!総合商社の高年収を生み出す環境と未来戦略 – KOTORA JOURNAL, https://www.kotora.jp/c/60859-2/

- 平均年収1000万円超! 高給取り総合商社の社員が1人あたりいくら稼ぐのか計算してみた, https://saleszine.jp/article/detail/384

- 【1:住友商事】「成果主義の職場」同期3倍差は当たり前 – プレジデントオンライン, https://president.jp/articles/-/767?page=2

- 伊藤忠商事の人事制度を徹底解説!方針や目的、評価体制は?, https://smp.keieijinji.co.jp/topics/392/

- IEA “World Energy Outlook 2022” – 環境省, https://www.env.go.jp/content/000137757.pdf

- 海外水素最新動向 (容量見通し、企業取組例、公的支援の展開) – 石油・天然ガス資源情報, https://oilgas-info.jogmec.go.jp/_res/projects/default_project/_page_/001/009/983/231221_Research3_r.pdf

- 第2節 燃料アンモニアの導入拡大に向けた取組 – 資源エネルギー庁, https://www.enecho.meti.go.jp/about/whitepaper/2023/html/3-8-2.html

- 半導体商社の全貌を解説!業界トップ企業が明かす未来への戦略 – KOTORA JOURNAL, https://www.kotora.jp/c/60533/

- 日本が誇る総合商社の秘密!グローバル経済を支えるその強さとは …, https://www.kotora.jp/c/59847/

- 生産効率の向上/ その他、AGやサプライチェーンの強靱化など – H・CRISIS, https://h-crisis.niph.go.jp/wp-content/uploads/2023/12/001174282.pdf

- DXが変える商社のビジネス戦略:デジタルで拓く新たな成長ステージ – KOTORA JOURNAL, https://www.kotora.jp/c/sogo_shosya_dx/

- DX・GX 時代に対応するキャリアシフトを提言 – 三菱総合研究所, https://www.mri.co.jp/knowledge/insight/policy/dia6ou000004epvr-att/er20220706pec.pdf

- 中期経営戦略 2024 | Mitsubishi Corporation, https://www.mitsubishicorp.com/jp/ja/about/plan/pdf/mcs2024_220510.pdf

- カナダ・PAKリチウムプロジェクトへの新規参画について | ニュースリリース | ニュース | 三菱商事, https://www.mitsubishicorp.com/jp/ja/news/release/2024/0000053201.html

- 統合報告書 2023 – Sumitomo Corporation, https://www.sumitomocorp.com/jp/-/media/Files/hq/ir/report/investors-guide/2023/ar2023jp_all.pdf

- 統合報告書2024年度 – 住友商事 – Sumitomo Corporation, https://www.sumitomocorp.com/ja/jp/ir/financial/investors-guide/2024

- チリ・センチネラ銅鉱山拡張プロジェクト向けプロジェクトファイナンスによる融資契約締結について, https://www.marubeni.com/jp/news/2024/release/00013.html

- できないことは、みんなでやろう。 | チリ銅鉱山・拡張プロジェクト | 丸紅株式会社 新卒・キャリア採用, https://www.marubeni-recruit.com/project/copper

- 統合報告書 社長メッセージ | IR 投資家情報 | 丸紅株式会社, https://www.marubeni.com/jp/ir/strategy/

- 【アフリカ】豊田通商、TICAD9でアフリカ各国と44件の覚書。再エネ開発、自動車リサイクル等, https://sustainablejapan.jp/2025/08/23/toyota-tsusho-africa/116488

- 統合報告書 2024 – Amazon S3, https://s3-ap-northeast-1.amazonaws.com/sojitz-doc/pdf/jp/ir_202405/reports/annual/ar2024j_all.pdf

- 双日らしい成長ストーリーとは – Amazon S3, http://s3-ap-northeast-1.amazonaws.com/sojitz-doc/pdf/jp/ir_202405/reports/annual/ar2024j_Growth.pdf

- 統合報告書 | ライブラリー | 投資家情報 | 三菱商事, https://www.mitsubishicorp.com/jp/ja/ir/library/ar/

- 豊田通商、アフリカ関連事業の売上高を10年後に3倍 再エネやヘルスケアも強化, https://www.netdenjd.com/articles/-/321133

- 統合報告ポータル | 投資家情報 | 三菱商事 – Mitsubishi Corporation, https://www.mitsubishicorp.com/jp/ja/ir/integrated-report/

- 三井物産株式会社 統合報告書 2024 – MITSUI & CO., LTD., https://www.mitsui.com/jp/ja/ir/library/online2024/

- 統合報告書(エネクスレポート) | IR関連資料 | 伊藤忠エネクス株式会社, https://www.itcenex.com/ja/ir/doc/annual_report/index.html

- 伊藤忠商事 レポート名: 統合レポート 2024 1.この会社が目指す姿が理解できる, https://tsumuraya.hub.hit-u.ac.jp/special03/2025/8001.pdf

- 丸紅株式会社との対話ー統合報告書2024に込めた想い – コモンズ投信, https://www.commons30.jp/contents/viewpoints/dialogue/5343/

- 統合レポート | 豊田通商株式会社, https://www.toyota-tsusho.com/ir/library/integrated-report/

- 統合レポート公表/豊田通商 | 日刊鉄鋼新聞 Japan Metal Daily, https://www.japanmetaldaily.com/articles/-/245075

- 「統合報告書2024」を発行|ニュースルーム|双日株式会社, https://www.sojitz.com/jp/news/article/info-240726.html

- 2025年7月改訂版「世界経済見通し(WEO)」 – International Monetary Fund (IMF), https://www.imf.org/ja/Publications/WEO/Issues/2025/07/29/world-economic-outlook-update-july-2025

- 世界経済見通し改訂版, https://www.imf.org/-/media/Files/Publications/WEO/2025/update/july/japanese/text.ashx

- 重要物資の安定的な供給の確保に関する制度の概要 – 厚生労働省, https://www.mhlw.go.jp/content/10601000/001043625.pdf

- エネルギー転換時代における鉱業界の変革と課題 ―重要鉱物の確保をめぐる企業動向と政府の役割― | PwC Japanグループ, https://www.pwc.com/jp/ja/knowledge/thoughtleadership/energy-utilities-mine-2023.html

- 特集:三菱商事のEX・DX戦略 – Mitsubishi Corporation, https://www.mitsubishicorp.com/jp/ja/ir/library/ar/online2023/ex-dx-strategy/

- 【三菱商事】社会の電化に不可欠な電池資源(リチウム・ニッケル)、及び電池リサイクルの事業開発, https://www.alpha-academy.com/partner_entry_pages/8734

- 三井物産 金属事業戦略を聞く/宇野元明代取専務/既存強化で損益分岐低く/大和工業・ニューコア連携し低炭素化 – 日刊産業新聞, https://www.japanmetal.com/news-to20220329116240.html

- 世界最大規模のニッケル生産事業「アンバトビー・プロジェクト」 – Sumitomo Corporation, https://www.sumitomocorp.com/ja/jp/business/case/group/235

- 総合商社 資源トップに聞く/ 住友商事 /資源・化学品 事業部門長 坂本 好之氏/中下流含め事業機会探る/グリーンアルミ マレーシア以外でも検討 | 鉄鋼・非鉄金属業界の専門紙「日刊産業新聞」, https://www.japanmetal.com/news-to20220725120011.html

- 統合レポート2024 – 伊藤忠商事, https://www.itochu.co.jp/ja/files/ar2024J.pdf

- 総合商社 金属トップに聞く/伊藤忠商事 猪股淳 執行役員・金属カンパニープレジデント/還元鉄拡張アジア捕捉/UAE事業、27年後半に稼働予定 – 日刊産業新聞, https://www.japanmetal.com/news-to20240703136173.html

- 【伊藤忠商事内定ES完全解説シリーズ 第3回】事業分析編 – 金属・資源事業の深掘り – 外資就活, https://gaishishukatsu.com/archives/abed14ec0aee444a970c59e0c8296554

- 無限にシナジーを 創出し続ける「商人」たち – 伊藤忠商事, https://www.itochu.co.jp/ja/files/ar2017J_06.pdf

- 伊藤忠のファミマ子会社化、問題視されている点とは? | アクティビストタイムズ – マネクリ, https://media.monex.co.jp/articles/-/14859

- 丸紅が中経 持分銅生産28年20万トン | 鉄鋼・非鉄金属業界の専門紙「日刊産業新聞」, https://www.japanmetal.com/news-h20250206140653.html

- 中期経営計画2026 – 双日, https://www.sojitz.com/pdf/jp/corporate/strategy/plan/chukei2026_240501.pdf

- 中期経営計画|経営戦略|企業情報 – 双日, https://www.sojitz.com/jp/corporate/strategy/plan/

- KENYA 地熱発電事業|WORLD PROJECT – 豊田通商 新卒採用, https://www.toyota-tsusho-recruit.com/worldproject/kenya/

- 100年の歩みでアフリカと共に切り拓く地平。豊田通商が貫く、徹底した現場主義による成長戦略, https://www.jbic.go.jp/ja/information/today/today_202508/jtd_202508_sp4.html

- VRIO分析とは?競争優位性の導き方や注意点について解説, https://blog.hubspot.jp/marketing/vrio

- VRIO分析とは 4つ視点から強みを明らかにする分析フレームワークを解説 – 大和総研, https://www.dir.co.jp/world/entry/vrio

- VRIO分析とは?【やり方をわかりやすく】メリット、具体例 – カオナビ, https://www.kaonavi.jp/dictionary/vrio-bunseki/

- VRIO分析とは?基礎からメリット、手順、活用事例までを解説 | 記事一覧 | 法人のお客さま, https://www.persol-group.co.jp/service/business/article/18231/