アルゴリズムが支配する小売革命:TikTok Shopの日本市場における「エージェント型コマース」の台頭と産業構造への不可逆的影響

インフォグラフィック

スライド資料

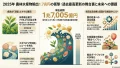

TikTok-Shopが昨年12月時点で月間約60億円規模、日本上陸半年でGMVが15倍に急伸

解説動画

エグゼクティブサマリー

2025年、日本の電子商取引(EC)市場は、過去20年間の歴史の中で最も劇的かつ構造的な転換点を迎えた。2025年7月に日本国内で本格的なサービスを開始した「TikTok Shop」は、わずか半年の間に流通取引総額(GMV)を15倍に急伸させ、2025年12月時点で月間約60億円規模に到達するという異例の成長曲線を記録した 1。この数字は単なる新規プラットフォームの成功を示すだけでなく、日本の消費行動が「検索型」から「発見型」へ、そして「自律的購買」からAIが介在する「エージェント型」へと根本的に変容し始めたことを示唆している。

本レポートは、TikTok Shopが日本市場にもたらした「エージェント型コマース(Agentic Commerce)」の衝撃を、技術的、経済的、そして社会的な側面から包括的に分析したものである。特に、深夜帯の衝動買いを支えるAIエージェントの実装 3、既存の物流網(ヤマト運輸、佐川急便)との戦略的統合 4、そしてAmazonや楽天といった既存のEC巨人が直面する「アテンション・エコノミー」における競争劣位性に焦点を当てる。

2026年以降、日本の小売産業は「商品を並べて待つ」モデルから、「AIが潜在需要を掘り起こし、クロージングまで完結させる」モデルへの転換を余儀なくされるだろう。本稿では、その変革のメカニズムと、日本企業が取るべき戦略的対応について、15,000字規模の詳細な調査に基づき論じる。

第1章 日本市場への「黒船」再来:TikTok Shopの初期成長軌道と市場浸透

1.1 参入の背景と初期の懐疑論

2025年初頭、TikTok Shopの日本市場への本格参入が囁かれ始めた際、多くの業界アナリストや既存の小売事業者は懐疑的な見方を示していた。日本は世界第4位のEC市場でありながら、Amazonジャパン、楽天グループ、そしてLINEヤフー(Yahoo!ショッピング)という「三大経済圏」による寡占状態が極めて強固であったからである 5。加えて、日本の消費者は「信頼」や「安心」を重視する傾向が強く、外資系プラットフォーム、特に中国系企業に対する心理的な障壁(トラスト・バリア)が存在すると考えられていた 7。

しかし、2025年7月の正式ローンチ以降、TikTok Shopが描いた成長曲線は、これまでの「外資系ECの苦戦」という定説を根本から覆すものであった。ローンチからわずか半年でGMVが15倍に拡大したという事実は、日本のEC市場において「満たされていない需要」が依然として巨大な空白地帯として存在していたことを証明している 1。それは、「検索する言葉すら持たない潜在的な欲望」を可視化し、即座に購買へと結びつける機能の欠如であった。

1.2 爆発的成長の定量的分析:月間60億円の衝撃

2025年12月時点で確認された月間GMV約60億円という数字は、単月の売上規模としては楽天やAmazonの数兆円規模の取扱高と比較すれば依然として限定的であるように見えるかもしれない 1。しかし、重要なのはその「速度(Velocity)」と「密度(Density)」である。

| 指標 | 2025年12月実績 | 成長の文脈 | 出典 |

|---|---|---|---|

| 月間GMV | 約60億円 | ローンチ(7月)比で15倍の規模拡大 | 1 |

| 成長率 | 前月比+60%超 | 年末商戦および「12月GMVスプリント」による加速 | 2 |

| ユーザー基盤 | 3,300万〜3,900万人 | 日本国内のMAU(月間アクティブユーザー数) | 10 |

| 主要カテゴリ | 美容・家電 | 衝動買いおよび視覚的訴求力が高い商材が牽引 | 5 |

特筆すべきは、2025年12月の単月成長率が前月比60%を超えている点である 2。通常、サービスの立ち上げ期には高い成長率が記録されるものの、半年が経過した時点でこれほどの加速を見せる事例は稀有である。これは、12月に実施された「December GMV Sprint」などのサプライヤー向けインセンティブ施策 9 と、ブラックフライデー(Black Five)から続く年末商戦の需要 12 が、プラットフォームのアルゴリズムと完全に噛み合った結果であると分析できる。

1.3 ユーザー基盤の「インフラ化」

この成長の基盤となっているのは、日本国内で約3,300万〜3,900万人と推計されるTikTokの月間アクティブユーザー(MAU)である 10。これまで「エンターテインメント」や「暇つぶし」の場であったこの巨大なトラフィックが、TikTok Shopの実装によって一夜にして「巨大なショッピングモール」へと変貌したのである。

従来のSNSマーケティングでは、InstagramやX(旧Twitter)で商品を発見し、Googleで検索してAmazonで購入するという「プラットフォーム間の断絶」が存在した。TikTok Shopはこの断絶を解消し、アプリ内で発見から決済までを完結させる「シームレスな体験」を提供することで、離脱率を劇的に低下させた 11。ユーザーにとって、TikTokを開くことはもはや動画を見るためだけでなく、ウィンドウショッピングと同義になりつつある。

第2章 エージェント型コマースの衝撃:AIによる「接客」の産業革命

TikTok Shopが日本のEC市場にもたらした最大の革新は、単なるライブコマース機能の実装ではなく、「エージェント型コマース(Agentic Commerce)」の社会実装である。これは、従来の受動的なチャットボットとは一線を画す、能動的かつ文脈理解能力の高いAIエージェントが購買プロセスに介入する新たな商取引の形態である。

2.1 ニュウジア「AIエージェント」の技術的特異点

この変革の中核を担っているのが、株式会社ニュウジアなどが提供する「TikTok Shop対応AIエージェント」である 3。このAIエージェントは、日本のEC市場特有の課題、すなわち「おもてなし(高品質な接客)」への要求と、「24時間365日の即時対応」という物理的限界の矛盾を解消するために設計されている。

2.1.1 「深夜の衝動」を逃さない時間軸の支配

日本のZ世代を中心とした若年層ユーザーの活動ピークは、深夜帯(23時〜翌4時)にあると言われている。この時間帯は、人間のオペレーターが稼働できない「空白の時間」であり、これまでは多くの購買機会が「翌朝の再検討」によって失われていた。

ニュウジアのAIエージェントは、この深夜帯において自動対応を行うことで、購買意欲が最高潮に達した瞬間(Micro-Moment)を捉える 3。深夜にふと動画を見て「欲しい」と思った瞬間に、AIが即座に疑問を解消し、背中を押す。これにより、機会損失(Opportunity Loss)を最大80%削減することに成功している 3。これは、労働力不足に悩む日本の小売業にとって、24時間稼働する「無尽蔵の労働力」を手に入れたに等しい。

2.1.2 「感性」を理解するアルゴリズム

従来のECチャットボットは、「送料はいくらですか?」「返品は可能ですか?」といった定型的な質問(FAQ)には対応できたが、「この服、私に似合うかな?」「これって今のエモい感じ?」といった抽象的・感覚的な質問には無力であった。

しかし、TikTok Shopに実装されつつある次世代AIエージェントは、最新のSNSトレンドやスラング(「推し」「優勝」「尊い」など)を学習したLLM(大規模言語モデル)を活用することで、ユーザーの感性に寄り添った回答を生成する 3。例えば、「推しっぽい?」という質問に対し、AIは商品の色味やデザインを解析し、現在のアイドルのトレンドカラーと照らし合わせて「はい、〇〇くんのメンバーカラーに近いので、ライブ参戦服として完璧です!」といった、文脈を高度に理解した回答を返すことが可能になっている。これは、単なる「検索補助」ではなく、友人のような「共感型接客」の実現である。

2.2 「検索」から「対話」へのパラダイムシフト

Amazonや楽天が築き上げたECモデルは、基本的に「検索バー」を起点とする「プル型」のモデルである。ユーザーは欲しいものが決まっている(顕在ニーズがある)場合に、そのキーワードを入力して商品を探す。

対して、エージェント型コマースは「プッシュ型」と「対話型」の融合である。ユーザーは明確な目的がなくともフィードを眺め、AIエージェントがそこに含まれる潜在的な興味関心をフックにして対話を開始する。Symphony Assistantなどのセラー向けツールも導入されており、販売者側もAIを用いて商品の魅力的な説明文や動画構成を自動生成し、ユーザーの「琴線」に触れるコンテンツを大量生産している 14。

このシフトは、日本の産業界において「SEO(検索エンジン最適化)」の重要性を低下させ、「AIO(AI最適化)」および「エンゲージメント最適化」の重要性を飛躍的に高める結果をもたらしている。企業はもはや「検索されるためのキーワード」を考えるのではなく、「AIエージェントに推奨されるための文脈」を作り出す必要に迫られているのである。

第3章 既存EC巨人への脅威と競争環境の激変

月間60億円という数字は、Amazonジャパンや楽天グループの取扱高と比較すれば数十分の一、あるいは百分の一の規模に過ぎない。しかし、TikTok Shopが提示する新たな競争軸は、これら既存プレイヤーの「アキレス腱」を的確に突いており、その脅威度は数字以上に深刻である。

3.1 楽天グループ:「経済圏」の防壁と若年層の離反

楽天グループの強みは、圧倒的な会員基盤と「楽天ポイント」による経済圏(エコシステム)の囲い込みにある 16。しかし、このモデルは「計画的な購買」や「生活必需品の購入」においては強力であるが、TikTokが得意とする「衝動的かつ感覚的な購買」には弱い。

TikTok Shopのユーザー層は、Z世代を中心とした「デジタルネイティブ」であり、彼らはポイント還元率よりも「今、この瞬間の感情」を優先する傾向がある 17。楽天が提供するWebサイト型のインターフェースは、情報量が多すぎて一覧性に欠ける(いわゆる「ドン・キホーテ型」のWebデザイン)と評されることもあり、TikTokのシンプルかつ没入感のある全画面動画インターフェースと比較して、若年層にとっては「古臭い」体験となりつつある。楽天が抱える課題は、ユーザーの高齢化と、若年層の可処分所得のシェアをTikTokに奪われることである。

3.2 Amazonジャパン:「効率」の限界と「情緒」の欠如

Amazonは「物流の速さ」と「品揃え」において他を圧倒している。しかし、Amazonは「情緒的価値」の訴求において決定的な弱点を持っている。AmazonのUIは、型番商品や日用品を効率的に購入するために最適化されており、商品との「偶然の出会い(セレンディピティ)」を演出する機能は限定的である 11。

TikTok Shopは、動画というリッチメディアを通じて商品の「使用感」「ストーリー」「ブランドの世界観」を直感的に伝える。特に、美容品(コスメ)やファッション、インテリア雑貨といったカテゴリにおいて、スペック(機能)よりも情緒(エモーション)が購買の決定打となる場合、Amazonの無機質な商品ページはTikTokのクリエイティブな動画コンテンツに勝つことができない。日本の消費者は「失敗したくない」という心理が強いが、TikTok上のインフルエンサーやAIエージェントによる詳細なレビューと実演は、この心理的ハードルをAmazonのカスタマーレビュー以上に効果的に下げている可能性がある。

3.3 LINEヤフー:スーパーアプリ構想との衝突

最も直接的な競合関係にあるのは、LINEヤフーかもしれない。LINEはメッセージングアプリとしての基盤を持ち、ソーシャルギフトやLINEショッピングを通じて「ソーシャルコマース」の領域を開拓しようとしてきた 18。しかし、TikTok Shopがメッセージング機能(DM)とAIエージェントを統合し、さらに強力な動画コンテンツエンジンを持っていることで、LINEが目指していた「コミュニケーションとコマースの融合」をより高い次元で実現してしまったと言える。

第4章 物流インフラの再編:ラストワンマイルの「日本基準」への適応

外資系ECプラットフォームが日本市場で失敗する最大の要因は、多くの場合「物流品質」にある。配送の遅延、荷扱いの粗さ、追跡情報の不備などは、世界で最も配送品質に厳しい日本の消費者には受け入れられない。TikTok Shopはこの点を深く理解しており、参入初期から物流インフラの構築に極めて慎重かつ戦略的なアプローチを取っている。

4.1 国内大手キャリアとの提携による「信頼」の調達

TikTok Shopは、日本国内の配送において、ヤマト運輸、佐川急便、日本郵便という「物流ビッグ3」を指定配送業者として認定している 4。これにより、ユーザーは普段利用している信頼できる配送業者から荷物を受け取ることができ、外資系越境ECにありがちな「怪しい業者が荷物を置いていく」という不安を払拭している。この戦略は、GMV拡大の前提条件である「信頼(Trust)」を物流面から担保するものである。

4.2 「FBT(Fulfilled by TikTok)」構想と物流のプラットフォーム化

さらに注目すべきは、米国市場で先行して導入されている「Fulfilled by TikTok(FBT)」モデルの日本展開である。米国では2026年に向けて、セラーによる自社発送を廃止し、プラットフォーム主導の物流サービス(FBT)への移行を強制する動きがある 21。

日本においても、CJロジスティクスなどのグローバル物流企業がTikTok Shop向けのフルフィルメントサービスの提供を強化しており、韓国や中国からの越境配送だけでなく、日本国内に在庫を持つモデル(Tier 1/Tier 2モデル)の構築が進んでいる 24。これにより、配送リードタイムはAmazon Prime並みの「翌日配送」や「2日以内配送」に短縮されつつある。

この動きは、日本の物流業界にとっても大きなインパクトを持つ。慢性的なドライバー不足(2024年問題)に直面している物流業界において、TikTok Shopのような新たな大口荷主の登場は、配送ネットワークの負荷を高める一方で、FBTによる「倉庫の集約化」と「配送の効率化」が進めば、小口配送の分散を防ぐ効果も期待できる。TikTokがAmazonのように自社配送網(デリバリープロバイダ)を構築するのか、それとも既存業者との提携を深めるのか、2026年はその分水嶺となるだろう。

第5章 産業への波及効果:広告、製造、労働市場の変容

TikTok Shopの台頭は、単なる小売業界のシェア争いにとどまらず、広告、製造業、そして労働市場全体に広範な波及効果を及ぼしている。

5.1 広告産業:検索連動型から「コンテント・コマース」への予算シフト

日本の広告費において、インターネット広告はすでにマスコミ四媒体を上回っているが、その内訳に地殻変動が起きている。2025年、動画広告市場は前年比23%増と急成長し、最も成長率の高いセグメントとなった 25。これは、企業が広告予算を「Google検索連動型広告(リスティング広告)」から、「TikTokなどのショート動画広告」へとシフトさせていることを意味する。

TikTok Shopにおける広告は、従来の「認知(Awareness)」を目的としたものではなく、直接的な「購買(Conversion)」を目的とした「リテールメディア」としての性質を持つ 10。ROAS(広告費用対効果)がGMVとしてダイレクトに可視化されるため、企業のマーケティング担当者は予算の投下先としてTikTok Shopを優先せざるを得なくなっている。

また、広告代理店業界においても、TNLメディアジーンやマイクロアド、AnyMind Groupといった企業が、TikTok Shop専門の運用支援チームや子会社を相次いで設立している 10。これは、「SEOコンサルタント」の時代から、「TikTok売れる動画クリエイター」および「AI運用スペシャリスト」の時代への移行を象徴している。

5.2 製造業・D2Cブランド:「売れる商品」の開発サイクルの短縮

日本の製造業、特に化粧品や日用品メーカーにとって、TikTok Shopは「高速なテストマーケティングの場」となっている。

事例として、コスメブランド「MilleFée(ミルフィー)」は、TikTok上での動画映えを意識した「リラックマコラボパフ」などの商品を投入し、美容カテゴリで売上1位を記録した 27。また、I-ne(アイエヌイー)などの新興メーカーは、ライブコマースを活用して発売初日に商品を完売させるなどの成果を上げている 27。

これらの成功事例は、商品開発のプロセスを変えつつある。従来は「機能」や「品質」を作り込んでから広告を打つというプロセスであったが、TikTok Shop時代には「動画でどう見えるか」「インフルエンサーがどう語れるか(ナラティブ)」を起点に商品を企画する「コンテンツ・ファースト」のモノづくりが求められる。これは、日本の伝統的な「良いものを作れば売れる」という職人気質の製造業に対し、強烈な意識改革を迫るものである。

5.3 労働市場:AIによる代替と新たな職種の誕生

「エージェント型コマース」の普及は、労働市場に二律背反的な影響を与える。

一方では、コールセンター業務やカスタマーサポート業務において、AIエージェントによる代替が進むことで、定型業務に従事する労働者の需要が減少する可能性がある。特に、ニュウジアのAIエージェントのように、深夜帯の対応や感性的な対話を自動化できる技術は、BPO(ビジネス・プロセス・アウトソーシング)業界の収益構造を破壊しかねない 3。

他方では、新たな職種の需要が爆発的に生まれている。「ライブコマース・ホスト(ライバー)」、「TikTokショップ運営代行」、「ショート動画脚本家」、そしてAIエージェントの性格や対話シナリオを設計する「AIプロンプトエンジニア」といった職種である 28。労働市場は、「守りのサポート業務」から「攻めのエンゲージメント創出業務」へと人材流動を加速させている。

第6章 2026年以降の展望とシナリオプランニング

TikTok Shopの日本市場における成功は、一過性のブームではなく、不可逆的な構造変化の始まりである。2026年以降、このプラットフォームはどのように進化し、日本の産業界にどのような影響を与え続けるのか。

6.1 シナリオA:「1,000億円市場」への早期到達と社会インフラ化

現在の成長速度(半年で15倍)が一定程度維持されれば、TikTok Shopの年間GMVは2026年中に1,000億円の大台を突破する可能性がある。この規模になれば、TikTok Shopはもはや「ニッチな若者向けアプリ」ではなく、無視できない「第4のEC経済圏」となる。

このシナリオでは、AIエージェントの機能がさらに高度化し、ユーザーの過去の購買履歴や動画視聴履歴に基づき、完全にパーソナライズされた商品を「勝手に」カートに入れ、ユーザーは承認するだけという「ゼロ・クリック・コマース」に近い世界観が実現されるかもしれない。

6.2 シナリオB:規制リスクとプラットフォームの健全化

一方で、リスク要因も存在する。米国におけるByteDanceへのダイベストメント(売却)命令や規制強化の動きは、日本政府の判断にも影を落とす可能性がある 29。また、急激なセラーの増加に伴い、偽ブランド品や粗悪品の流入、あるいはステルスマーケティング(ステマ)の問題が顕在化するリスクもある 11。

TikTok Shopが日本社会に定着するためには、プラットフォームとしてのガバナンス強化、消費者保護メカニズムの確立、そして日本独自の商習慣へのさらなる適応が不可欠である。特に、AIエージェントが誤った情報を伝えたり、過剰な購買を煽ったりしないような倫理的なガイドラインの策定も求められるだろう。

6.3 日本企業への提言:AI時代の「おもてなし」を再定義せよ

TikTok Shopの躍進から日本企業が学ぶべき教訓は、「技術による人間味の復権」である。逆説的だが、AIエージェントを活用することで、ECは無機質な自動販売機から、顧客一人ひとりに寄り添う「馴染みの店」へと回帰しようとしている。

日本の小売業、サービス業、製造業は、TikTok Shopを単なる販路として捉えるのではなく、AIとクリエイターエコノミーが融合した「次世代の顧客接点」として捉え直す必要がある。自社のブランドをAIにどう語らせるか、深夜の衝動買いという新たな消費モーメントをどう捉えるか。その戦略の巧拙が、2030年の生存競争を左右することになるだろう。

結論

2025年後半に起きたTikTok Shopの急成長とGMV 60億円到達は、日本のEC市場における「検索の時代」の終焉と、「発見と対話の時代」の幕開けを告げる号砲であった。15倍という成長率は、AIエージェントとショート動画が生み出す「没入型コマース」の威力を如実に物語っている。

産業界への影響は甚大である。広告予算は動画へ流れ、物流は即配を求められ、労働市場はクリエイティブとAI活用スキルを渇望している。既存のEC巨人たちも、この「エージェント型コマース」の潮流に抗うことはできず、自らのプラットフォームに同様の機能を実装するか、あるいはTikTokとの共存を模索する道を選ぶことになるだろう。

日本経済にとって、この変化は脅威であると同時に、停滞する消費を活性化させる起爆剤ともなり得る。「推し」への情熱や深夜の「エモさ」を経済価値に変換するこの新たなシステムは、成熟した消費社会におけるラストフロンティアを開拓し続けている。

補論:データセットと詳細分析

表1:TikTok Shop日本市場における主要指標の推移

| 項目 | 2025年6月(ローンチ時) | 2025年12月 | 変化率・備考 |

|---|---|---|---|

| 月間GMV | 非公開(推定数億円) | 約60億円 | 約15倍 1 |

| 成長ドライバー | 初期の物珍しさ | AIエージェント、年末商戦、インフルエンサー施策 | 3 |

| 主要プレイヤー | 一部先行ブランド | I-ne, ミルフィー, 日清食品, ロレアル(Kiehl’s)など大手参入 | 27 |

| 物流体制 | セラー個別対応 | ヤマト・佐川・日本郵便との連携強化、FBTへの移行準備 | 4 |

表2:既存ECとエージェント型コマースの比較構造分析

| 特徴 | 従来型EC(Amazon/楽天) | エージェント型コマース(TikTok Shop) |

|---|---|---|

| 起点 | 検索(Search) | 発見(Discovery) |

| ユーザー心理 | 目的買い(Needs) | 衝動買い(Wants/Latent) |

| 接客主体 | 静的ページ、レビュー、FAQ | AIエージェント、動画クリエイター |

| 対応時間 | 営業時間内(有人)、定型ボット | 24時間365日(特に深夜帯に強み) 3 |

| 購入決定要因 | 価格、スペック、配送速度 | 共感、トレンド、推し活文脈 |

| UI/UX | カタログ型、テキスト中心 | 全画面動画、没入型 |

産業別影響ヒートマップ

- 広告業界(影響度:大)

- 検索連動広告からインフィード動画広告への予算シフト。

- 「売れる動画」を作れるクリエイターへの報酬単価上昇。

- 物流業界(影響度:中〜大)

- FBT(Fulfilled by TikTok)による倉庫需要の増加。

- 小口・高頻度配送の増加によるラストワンマイルへの負荷増大。

- 小売・メーカー(影響度:大)

- D2Cブランドの参入障壁低下。

- 既存流通(問屋・実店舗)の中抜き加速。

- 商品開発サイクルの短縮化要求。

- 人材・教育(影響度:中)

- AI活用スキル、動画制作スキルを持つ人材の不足。

- カスタマーサポート業務のAI代替による雇用調整圧力。

本レポートは、2025年12月までの市場データおよび公開情報に基づき作成された。

引用文献

- TikTok Shop日本市場、2025年12月のGMVは約60.2億円に到達 ライブコマース社がFastMossで最新市場動向を公開, https://www.commercepick.com/archives/83642

- TikTok Shop、2025年12月は前月比60%を超える成長を維持 ライブコマース調査 – ECのミカタ, https://ecnomikata.com/ecnews/marketing/49216/

- ニュウジア、『TikTok Shop … – コールセンタージャパン・ドットコム, https://callcenter-japan.com/article/7971/1/

- How to Sell on TikTok Shop Japan in 2025 – Complete Seller Guide, https://findniche.com/blog/how-to-sell-on-tiktok-shop-japan-in-2025-complete-seller-guide

- Analysis of TikTok Shop’s First Month Performance in Japan: Market Opportunities and Operational Strategies Behind 16 Million GMV – Oreate AI Blog, https://www.oreateai.com/blog/analysis-of-tiktok-shops-first-month-performance-in-japan-market-opportunities-and-operational-strategies-behind-16-million-gmv/e2b35f51783cf8d949ea54390cb64019

- TikTok plans to enter Japan’s ecommerce market – Tech in Asia, https://www.techinasia.com/news/tiktok-plans-to-enter-japans-ecommerce-market

- TikTok Shop Struggles to Gain Ground in Japan’s E-Commerce Market, https://influencermarketinghub.com/tiktok-shop-japan-ecommerce-market/

- TikTok Shop Falters in Japan as Brands Question Live Commerce Viability, https://www.globalcosmeticsnews.com/tiktok-shop-falters-in-japan-as-brands-question-live-commerce-viability/

- December GMV Sprint – T\&C – TikTok Shop Seller Center, https://seller-us.tiktok.com/university/essay?knowledge_id=8870291166349111

- TNL Mediagene Supercharges Influencer Content Commerce Strategy With Launch of TikTok Shop Japan Strategy, Among First TikTok Shop Japan Adopters With 7NaNatural, https://www.tnlmediagene.com/news/announce/578

- TikTok Shop Officially Launches in Japan – Next Level, https://nextlevel.global/blog/2025/07/31/tiktok-shop-officially-launches-in-japan/

- According to people familiar with the matter, in 2025, TikTok Shop will have 400 million active consumers; the platform’s GMV is close to 100 billion US dollars, after Amazon, Walmart, Shopee, and eBay, ranking fifth and highest in growth rate among mainstream overseas e-commerce platforms. Also driven by “Black Five, – Webull, https://www.webull.com/news/14158763361453056

- TikTok Shop Debuts in Japan this June 2025 : A New Era of Live Shoppin, https://flagship.cc/en/blogs/columns/tiktok-shop-japan-launch-2025

- Introducing Symphony Assistant | AI Tool To Level Up Your TikTok Advertising, https://ads.tiktok.com/business/en-US/blog/tiktok-creative-assistant-smart-ai-tool

- How Seller Assistant Works, https://seller-us.tiktok.com/university/essay?knowledge_id=6072511163025195

- E-commerce in Japan: A Complete Guide [Updated for 2025] – ULPA, https://www.ulpa.jp/post/e-commerce-in-japan-a-complete-guide

- Holiday Shopping Trends 2025: Gen Z Drives Retail Evolution – J.P. Morgan, https://www.jpmorgan.com/insights/payments/trends-innovation/holiday-shopping-trends-2025

- Japan Social Commerce Market Intelligence Report 2025: Dominance of LINE, Expansion of Platforms, Emergence of Live Shopping Events, Focus on Ethical and Sustainable Shopping, Regulations – ResearchAndMarkets.com – Business Wire, https://www.businesswire.com/news/home/20250509672025/en/Japan-Social-Commerce-Market-Intelligence-Report-2025-Dominance-of-LINE-Expansion-of-Platforms-Emergence-of-Live-Shopping-Events-Focus-on-Ethical-and-Sustainable-Shopping-Regulations—ResearchAndMarkets.com

- Japan B2C Ecommerce Databook Market Report 202: A $337.98 – GlobeNewswire, https://www.globenewswire.com/news-release/2026/01/07/3214301/0/en/Japan-B2C-Ecommerce-Databook-Market-Report-202-A-337-98-Billion-Industry-by-2029-Rakuten-Amazon-Japan-and-LINE-Yahoo-Lead-as-Temu-and-AliExpress-Increase-Cross-Border-Competition.html

- JP market: Updated APIs for Products, Orders, Logistics, and Customer service – TikTok Shop Partner Center, https://partner.tiktokshop.com/docv2/page/jp-market-updated-apis-for-products-orders-logistics-and-customer-service

- TikTok Seller Shipping Ends March 2026 – Ordoro Blog -, https://blog.ordoro.com/2026/01/28/tiktok-shipping-2026/

- TikTok Shop Fulfillment Update 2026: What Sellers Must Do – CedCommerce, https://cedcommerce.com/blog/tiktok-shops-fulfillment-update-what-u-s-sellers-need-to-prepare-for-before-february-25-2026/

- TikTok Shop moves to mandatory platform-managed fulfillment – Tambo, https://www.tambo.io/blog/tiktok-shop-moves-to-mandatory-platform-managed-fulfillment

- CJ Logistics Joins Fulfillment by TikTok (FBT) — But Whose Side Is TikTok Really On? – 비욘드엑스, https://www.beyondx.ai/cj-logistics-joins-fulfillment-by-tiktok-fbt/

- Japan’s Advertising Market Outlook: Social Media Hits ¥1Tn Milestone – Next Level, https://nextlevel.global/blog/2025/05/07/japan-advertising-2024-ai-social-media-growth/

- TikTok Shop to launch e-commerce service in Japan as soon as this month, https://www.japantimes.co.jp/business/2025/06/17/companies/tiktok-shop-japan/

- TikTok Shopの日本・海外事例まとめ|ショップの成果・主要機能 …, https://tetemarche.co.jp/column/tiktokshop_casestudy

- AI Shopping Agents, TikTok Shop’s Next Wave & Subscription Retail in APAC | Five Things Friday – YouTube, https://www.youtube.com/watch?v=NgyS_9p8FnY

- TikTok to Expand E-Commerce into Japan in June 2025 – Logie Buzz, https://logie.ai/news/tiktok-into-japan-in-june-2025/