(前項より続き)

Batch 4: 特殊な循環型モデルとプラットフォーム(33-40)

最新のリサーチに基づき、特に「PaaS(Product-as-a-Service)」や「再製造(Remanufacturing)」において顕著な経済的成果を上げている追加事例を提示します。

| ID | 企業名 | 本社/地域 | 業界/規模 | 取り組み概要(ビジネスモデル) | 投資額/規模 (USD/EUR/JPY) | 経済的成果・競争優位性 | 技術・イノベーション要素 |

|---|---|---|---|---|---|---|---|

| 33 | Stellantis | オランダ | Auto / Giant | Circular Economy BU: 「再製造・修理・再利用・リサイクル(4R)」を独立事業化。 | €2 Billion+ (2030年までの売上目標) | 2030年までに循環事業単体で20億ユーロ以上の売上を創出する計画。新品部品より安価な修理オプションによる顧客維持。 | Remanufacturing ecosystem, Integrated Hubs (Mirafiori) |

| 34 | Michelin | フランス | Tire / Giant | Fleet Solutions / EFFIFUEL: タイヤ販売から「走行距離課金(PaaS)」へのモデル転換。 | N/A (コア戦略への統合) | 顧客の燃料費削減とタイヤ寿命延長により、長期間のロックイン(顧客維持)に成功。2050年までに100%持続可能素材化を目指す。 | IoT Sensors (RFID), Data Analytics, Retreading |

| 35 | Caterpillar | 米国 | Machinery / Giant | Cat Reman: エンジン・部品の回収・再製造プログラム。新品同等の保証を付与して販売。 | N/A / 2023年に再製造製品の売上を2018年比で31%増加 | 新品製造時と比較して温室効果ガス排出量を65-87%削減。低コストな交換部品提供による顧客のTCO(総保有コスト)削減。 | Laser Cladding, Metal 3D Printing, Salvage tech |

| 36 | Canon | 日本 | Electronics / Giant | Remanufacturing: 複合機の使用済み製品を回収し、部品レベルで検査・洗浄・交換を行い新品同様として販売。 | Undisclosed / 50%のライフサイクルCO2削減目標 | 2024年時点で2008年比44.6%のライフサイクルCO2改善を達成。部品再利用による製造原価の大幅低減とマージン確保。 | Automated disassembly, Lifetime simulation tech |

| 37 | Back Market | フランス | E-commerce / Unicorn | Refurbished Marketplace: 整備済み電子機器に特化したグローバルマーケットプレイス。 | $415 Million (2024 Revenue) / $2.8 Billion (2024 GMV) | 2024年のGMV(流通総額)は前年比25%増。新品購入層からのスイッチングを促し、電子廃棄物削減と経済性を両立。 | Quality Control Algorithms, Seller vetting AI |

| 38 | Vestas | デンマーク | Energy / Giant | CETEC / Blade Circularity: エポキシ樹脂の化学分解技術により、風力タービンブレードを完全リサイクル可能に。 | Undisclosed (CETECプロジェクトへの投資) | 廃棄コスト(埋立)の回避と、将来的なリサイクル材(エポキシ・繊維)の再販売収益。業界初の「廃棄ゼロ」タービン実現。 | Chemical disassembly of thermoset composites |

| 39 | Tomra | ノルウェー | Waste / Giant | Reverse Vending: 飲料容器回収機(RVM)の製造・運営。デポジット制度(DRS)のインフラ提供。 | €1.4 Billion (2024 Revenue Forecast) | 2024年第3四半期の回収事業売上は前年比14%増。資源回収効率化による高純度再生材の供給独占。 | Sensor-based sorting, AI recognition |

| 40 | Grover | ドイツ | Tech Rental / Unicorn | Tech-as-a-Service: 電子機器の月額レンタル。製品寿命の最大化と廃棄削減。 | €1 Billion+ Valuation / €330M Funding | 1製品を複数ユーザーに循環させることで、単一販売よりも高いLTV(顧客生涯価値)を創出。 | Credit risk AI, Asset tracking, Refurbishment ops |

Section 3: 詳細分析(主要事例)

データベースから、戦略策定において特に重要な示唆(インサイト)を与える5つの事例を深掘りします。

Case 1: Stellantis ― 循環経済を「独立した収益事業」へ転換

セクター:自動車 | 地域:EU | キーコンセプト:プロフィットセンター戦略 |

- 戦略の転換点:

EVシフトに伴う新車価格の高騰と、重要鉱物(バッテリー材料)の調達リスクに対し、Stellantisは循環経済(Circular Economy)を単なるコスト削減策ではなく、2030年までに「20億ユーロ(約3,200億円)以上の売上」を生み出す独立ビジネスユニット(BU)として定義しました。 - ビジネスモデルの革新 (4R戦略):

- Reman (再製造): 使用済み部品を分解・洗浄・再組立し、新品同等の性能と保証を付与して販売。新品より安価で利益率が高い。

- Repair (修理): 部品交換ではなく修理による延命。

- Reuse (再利用): 解体車からの部品回収と再販(B-Partsなどのプラットフォーム活用)。

- Recycle (リサイクル): 製造廃棄物や使用済み車両からの素材回収。

- 経済合理性:

この戦略により、原材料購入のヘッジ(価格変動リスク低減)と、アフターマーケットにおける顧客の囲い込み(安価な修理オプション提供による離脱防止)を同時に実現しています。

Case 2: Apple ― 閉ループ・サプライチェーンとロボティクス投資

セクター:テクノロジー | 地域:米国 | キーコンセプト:クローズドループ・エンジニアリング |

- 戦略の転換点:

レアメタル(コバルト、金、希土類)の採掘に伴う地政学的リスクと環境負荷を「供給リスク」と捉え、最終的に「地球からの採掘をゼロにする」目標を掲げました。 - 技術と組織の連動:

- Daisy & Dave (分解ロボット): iPhoneをわずか数秒で分解し、バッテリーからコバルトやリチウムを高純度で回収するロボット「Daisy」を開発・展開1。

- Material Recovery Lab: テキサス州オースティンにリサイクル技術専門の研究施設を開設し、学術界やリサイクル業者と連携。

- リスクマネジメント:

2025年までにバッテリーのコバルトを100%リサイクル材にする目標を設定。これにより、不安定なコンゴ民主共和国等からの調達依存度を下げ、材料コストの安定化を図っています。

Case 3: Bridgestone ― 「タイヤを売る」から「モビリティを支える」へ

セクター:ゴム・自動車部品 | 地域:日本 | キーコンセプト:サービスとしての製品(PaaS)とE8コミットメント |

- 戦略の転換点:

新興国メーカーの台頭によるタイヤのコモディティ化(価格競争)からの脱却。「断トツ商品」に「断トツサービス」を組み合わせることで差別化を図る戦略へシフト。 - エコシステム (Retreading & MaaS):

- リトレッド(更生タイヤ): 一度使用したタイヤのトレッド(接地面)を貼り替えて再利用する技術。新品タイヤの約30-50%のコストで提供可能であり、フリート顧客(運送会社)の経費削減に貢献2。

- Tirematics: タイヤにセンサーを埋め込み、空気圧や摩耗をリアルタイム監視。パンクによるダウンタイムを防ぎ、適切なタイミングでのリトレッドを提案するソリューションビジネスへ進化。

- 投資対効果:

リトレッド事業は、原材料使用量を減らしながらサービス収益を得るため、ROIC(投下資本利益率)の向上に寄与。顧客に対しても年間30億ドル規模のコスト削減効果を提供しています2。

Case 4: Back Market ― 信頼を担保するアルゴリズムによる市場創造

セクター:Eコマース | 地域:フランス | キーコンセプト:プラットフォームの信頼性 |

- 戦略の転換点:

中古電子機器市場における最大の障壁である「品質への不信感」を解消すれば、新品市場からシェアを奪えると判断。 - 技術イノベーション:

- 単なるマッチングサイトではなく、リファービッシュ業者(売り手)を厳格に審査・選別するアルゴリズムを開発。品質スコアが低い業者は即座に排除される仕組みにより、新品に近いUX(ユーザー体験)を保証。

- 故障率データを可視化し、業者にフィードバックすることで、業界全体の品質底上げを主導。

- 経済的成果:

2024年のGMVは28億ドルに達し、ユニコーン企業として評価されています。新品購入を検討していた層の「あえて中古を選ぶ」行動変容を引き起こしました。

Case 5: JEPLAN ― ケミカルリサイクルによる「服から服へ」の水平循環

セクター:化学・繊維 | 地域:日本 | キーコンセプト:水平リサイクル技術 |

- 戦略の転換点:

従来のサーマルリサイクル(焼却熱回収)やダウンサイクル(雑巾等への再利用)では資源価値が維持できない課題に対し、化学的にPETを分解・再重合する「BRING Technology」を開発。 - エコシステム:

- BRING: 自社ブランドで服を回収・販売するD2Cモデルを展開し、消費者との直接接点を構築。

- パートナーシップ: 無印良品や大手アパレル、さらには石油元売り(ENEOS等)とも連携し、回収インフラと再生樹脂の出口戦略を確立。

- 投資対効果:

SPAC上場に向けた動き(評価額約3億ドル規模)や、第一生命などからのインパクト投資呼び込みに成功3。技術的難易度の高い「ボトルtoボトル」以外の「服to服」を実現する数少ないプレイヤーとして、グローバルな競争優位性を構築中。

Section 4: 組織と行動の変革

技術やビジネスモデルの変革だけでは、サーキュラーエコノミーは実装できません。組織のDNAを書き換えるための具体的な「仕掛け」が必要です。

4.1 従業員の行動変容を促すインセンティブ設計 (KPIと報酬)

「売上高」や「販売数量」のみをKPIにすると、現場は線形モデル(大量生産・大量販売)に固執します。先進企業は、報酬制度そのものを変更しています。

- Mastercard: 全従業員のボーナス算定基準にESG目標(カーボンニュートラル達成度など)を紐付けています。経営層だけでなく、現場レベルまで「サステナビリティが自分の給与に関わる」仕組みを導入しました。

- Salesforce: 執行役員以上の変動報酬の10%をESG指標(サステナビリティおよび平等性)に連動させています。これにより、短期的な利益だけでなく、長期的な非財務価値の創出が評価される文化を醸成しています。

- DSM (現 dsm-firmenich): インターナルカーボンプライシング(ICP: 社内炭素課金)を導入。炭素価格を1トンあたり100ユーロ(以前は50ユーロ)に設定し、設備投資の稟議において「炭素コストを含めた収益性」を評価基準にしました4。

- 効果: これにより、表面的なコストは高くても、CO2排出の少ない高効率設備や循環型プロセスへの投資が「経済合理性あり」と判断されやすくなり、エンジニアや事業部長の意思決定基準が根本から変わりました。

4.2 組織文化の転換:「所有」から「管理」へ

- Interface (カーペットタイル): 「Mission Zero」の成功体験を経て、「Climate Take Back」を掲げる同社は、工場従業員を含めた全社で「廃棄物は欠陥設計の結果である」というマインドセットを共有しています。従業員からのボトムアップな提案により、廃棄ナイロンの再利用やバイオベース素材の導入が進みました5。

- IKEA: 「Circular Hub(旧アウトレットコーナー)」を店舗の一等地に配置し直す動きや、家具の買取りキャンペーンを通じて、従業員自身が「IKEAは家具を売るだけでなく、家具の寿命を延ばす会社だ」という認識を持つよう教育しています。

4.3 必要なスキルセットの再定義

循環型ビジネスへの移行には、以下の新しいスキルセットが必要です。

- リバース・ロジスティクス管理: 新品を運ぶのと逆向きの物流(回収、選別、再配分)を低コストで設計する能力。

- デジタル・トレーサビリティ: ブロックチェーンやDPP(デジタルプロダクトパスポート)を活用し、素材の来歴と状態を管理するITスキル。

- エコシステム・デザイン: 自社単独ではなく、回収業者、リサイクラー、競合他社とも連携する「協調領域」を構築する交渉力。

Section 5: エグゼクティブ・サマリーと次のステップ

5.1 戦略提言

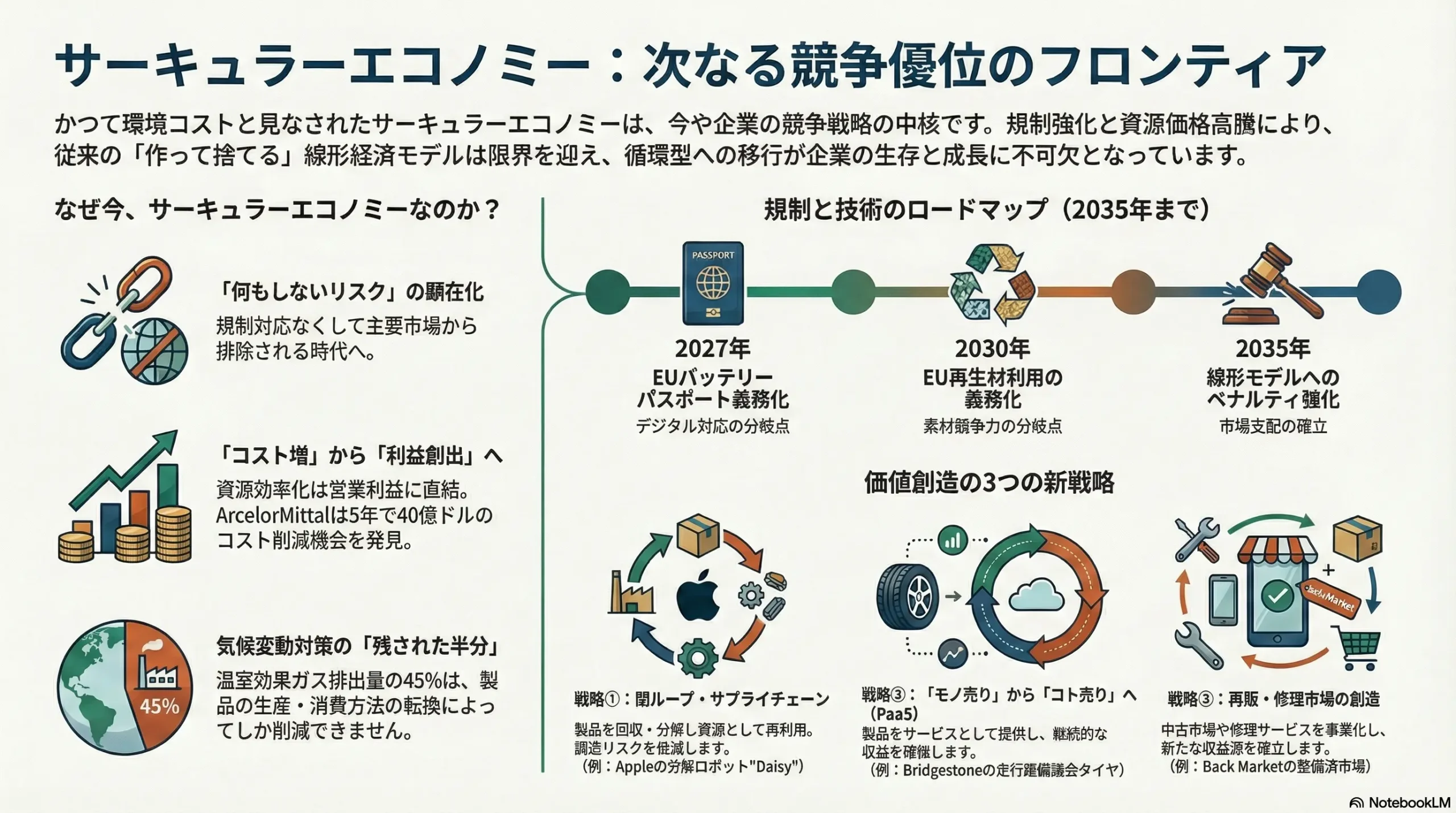

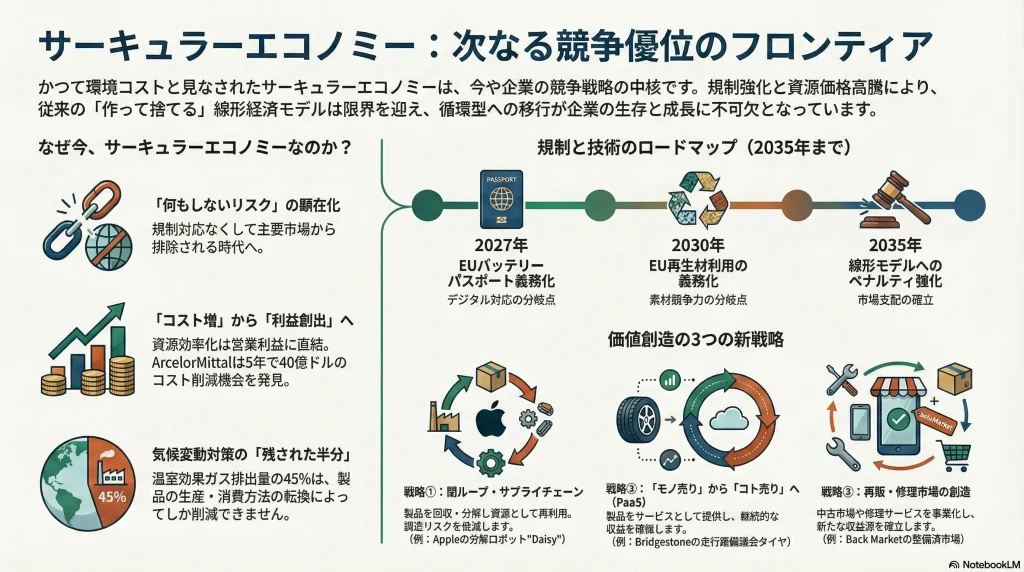

サーキュラーエコノミーへの移行は、もはや「環境活動」ではなく、資源価格高騰と規制強化の時代における「生存戦略」かつ「最強の成長戦略」です。

Action 1: Low Hanging Fruit(最初に着手すべきこと)

- 社内廃棄物の「資源化」監査: 廃棄物処理コストとして計上されているものを、売却可能な「有価物」として再定義する。

- 調達基準の改定: バージン材の使用に対し、社内炭素価格(ICP)を適用した仮想コストを上乗せし、再生材の採用を経済的に有利にするルールを導入する(DSMの事例参照)。

- パイロット製品の選定: 全商品ではなく、象徴的な1ラインを選び、設計から回収までのクローズドループを実証実験する(例:NIKEのISPA、Uniqloのダウンリサイクル)。

Action 2: Moonshot Goal(中長期的な変革目標)

- 循環型売上比率の設定: 2030年までに売上のXX%を循環型ビジネス(リサイクル製品、PaaS、修理、再販)から生み出すという対外目標(KPI)を設定する(Stellantisの20億ユーロ、Philipsの25%目標等)。

- デカップリングの達成: 「事業成長」と「資源消費」を切り離す。売上が伸びても、新規資源投入量は増えない(あるいは減る)ビジネスモデルを構築する。

Action 3: リスク評価(何もしないリスク)

- 市場アクセスの喪失: EUのDPP(デジタルプロダクトパスポート)やエコデザイン規則に対応できない場合、2027年以降、欧州市場での販売資格を失うリスクが現実化しています。

- 座礁資産化: 循環性を考慮せずに設計された製品や製造ラインは、将来的な廃棄規制や炭素税の強化により、負債(座礁資産)となる可能性が高い。

結論

目指すべきは、静脈産業(リサイクル)への参入ではなく、動脈(製造・販売)と静脈を統合した「価値循環のオーケストレーター」となることです。この転換に成功した企業が、2030年代のグローバル市場でリーダーシップを発揮できるでしょう。

End of Report

引用文献

- Apple expands global recycling programs, https://www.apple.com/newsroom/2019/04/apple-expands-global-recycling-programs/

- Top 10 Pros of Retread Tires vs. New | Bandag, https://commercial.bridgestone.com/en-us/resource-center/articles/retread/top-10-reasons-why-retreads-may-be-better-than-new-tires

- Impact Investment in JEPLAN, INC. – Contributing to a Sustainable Society through PET Chemical Recycling Technologies, https://www.dai-ichi-life.co.jp/english/news_release/2022/pdf/index_007.pdf

- Koninklijke DSM – Climate Change 2023, https://www.dsm.com/content/dam/dsm/corporate/en_US/documents/2023-climate-change-questionnaire.pdf

- The circular economy beneath your feet. An Interface white paper., https://www.interface.com/content/dam/interfaceinc/interface/sustainability/ams/white-papers/The%20Circular%20Economy%20Beneath%20Your%20Feet%20V2%207-24.pdf