少子化時代の生存戦略:デジタルとサステナビリティで再構築する子ども服・用品ビジネス

インフォグラフィック

スライド資料

子ども服・用品業界の研究と戦略

解説動画

第1章:エグゼクティブサマリー

本レポートの目的と調査範囲

本レポートは、深刻な少子化による国内市場の構造的縮小に加え、消費者の価値観の二極化、サステナビリティ意識の高まり、そしてデジタルコマースへの完全移行という複数の地殻変動に直面している国内「子ども服・子ども用品」業界において、持続可能な成長戦略を策定することを目的とする。調査対象は、ベビー・キッズアパレル、ベビーカー、チャイルドシート等の育児用品、玩具、おむつ等の衛生用品、及び関連サービス(リユース、サブスクリプション)を包括する。

最も重要な結論

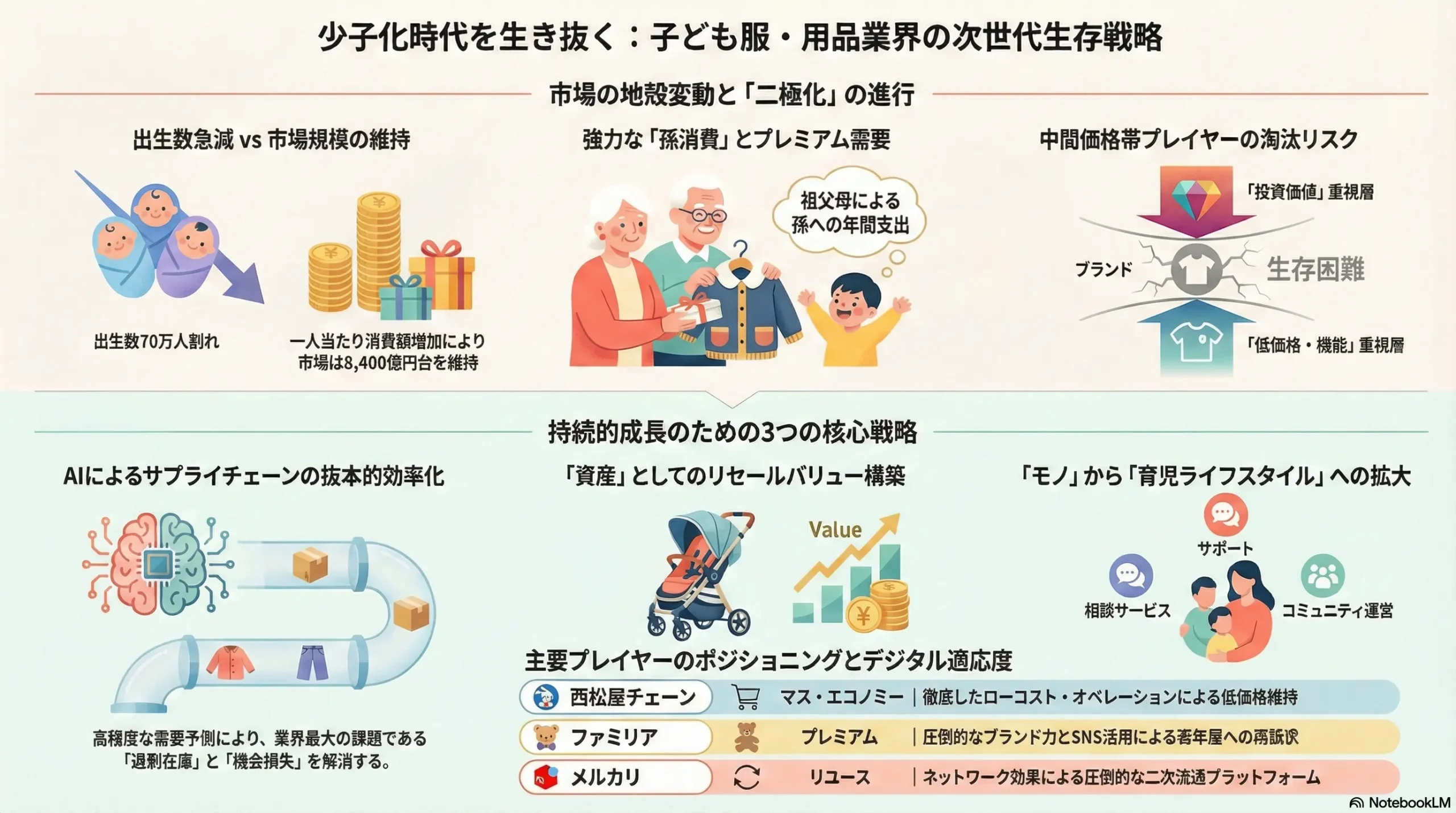

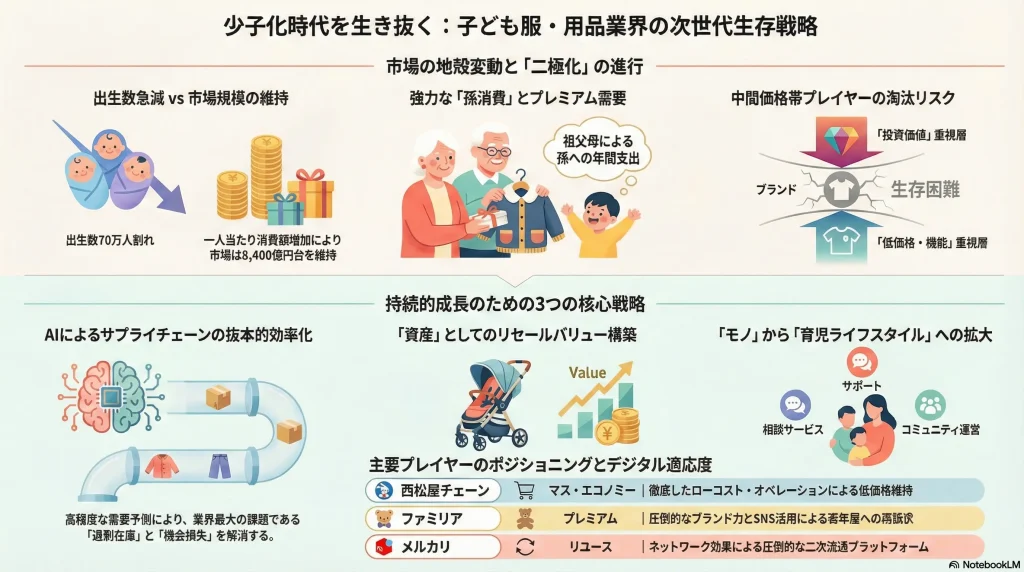

国内の子ども服・用品市場は、出生数の急減という構造的な逆風下にありながらも、一人当たり消費額の増加、特に祖父母による「孫消費」に支えられ、市場規模は8,000億円台で底堅く推移している 1。しかし、その内部構造は、「プレミアム・投資価値」を重視する層と、「低価格・機能性」を求めるマス層へと完全に二極化が進行している。この構造変化に適応できない中間価格帯のプレイヤーは淘汰されるリスクが極めて高い。

今後の業界における勝敗を分ける決定的な要因は、以下の3点に集約される。

- 二次流通(リユース)市場との共存を前提としたブランド価値構築: 新品購入時に再販価値(リセールバリュー)を考慮する消費行動が一般化しており、単なる「モノ」としての価値だけでなく、「資産」としての価値を提供できるかが問われる。

- SNSを中心とした顧客との直接的なエンゲージメント: 情報収集と購買決定の主戦場であるSNS、特にInstagramにおいて、顧客と直接的かつ継続的な関係を構築し、ブランドコミュニティを形成する能力が不可欠となる。

- AI活用によるサプライチェーンの抜本的効率化: 業界最大の課題である需要予測の難しさとそれに伴う在庫リスクを、AI技術を用いて解決し、収益構造を根本から変革する能力が競争優位の源泉となる。

主要な推奨事項

本分析から導き出される事業戦略上の主要な推奨事項は以下の通りである。

- 「投資価値」の可視化と訴求: 製品の耐久性や時代を超越したデザイン、ブランドストーリーを強調し、二次流通市場における価値が維持・向上される「資産」としての側面を訴求する。リセールバリューを前提とした購買行動に対応し、新品市場とリユース市場を連携させる戦略へ転換する 4。

- D2C/SNSコマースへの完全シフト: InstagramやTikTokを主戦場と定め、インフルエンサーマーケティングやライブコマースを通じて顧客と直接関係を構築する。単なる販売チャネルとしてではなく、ブランドの世界観を共有し、ファンを育成するコミュニティ形成の場として活用する 6。

- AIドリブン・サプライチェーンの構築: AIによる高精度な需要予測を導入し、過剰在庫と販売機会損失という業界の構造的課題を抜本的に解決する。これにより創出された利益を、商品開発や顧客体験向上へ再投資する好循環を確立する 8。

- 「コト消費」への事業領域拡大: モノの提供に留まらず、親子向けイベントの開催、専門家による育児相談、親同士のオンラインコミュニティ運営など、顧客の育児ライフスタイル全体を支援する「コト」を提供することでエンゲージメントを深化させ、LTV(Life Time Value:顧客生涯価値)を最大化する 11。

第2章:市場概観(Market Overview)

国内の子ども服・用品市場規模の推移と今後の予測

矢野経済研究所によると、国内のベビー・こども服小売市場は、コロナ禍前の2019年に9,141億円であったが、2020年には新型コロナウイルスの影響で7,872億円まで大幅に減少した 2。しかし、その後は回復基調にあり、2021年に8,118億円、2023年には8,385億円まで回復し、2024年は前年比0.2%増の8,405億円と微増が予測されている 1。

特筆すべきは、市場のターゲット人口そのものが急激に縮小している点との乖離である。厚生労働省の人口動態統計によれば、日本の出生数は9年連続で過去最少を更新し、2023年には72万7,277人、2024年には68万6,061人となり、70万人を割り込むなど、少子化は深刻化の一途を辿っている 14。

この「ターゲット人口の減少」と「市場規模の底堅さ」という二つの相反するトレンドの存在は、市場の質的な変化、すなわち「一人当たり消費額の増加」が進行していることを強く示唆している。この背景には、後述する祖父母による「孫消費」の拡大や、一人の子どもに対して高品質・高価格な商品を厳選して購入する傾向の強まりがある。市場は量的な縮小圧力を、単価上昇という質的な変化で補っている構造にある。

なお、子ども服単体でなく、関連ビジネス全体で見ると市場はさらに大きい。こども関連ビジネス市場全体(6分野34市場)の規模は2024年度で10兆9,059億円 17、ベビー関連ビジネス市場だけでも4兆円を超える巨大市場を形成しており 19、アパレル以外の育児用品やサービス分野には依然として大きな事業機会が存在する。

市場セグメンテーション分析

製品カテゴリー別

- アパレル: 市場の中核を成す。ベビー(0-2歳)、トドラー(2-4歳)、キッズ(4歳以上)に細分化され、それぞれで求められる機能性やデザインが異なる 3。

- 育児用品: ベビーカー 22、チャイルドシート 24、哺乳瓶など、安全性と機能性が最優先されるカテゴリー。

- 玩具・知育用品: 市場規模は2024年度に1兆992億円と過去最高を更新 26。特にカードゲームや、大人もターゲットとする「キダルト」向けホビー商材が市場を牽引している 27。

- 衛生用品: 紙おむつ市場は約1,441億円規模 29。ユニ・チャーム、花王、P&G、大王製紙の大手4社による寡占市場となっている 29。

販売チャネル別

- 専門店: 西松屋、しまむら(バースデイ)、アカチャンホンポが主要プレイヤー。低価格と豊富な品揃えでマス市場のシェアを握る。

- 百貨店: ファミリア、ミキハウスなどのプレミアムブランドが中心。ギフト需要や「孫消費」の主要な受け皿となっている。

- GMS(総合スーパー): 専門店との競合で苦戦が続くが、PB(プライベートブランド)開発などで差別化を図っている 21。

- アパレルSPA: ユニクロ、H&M、ZARAなど。圧倒的な商品開発力とコストパフォーマンスで、全価格帯の市場に影響を与えている。

- EC: 物販系分野全体のEC化率が9.78% 32 であるのに対し、アパレル分野のEC化率は2023年に22.88%に達するなど、オンラインシフトが著しい 33。総合ECモールに加え、D2Cブランドの自社サイトも急増している。

- リユース市場: メルカリがプラットフォーマーとして圧倒的な存在感を示す。メルカリのベビー・キッズカテゴリーは、アパレル関連全体の約3%を占める 35。

価格帯別

- プレミアム: ファミリア、ミキハウス、海外ハイブランドなど。品質、ブランドストーリー、ギフトとしての価値を重視する層(特に祖父母)がターゲット。

- ミドル: 百貨店やセレクトショップで展開される一般的なアパレルブランド。二極化の進行により、最も厳しい競争環境に置かれている。

- マス/エコノミー: 西松屋、バースデイ、ユニクロなど。価格、機能性、耐久性を重視する層がターゲット。日常使いの衣料品が中心。

主要な市場成長ドライバーと阻害要因

- 成長ドライバー:

- 孫消費: シニア女性の孫への年間平均支出額は約18万円に達し、増加傾向にある 36。これは市場を下支えする最大の要因である。

- SNS経由の需要喚起: Instagramを中心としたSNSが新たなトレンドを生み出し、消費者の購買意欲を刺激している。

- 安全性・機能性への追求: 子ども一人ひとりへの関心の高まりから、より安全で高機能な製品への投資が拡大している。

- インバウンド需要の回復: 円安を背景に、高品質な日本製の子ども服・用品を求める訪日外国人観光客の需要が回復している 2。

- 阻害要因:

- 少子化: 市場のパイそのものが縮小するという、最も根源的かつ不可逆的な阻害要因である 14。

- 可処分所得の伸び悩み: 物価上昇が実質賃金を圧迫し、特にマス市場における消費者の価格感度はよりシビアになっている 3。

- リユース市場への流出: 新品を購入せず、リユース品で済ませる消費者が増加することで、一次流通市場の需要が減少する可能性がある。

業界の主要KPIベンチマーク分析

業界の主要プレイヤーの財務状況と事業運営の効率性を比較すると、各社の戦略的ポジショニングの違いが明確になる。売上高成長率は市場における勢い、営業利益率はビジネスモデルの収益性、EC化率はデジタル化への適応度を示す重要な指標である。

| 企業名 | 事業セグメント | 直近年度売上高 (前期比) | 営業利益率 | EC化率 | 典拠 |

|---|---|---|---|---|---|

| 西松屋チェーン | マス市場専門店 | 1,695億円 (2023/2期) | 6.4% | 非公表 | 38 |

| しまむら (バースデイ事業) | マス市場専門店 | 727億円 (2024/2期, +0.5%) | (事業別非公表) | (事業別非公表) | 40 |

| 赤ちゃん本舗 | マス市場専門店 | 830億円 (2025/2期, +0.1%) | 2.5% | 非公表 | 41 |

| ファミリア | プレミアム市場 | 124億円 (2025/1期) | (非上場) | 非公表 | 42 |

| ミキハウス (三起商行) | プレミアム市場 | 182億円 (2025/2期) | (非上場) | 非公表 | 44 |

| ファーストリテイリング | グローバルSPA | 3兆1,038億円 (2025/8期, +12.2%) | 16.1% | 約15% (国内) | 46 |

| ピジョン | 育児用品 | 1,097億円 (2025/12期予想) | 11.8% | 非公表 | 48 |

| バンダイナムコHD | 玩具 | 1兆円超 (2025/3期) | 5.2% (トイホビー事業) | 非公表 | 50 |

| タカラトミー | 玩具 | 2,075億円 (2025/3期) | 8.2% | 非公表 | 52 |

第3章:外部環境分析(PESTLE Analysis)

政治(Politics)

こども家庭庁の創設とそれに伴う政策強化は、業界にとって重要な追い風となる。2024年10月から所得制限が撤廃され、支給期間が高校生年代まで延長される「児童手当の抜本的拡充」は、子育て世帯の可処分所得を直接的に増加させ、関連消費を刺激する可能性がある 53。また、親の就労状況に関わらず子どもを預けられる「こども誰でも通園制度」の創設は、子どもの外出機会を増やし、お出かけ用の衣料品や関連用品の需要を喚起する可能性がある 53。さらに、祖父母から孫への「結婚・子育て資金の一括贈与に係る贈与税の非課税措置」は、「孫消費」を制度面から後押しするものであり、高価格帯市場にとってプラス要因となる 55。

経済(Economy)

マクロ経済環境は、市場の二極化を加速させる要因となっている。実質賃金の伸び悩みと、原材料費・輸送費高騰に起因する物価上昇は、消費者の節約志向を強固なものにしている 1。これにより、価格訴求力の高いマス市場のプレイヤー(西松屋、バースデイなど)への支持が安定している 3。一方で、少子化と裏腹の関係にあるのが「孫消費」の経済的インパクトである。ハルメクホールディングスの調査によれば、シニア女性が孫に使う年間平均金額は約18万円に達し、2023年からの2年間で3.7万円も増加している 36。この旺盛な消費意欲が、百貨店などで展開されるプレミアムブランド市場を強力に下支えしている。また、全世帯の7割を超える共働き世帯の増加 56 は、時間に追われる親たちのEC利用を促進し 58、時短や簡便化を志向する商品・サービスへの需要を高めている 19。

社会(Society)

社会構造と価値観の変化が、消費行動を根底から変えている。第一に、少子化の進行と第一子出産年齢の上昇(平均31.0歳) 15 は、親の経済的・精神的成熟度を高め、より慎重で質の高いものを求める購買行動につながっている。第二に、情報収集とコミュニケーションの中心が完全にデジタル、特にSNS(Instagram)へと移行した 60。ママインフルエンサーの投稿や、同じ境遇の親同士のコミュニティ内での情報交換が、購買意思決定に絶大な影響力を持つ 62。第三に、サステナビリティ意識の高まりとフリマアプリの普及により、「お下がり」やリユースへの心理的抵抗感が大幅に低下した。これは、新品購入時に「リセールバリュー(再販価値)」を考慮するという新たな価値基準を生み出している。最後に、早期教育への関心の高まりから、玩具においても単なる娯楽としてではなく、子どもの発達を促す「知育」という付加価値が強く求められている 63。

技術(Technology)

テクノロジーの進化は、業界のビジネスモデルと顧客体験を再定義している。ECプラットフォーム(Shopifyなど)やSNSのショッピング機能の進化は、D2C(Direct to Consumer)ブランドの参入障壁を劇的に引き下げ、多様なプレイヤーの出現を促している 65。AI(人工知能)技術は、顧客一人ひとりの購買履歴や成長段階に合わせたパーソナライズされた商品レコメンデーションを可能にし、顧客体験を向上させる 67。素材技術の分野では、オーガニックコットンやリサイクルポリエステルといったサステナブル素材の開発が進み、環境配慮をブランドの付加価値として訴求することが可能になっている。これらの技術革新は、特に第7章で詳述する通り、業界の未来を左右する重要な要素である。

法規制(Legal)

製品の安全性は、子を持つ親にとって最も重要な関心事の一つであり、法規制は企業の信頼性を担保する上で不可欠である。ベビーカーやチャイルドシート、玩具などには、JIS(日本産業規格)や、製品安全協会が定めるSGマーク 69、日本玩具協会が定めるSTマーク 69 など、厳格な安全基準が設けられている。これらの基準を遵守し、認証を取得することは、企業の信頼性の証左となる。また、マーケティング活動においては、景品表示法の遵守が求められる。特に、インフルエンサーマーケティングが主流となる中、2023年10月から施行されたステルスマーケティング規制への対応は、企業のコンプライアンス上、極めて重要である。

環境(Environment)

環境配慮、すなわちサステナビリティへの要請は、もはや企業の任意選択ではなく、ブランド価値を左右する必須要件となっている。消費者、特にミレニアル世代以降の親は、企業の環境に対する姿勢を厳しく評価する傾向にある。具体的には、オーガニックコットンやリサイクル素材といった環境配慮型素材の使用、製品ライフサイクル全体での環境負荷低減、過剰包装の廃止などが求められる。さらに、リユース市場の拡大は、製品が一度の使用で廃棄されるのではなく、長く使われること(製品寿命の長期化)を前提とした設計やビジネスモデルへの転換を促している。

第4章:業界構造と競争環境の分析

Five Forces分析

マイケル・ポーターのFive Forcesフレームワークを用いて業界の収益構造と競争環境を分析する。

- 新規参入の脅威:中〜高

ECプラットフォームとSNSの普及により、D2Cブランドの立ち上げコストは劇的に低下した。これにより、個人のインフルエンサーが自身のブランドを立ち上げるなど、小資本での新規参入が相次いでいる 65。また、ユニクロやワークマンといった、圧倒的なサプライチェーンとブランド力を持つ異業種の大手SPAが子ども服領域へ本格参入した場合、既存の業界秩序を覆すほどのインパクトを持つ。したがって、製造や流通における規模の経済性だけでは、もはや持続的な参入障壁とはなり得ない。ブランドの世界観や顧客との強いエンゲージメントといった無形資産の構築が、競争優位を維持するための鍵となる。 - 代替品の脅威:高

最大の代替品は、メルカリを筆頭とする二次流通市場で取引される「リユース品」である。特に着用期間が極めて短いベビー服や、高価な育児用品において、リユース品は新品の完全な代替品として消費者に認知されている 35。さらに、「所有から利用へ」という消費トレンドの変化を背景に、おもちゃや高価格帯の衣料品を対象としたサブスクリプション・レンタルサービスも新たな代替品として台頭している 74。これらの脅威は、従来の「作って売る」という一次流通のビジネスモデルそのものを揺るがしており、リユースやレンタルとの共存を前提とした新たな戦略構築が不可避となっている。 - 買い手の交渉力:極めて高い

買い手である親や祖父母は、極めて強い交渉力を持つ。SNSや口コミサイトを通じて、価格、品質、安全性に関する情報を瞬時に、かつ網羅的に入手・比較することが可能である。少子化により一人ひとりの子どもに注がれる関心と投資額が増大しているため、製品選択の基準は非常に厳しく、要求水準も高い。このため、単なる価格競争力だけでは買い手の支持を得ることは困難である。製品の安全性の担保はもちろんのこと、ブランドストーリーへの共感や、購入後の体験価値(例えば、ブランドが主催するコミュニティへの参加など)の提供が、買い手の選択において重要な要素となる。 - 売り手の交渉力:中

サプライヤー側の交渉力も無視できない。綿花などの天然素材や機能性素材のメーカー、そして生産の大部分を担う東南アジアの製造委託工場は、世界的な原材料費や人件費の高騰を背景に、価格交渉力を強めている 1。また、玩具や子ども服において絶大な人気を誇るキャラクターのライセンサー(版元)は、ライセンス料に関して非常に強い交渉力を持つ。したがって、企業にとっては、安定した品質とコストでの調達を可能にする、強固で長期的なサプライヤーとのパートナーシップ構築が重要となる。 - 業界内の競争:激甚

業界内の競争は極めて激しい。マス市場では、西松屋、バースデイ、アカチャンホンポといった専門店チェーンが、低価格と多店舗展開を武器に熾烈なシェア争いを繰り広げている。プレミアム市場では、ファミリアやミキハウスといった老舗ブランドが、「孫消費」やギフト需要という盤石な基盤の上で独自のポジションを確立している。そして、これらの市場構造全体に影響を及ぼしているのが、ユニクロに代表されるグローバルSPAである。その圧倒的な品質とコストパフォーマンスは、あらゆる価格帯の競合にとって脅威となっている。このような環境下では、ターゲット顧客を絞り込み、独自の価値を提供する明確なポジショニング戦略がなければ、生き残ることは困難である。

サプライチェーン分析

子ども服・用品業界のサプライチェーンは、一般的に「素材調達 → 企画・デザイン → 製造(主にアジア) → 輸入・物流 → 販売(卸・小売)」という流れで構成される。このチェーンにおける最大の課題は、子どもの急速な成長(サイズアウト)と季節性の高さに起因する「需要予測の極めて高い難易度」である 76。

この業界の収益性を左右する最大の要因は「在庫管理」にあると言っても過言ではない。子ども服はサイズ展開が非常に多く、かつ商品のライフサイクルが極めて短い。これによりSKU(Stock Keeping Unit)数が膨大になり、正確な需要予測は困難を極める 76。予測が上振れすれば、シーズン終わりには大量の売れ残り(過剰在庫)が発生し、大幅な値引き販売や最終的な廃棄処分につながり、利益率を著しく圧迫する 77。逆に予測が下振れすれば、人気商品が欠品し、大きな販売機会損失を招く。サプライチェーン全体に内在するこの構造的非効率性が、企業の収益性を蝕む根本原因となっている。この課題をテクノロジー、特にAIを用いていかに解決するかが、今後の競争力を決定づける。

バリューチェーン分析

業界における価値の源泉は、企業のポジショニングによって異なる。

- 安全性・信頼性の担保: SGマークやSTマークの取得、高品質な素材の使用など、製品の安全性を保証すること自体が価値となる。特にピジョンやコンビなどの育児用品メーカーにとって中核的な価値である。

- デザイン・ブランドの世界観: ファミリアやミキハウスのように、長年培われたブランドイメージや独自のデザインが、顧客の愛着やギフトとしての価値を生み出す。SNS時代においては「写真映え」も重要な要素となる。

- 機能性: 着脱のしやすさ、動きやすさ、洗濯への耐久性といった実用的な機能は、特に日常使いの衣料品において重要な価値となる。

- 価格競争力: 西松屋のように、徹底したローコスト・オペレーションによって実現される低価格は、マス市場における最大の価値の源泉である。

- キャラクターライセンス: バンダイやタカラトミーのように、子どもたちに絶大な人気を誇るキャラクターのIP(知的財産)を活用すること自体が、強力な価値を生み出す。

第5章:顧客需要の特性分析(Customer Demands)

購買決定者セグメント分析

子ども服・用品の購買意思決定は、主に「親」と「祖父母」によって行われるが、その動機と行動特性は大きく異なる。

- 親(特に母親):

子どものライフステージによって重視する点が変化する。第一子の場合、情報収集に極めて熱心で、安全性や専門家の評価を最優先する傾向が強い。価格が高くても、信頼できるブランドの製品を選ぶことが多い。一方、第二子以降になると、育児経験から実用性を重視するようになり、機能性やコストパフォーマンスが重要な選択基準となる。「お下がり」やリユース品も積極的に活用し、より合理的で計画的な消費を行う。

情報収集のハブとなっているのは、圧倒的にInstagramである。「#ベビー服」「#出産準備」といったハッシュタグでの検索や、フォローしているママインフルエンサー、あるいは一般ユーザーのリアルな投稿が、購買に直接的な影響を与えている 60。 - 祖父母:

「孫消費」の主役であり、市場におけるプレミアムセグメントを支える重要な存在である。彼らの消費は、日常的な消耗品の購入よりも、誕生日や節句などの特別な機会におけるギフトや、お出かけ用の高品質な衣料品といった「ハレの日」の消費が中心となる。そのため、価格に対する感度は比較的低く、品質の高さ、ブランドの信頼性や格式を重視する傾向が顕著である。この結果、ファミリアやミキハウスといった、長年の歴史と信頼を持つ高級子ども服ブランドが主な選択肢となる 78。

したがって、マーケティング戦略においては、「親向け」と「祖父母向け」で、訴求すべき価値(機能性 vs. 格式)、展開すべきチャネル(EC/SNS vs. 百貨店)、そして設定すべき価格帯を明確に区別する必要がある。

子どもの年齢別セグメント分析

子どもの成長段階に応じて、購買決定要因(KBF)はダイナミックに変化する。

- ベビー(0-2歳): 購買の意思決定は100%親が行う。安全性(オーガニック素材など)、機能性(着脱のしやすさ、おむつ替えのしやすさ)、肌触りの良さが最重要KBFとなる。

- トドラー(2-4歳): 子ども自身の好み、特にアニメや絵本のキャラクターへの関心が芽生え、購買決定に影響を与え始める。親は、子どもの好みを尊重しつつ、動きやすさや洗濯のしやすさといった実用性を重視する。

- キッズ(4歳以上): 子どもの自己主張が明確になり、デザインやブランドへのこだわりが強くなる。友人関係や流行にも敏感になり、ファッション性が重要なKBFとして浮上する。

購買決定要因(KBF: Key Buying Factor)の分析

従来のKBFである「価格」「デザイン」「安全性」「機能性」に加え、近年、新たなKBFとして「サステナビリティ(リセールバリュー含む)」が急速に重要性を増している。

この背景には、フリマアプリの普及による消費行動の変容がある。株式会社メルカリが実施した調査では、フリマアプリで売却することを前提にすると、消費者が新品を購入する際に支払える上限金額が上昇するという結果が出ている 4。例えば、フリマアプリでの売却比率が10%上昇すると、新品ジーンズに支払える上限金額が約2,000円上昇するとのデータもある 5。

これは、消費者が商品の購入時に「購入価格 − 予想売却価格 = 実質的な所有コスト」という計算を無意識に行っていることを示唆している。つまり、商品は消費されるだけの「モノ」ではなく、価値が残存する「資産」として捉えられている。この行動は、経済合理性(出費を抑えたい)、より高品質なものを手に入れたいという欲求、そしてサステナビリティ(使い終わったものを次に繋げたい)という現代的な価値観が融合した結果生まれている。

したがって、企業にとって、単に製品の販売価格を提示するだけでなく、その製品が持つ「リセールバリュー」という資産価値を顧客に訴求することが、新たなマーケティング手法となりうる。特に、耐久性が高く、ブランド価値が時間と共に低下しにくいプレミアムブランドにとっては、価格の高さを正当化し、購買を後押しする極めて強力な訴求ポイントとなる。

購買行動と情報収集

現代の親にとって、SNS、特にInstagramは情報収集の起点であり、購買行動の終点でもある。インフルエンサーや友人の投稿で商品を知り、タグ付けされたアカウントからECサイトへ直接遷移して購入し、商品到着後は自身も「#購入品」としてSNSに投稿する、という一連のサイクルが完全に定着している。

また、オンラインとオフラインをシームレスに行き来する「オムニチャネル」行動が一般化している。例えば、店舗で実物の色味やサイズ感を確認してから、ポイント還元率の高いタイミングを狙ってECサイトで購入する「ショールーミング」。あるいは、その逆でECサイトで見つけた商品を、最寄りの店舗で試着・受け取りを行う「ウェブルーミング」など、消費者は自身の都合に合わせてチャネルを自在に使い分けている。

第6章:業界の内部環境分析(Internal Environment)

VRIO分析

企業の持続的な競争優位の源泉となる経営資源(リソース)やケイパビリティを、VRIOフレームワーク(Value: 経済的価値、Rarity: 希少性、Imitability: 模倣困難性、Organization: 組織)を用いて分析する。

- 西松屋チェーン

- 経営資源/ケイパビリティ: 徹底されたローコスト・オペレーション。具体的には、少数精鋭(原則2名)での店舗運営、商品のハンガー陳列による「服を畳む」作業の撲滅、店内BGMや過剰な声かけの廃止による作業の標準化と集中、全店舗でのレイアウト統一などが挙げられる 81。また、郊外を中心とした広範な店舗網も重要な資源である。

- VRIO評価: このオペレーション・エクセレンスは、顧客に低価格という価値(V)を提供し、長年の試行錯誤で築き上げられた希少(R)なノウハウであり、その全体システムを他社が模倣(I)することは極めて困難である。そして、この仕組みを全社的に実行する組織(O)が整備されている。したがって、これは持続的競争優位の源泉である。

- ファミリア

- 経営資源/ケイパビリティ: 1950年の創業以来、70年以上にわたって一貫して育んできた「品質へのこだわり」と「上品な世界観」という圧倒的なブランド力。特に、出産祝いなどのギフト需要における第一想起ブランドとしての地位や、「お受験」といった特定のフォーマルシーンでの絶大な信頼性は、他ブランドにはない強力な無形資産である 79。

- VRIO評価: このブランド力は、顧客に安心感と社会的ステータスという価値(V)を提供し、長い年月をかけて築かれた希少(R)なものであり、資本投下だけでは決して模倣(I)できない。ブランド価値を維持・向上させるための商品企画から販売まで一貫した組織(O)体制も整っている。これもまた持続的競争優位である。

- ユニクロ(ファーストリテイリング)

- 経営資源/ケイパビリティ: SPA(製造小売)モデルをグローバル規模で最適化した、世界最高水準のサプライチェーンマネジメント(SCM)。ヒートテックに代表される革新的な素材開発力と、それを支える技術パートナーとの強固な関係。そして、国内外に広がる圧倒的な店舗網とブランド認知度 84。

- VRIO評価: これらの資源は、高品質・高機能な製品を低価格で提供するという価値(V)を生み出し、その規模と統合レベルにおいて希少(R)であり、巨額の投資と長年の経験が必要なため模倣(I)は極めて困難である。これらをグローバルで実行する高度な組織(O)能力も兼ね備えており、持続的競争優位を確立している。

- メルカリ

- 経営資源/ケイパビリティ: CtoC(個人間取引)リユース市場における圧倒的なユーザー数と出品数。これにより、「メルカリなら何でも見つかる、何でも売れる」という強力なネットワーク効果が働いている 86。

- VRIO評価: このプラットフォームは、売り手と買い手に取引の場という価値(V)を提供し、そのユーザー基盤の規模は他を寄せ付けない希少性(R)を持つ。後発のプラットフォームが同規模のネットワークを構築するのは、先行者利得の壁により極めて模倣困難(I)である。プラットフォームを安定的に運営し、改善し続ける組織(O)も存在する。これも持続的競争優位の典型例である。

人材動向

業界では、従来求められてきたデザイナー、パタンナー、MD(マーチャンダイザー)といった専門職に加え、ビジネスモデルのデジタルシフトに伴い、新たな人材への需要が急増している。特に、ECサイトの運営責任者、SNSを活用したデジタルマーケター、そして需要予測や顧客分析を担うデータサイエンティストといったデジタル人材の獲得競争が激化している。これらの職種は、IT業界やコンサルティング業界など、他業界との人材獲得競争に直面しており、アパレル・小売業界の伝統的な賃金水準では優秀な人材の確保が困難になりつつある。

労働生産性

労働生産性の向上は、特に低価格帯で競争する企業にとって死活問題である。

- 店舗運営: 西松屋が示すように、作業の標準化・簡素化によるローコスト・オペレーションの徹底が鍵となる。また、セルフレジの導入は、レジ業務の省人化と顧客の待ち時間短縮に貢献し、生産性向上に直結する。

- ECバックヤード: EC事業の拡大に伴い、物流倉庫の効率性が事業全体の生産性を左右する。注文処理からピッキング、梱包、発送に至るプロセスの自動化・効率化は、スケールメリットを享受し、コスト競争力を維持するための必須条件である。

第7章:AIの影響とインパクト(特別章)

AI、特に生成AIの進化は、子ども服・用品業界のバリューチェーン全体に破壊的な変化をもたらし、競争のルールを根底から覆すポテンシャルを秘めている。

企画・デザイン

- デザインプロセスの革命: 従来、デザイナーの感性と経験に大きく依存していたデザインプロセスは、生成AIの登場により劇的に変化する。デザイナーが「4歳の女の子向けの、夏に着る公園遊び用のワンピース、北欧風のテキスタイルで」といった具体的なコンセプトをテキストで入力するだけで、AIは無数のデザイン案や柄のバリエーションをわずか数秒で視覚的に提案する 87。これにより、デザイン創出のリードタイムが大幅に短縮されるだけでなく、人間の創造力がAIとの対話によって刺激され、これまでになかった斬新なアイデアが生まれる可能性が広がる。

- データドリブンな商品企画: AIは、世界中のSNSの投稿画像、ファッションメディア、ECサイトの閲覧データなどをリアルタイムで分析し、次に流行する色、素材、シルエット、キャラクターといったトレンドの兆候を高い精度で予測する 9。これにより、属人的な勘に頼っていた商品企画を、客観的なデータに基づいた科学的なアプローチへと変革し、ヒット商品の確率を飛躍的に向上させることが可能となる。

製造・サプライチェーン

- 超高精度な需要予測と在庫最適化: AIは、過去の販売実績データに加えて、天候予報、地域のイベント情報、SNS上での特定のキーワードの盛り上がりといった、これまで活用しきれなかった膨大な外部要因を統合的に分析し、SKU(最小管理単位)レベルでの極めて高精度な需要予測を実現する 8。この予測に基づき、AIは最適な発注量を自動的に算出し、発注プロセスを自動化する。これにより、業界最大の経営課題である「過剰在庫による廃棄ロス」と「欠品による機会損失」を大幅に削減し、企業のキャッシュフローと利益率を劇的に改善する 90。

- アパレル業界における「ジャストインタイム」の実現: AIによるサプライチェーンの最適化は、単なるコスト削減に留まらず、ビジネスモデルそのものを変革する。従来のアパレル業界では、数ヶ月前の不確かな需要予測に基づいて大量生産を行う「見込み生産」が主流であり、在庫リスクは不可避であった 76。しかし、AIによる高精度な短期需要予測が可能になることで、トヨタ生産方式で知られる「ジャストインタイム(JIT)生産」、すなわち「必要なものを、必要な時に、必要な量だけ作る」モデルの実現可能性が高まる 91。具体的には、シーズン初期は小ロットで多様な商品を投入し、AIが販売動向をリアルタイムで分析して売れ筋を特定。その情報に基づき、売れ筋商品のみを迅速に追加生産するといった、市場の反応に俊敏に対応する生産体制が構築可能となる。これは、在庫リスクを最小化すると同時に、環境負荷を大幅に低減する、まさに持続可能なビジネスモデルである。このAIドリブンSCMを構築できた企業とそうでない企業の間には、今後、決定的な競争力格差が生まれるだろう。

マーケティング・販売

- 究極のパーソナライゼーション: AIは、顧客の子どもの年齢、性別、過去の購買履歴、ECサイト上での閲覧行動などを分析し、一人ひとりに最適化された商品をレコメンドする。さらに、子どもの成長曲線を学習し、「お子様の成長を考えると、そろそろ次のサイズのTシャツはいかがですか?」といった、絶妙なタイミングでのプッシュ通知やメールマガジン配信を自動で行うことも可能になる 67。

- EC体験の革新(バーチャル試着): スマートフォンのカメラを通して子どもを映すと、AR(拡張現実)とAI技術によって、画面上でバーチャルに服を試着できる機能が普及する。これにより、ECにおける最大の課題であった「サイズが合うか分からない」という不安を解消し、コンバージョン率の向上と返品率の低下に大きく貢献する 87。

- 顧客対応の自動化と高度化: AIチャットボットが、24時間365日、顧客からの在庫確認、サイズ相談、配送状況の問い合わせといった定型的な質問に即座に、かつ自然な対話で応答する。これにより、顧客満足度を向上させると同時に、カスタマーサポートの人件費を大幅に削減することが可能となる 90。

新たなビジネスモデル

- AI活用によるマスカスタマイゼーション: 生成AIは、在庫ゼロで無限のデザインを提供するビジネスモデルを可能にする。例えば、顧客がECサイト上で「恐竜」「宇宙」「お姫様」といった好きなテーマと色を選択すると、生成AIがその場で世界に一つだけのユニークな柄をデザインする。そのデザインデータをオンデマンド印刷機に送り、Tシャツやバッグにプリントして顧客に届ける。これにより、企業は在庫リスクを一切負うことなく、顧客一人ひとりの好みに完璧に応える究極のパーソナライズ商品を提供できるようになる。

第8章:主要トレンドと未来予測

サステナビリティの主流化

サステナビリティは、もはや一部の意識の高い消費者のための付加価値ではなく、すべての企業が取り組むべき経営の前提条件となる。リユース市場は今後も拡大を続け、一次流通(新品市場)のビジネスモデルに恒久的な影響を与え続けるだろう。これに対応するため、企業は自社製品のリペアサービスの提供、サブスクリプション・レンタル事業への参入、そしてオーガニックコットンやリサイクル素材といった環境配慮型素材の標準化といった取り組みを加速させる必要がある。製品が「一度売って終わり」ではなく、修理や再利用を通じて長く使われ続ける循環型経済への移行が求められる。

D2CとSNSコマースの深化

大手企業も含め、自社のECサイトを強化し、顧客データを直接収集・活用してLTVを最大化するD2C(Direct to Consumer)モデルへのシフトが加速する。同時に、個人のインフルエンサーが商品企画からSNSでのプロモーション、販売までを一貫して手掛けるP2C(Person to Consumer)ブランドがさらに台頭し、既存のブランドヒエラルキーを脅かす存在となる 73。消費者は、企業が発信する一方的なメッセージよりも、信頼する個人が発信するリアルな情報に基づいて購買を決定する傾向がより一層強まるだろう。

オムニチャネルの完成

オンライン(ECサイト、SNS)とオフライン(実店舗)の境界線は完全に消失し、顧客は両者を自由に行き来しながら購買体験を組み立てるようになる。この中で、実店舗の役割は、単に商品を陳列し販売する場所から、ブランドの世界観を五感で体験し、スタッフや他の顧客と交流する「コミュニティハブ」へと進化する。店舗のショールーム化が進み、試着やサイズ確認、親子向けイベントへの参加といった「体験価値」の提供が、店舗の存在意義そのものとなる。

グローバル市場への活路

国内市場が構造的な縮小を続ける中、企業の持続的な成長のためには、海外市場、特に経済成長が著しいアジア市場(中国、東南アジア)への展開が不可欠となる。高品質な日本製という信頼性を背景にしたベビー用品や、日本の「カワイイ」文化を体現したアパレル製品は、現地の富裕層・中間層に対して高い競争力を持つ可能性がある。ただし、各国の文化や商習慣、法規制に合わせたローカライズ戦略が成功の鍵を握る。

「コト消費」との融合

少子化と教育熱の高まりを背景に、親は子どもに対して単なる「モノ」を与えるだけでなく、その成長や学びに繋がる「体験(コト)」を強く求めるようになっている。この変化は、子ども服・用品ビジネスに新たな価値創造の機会をもたらす。

このトレンドを巧みに捉えているのが、知育玩具のサブスクリプションサービスである「トイサブ!」だ 75。このサービスは、単に玩具という「モノ」を貸し出すだけでなく、教育の専門家が子どもの発達段階に合わせて最適な玩具を選定するという「教育的サービス(コト)」をセットで提供することで、顧客から高い支持を得ている。これは、親が「どの玩具を選べば良いか分からない」という悩みを解決し、子どもの成長に貢献するという明確な価値を提供しているからに他ならない。

アパレルブランドにおいても、親子で参加できるワークショップやファッションイベントを開催することで、顧客エンゲージメントを高める動きが活発化している 95。これらの取り組みは、商品の購入を通じて、子育てに関する知識を得たり、他の親と交流したり、子どもとの大切な思い出を作ったりといった、モノの所有だけでは得られない付加価値を顧客に提供する。

今後、ビジネスモデルは「モノの販売」という単一の収益源から、「育児体験の提供」へと拡張していく必要がある。例えば、ベビー用品メーカーが専門家による育児相談会や親同士のオンラインコミュニティを運営する 12、アパレルブランドが自社の服を使った親子撮影会を開催するなど、「モノ+コト」を統合したサービス提供が、顧客ロイヤルティを高め、熾烈な価格競争から脱却するための極めて有効な戦略となるだろう。

第9章:主要プレイヤーの戦略分析

業界の競争地図を理解するため、主要プレイヤーをカテゴリー別に分類し、その戦略、強み・弱み、およびメガトレンドへの対応状況を比較分析する。

| プレイヤー名 | カテゴリー | 戦略/ポジショニング | 強み(VRIOに基づく) | 弱み | デジタル/サステナビリティへの取り組み |

|---|---|---|---|---|---|

| 西松屋チェーン | マス市場専門店 | 徹底したローコスト運営によるEDLP(Everyday Low Price)戦略。郊外ロードサイド中心の出店。 | ・持続的競争優位:長年かけて磨き上げた標準化・効率化された店舗オペレーション 81。 | ・EC化の遅れ。 ・ブランドイメージの希薄さ。 | ・デジタル化は途上。サステナビリティより価格・機能性を優先。 |

| しまむら (バースデイ) | マス市場専門店 | トレンドを素早く反映した商品開発と多品種少量生産。しまむらグループの調達力を活用。 | ・高い商品回転率とトレンドキャッチ力。 ・グループ全体の強力なサプライチェーン。 | ・西松屋ほどの徹底した低価格訴求ではない。 | ・インフルエンサーとのコラボ商品を展開 98。PB商品の拡大に注力 40。 |

| 赤ちゃん本舗 | マス市場専門店 | マタニティからベビー用品までを網羅するワンストップショッピングを提供。専門性と品揃えの豊富さ。 | ・セブン&アイグループのネットワークと信頼性。 ・マタニティ層からの高い認知度。 | ・近年、売上・利益ともに伸び悩み、競争力が低下気味 41。 | ・オンラインコミュニティを開設し、顧客とのエンゲージメント強化を図る 12。 |

| ファミリア | プレミアム市場 | 高品質・高価格帯。ギフト需要と「お受験」などのフォーマル需要が事業基盤。伝統と格式を重視。 | ・持続的競争優位:70年以上の歴史で培われた圧倒的なブランド力と顧客ロイヤルティ 80。 | ・顧客層の高齢化と新規顧客獲得の難しさ(近年は改善傾向)。 | ・SNS活用と大人向け雑貨展開で若年層へアプローチしV字回復 99。残反を活用したサステナブル商品も展開 96。 |

| ミキハウス | プレミアム市場 | 「MADE IN JAPAN」にこだわった最高品質の追求。富裕層およびインバウンド需要がターゲット。 | ・品質への絶対的な信頼。 ・海外、特にアジアでの高いブランド認知度。 | ・国内マス市場への浸透力は限定的。 | ・富裕層向け超高級ライン「ゴールドレーベル」を展開 101。海外展開を強化。 |

| ユニクロ | グローバルSPA | LifeWearコンセプトに基づき、全年齢層に高品質・高機能なベーシックウェアを低価格で提供。 | ・持続的競争優位:グローバル規模のSPAモデルと圧倒的なサプライチェーンマネジメント 84。 | ・トレンド性の高いファッションアイテムは限定的。 | ・服のリサイクル活動「RE.UNIQLO」を推進。次世代教育活動にも注力 102。 |

| ピジョン | 育児用品 | 哺乳関連用品、ベビーケア用品で圧倒的シェア。研究開発に基づく高い機能性と安全性が強み。 | ・哺乳瓶におけるデファクトスタンダードとしての地位。 ・強力な研究開発力と生産基盤。 | ・国内市場は少子化で頭打ち。中国事業への依存度が高い 48。 | ・海外市場、特に中国と北米での事業拡大を推進。 |

| バンダイ/タカラトミー | 玩具 | 強力なキャラクターIP(知的財産)を核とした商品展開。メディアミックス戦略で需要を創出。 | ・「ガンダム」「ポケモン」など、世代を超えて愛される多数の強力IP。 | ・ヒットIPへの依存度が高いビジネスモデル。 | ・キダルト層やインバウンド需要の取り込みに成功し、市場は過去最高を更新 26。 |

| メルカリ | リユース | CtoCリユース市場のプラットフォーマー。圧倒的なユーザー基盤によるネットワーク効果が強み。 | ・持続的競争優位:先行者利益による強力なネットワーク効果 86。 | ・偽造品や不正取引のリスク管理が常に課題。 | ・リユースを「サステナブルな消費行動」として定着させ、一次流通市場にも影響力を持つ 4。 |

第10章:戦略的インプリケーションと推奨事項

今後3~5年で、子ども服・用品業界の勝者と敗者を分ける決定的な要因は何か?

これまでの分析を統合すると、今後3~5年で業界の勝者と敗者を分ける決定的な要因は、以下の3つの能力に集約される。

- 顧客との直接的な関係構築能力(D2Cマインドセット): 卸売や小売店経由の旧来型モデルに依存し、最終顧客が誰で、何を求めているのかを把握できない企業は、急速に変化する顧客ニーズから取り残される。自社ECやSNSを通じて顧客データを直接収集・分析し、商品開発やマーケティングに迅速に反映できる企業が勝者となる。

- データとAIを駆使したサプライチェーン管理能力: 勘と経験に頼った需要予測を続け、過剰在庫と欠品のサイクルから抜け出せない企業は、収益性を改善できず、価格競争力を失う。AIを活用して需要を精緻に予測し、在庫を最適化できる企業が、圧倒的なコスト優位性と市場対応力を手にする。

- 一次流通と二次流通を統合したブランド価値管理能力: リユース市場の存在を無視し、「売り切り」モデルを続ける企業は、リセールバリューという新たな顧客価値に対応できない。自社製品の耐久性やブランド価値を高め、二次流通市場での価値を意図的にコントロールすることで、新品の購買意欲をも喚起できる企業が、長期的なブランドロイヤルティを勝ち取る。

結論として、中間価格帯で明確な特徴を持たず、上記3つの能力転換に遅れた企業が「敗者」となり、マス市場とプレミアム市場の両極でこれらの能力を高度に実装した企業が「勝者」となるだろう。

我々がこの市場で成功するための機会と脅威

- 捉えるべき機会(Opportunity):

- 孫消費市場の深耕: 購買力のある祖父母層をターゲットに、高品質・高付加価値なギフト商材や、孫との「体験」をセットにした商品を開発する。

- AIによる新ビジネスモデル創出: 生成AIを活用したマスカスタマイゼーションや、AIによるパーソナライズされたサブスクリプションサービスなど、テクノロジーを起点とした新たな事業を創造する。

- アジア市場への展開: 国内で培った品質とブランド力を武器に、成長著しいアジアの中間層・富裕層市場を開拓する。

- 「コト消費」との融合による高付加価値化: 商品販売に留まらず、育児メディアの運営、専門家による相談サービス、親子向けイベントの開催など、顧客のライフスタイル全体を支援するプラットフォームを構築し、収益源を多角化する。

- 備えるべき脅威(Threat):

- 加速する少子化: 国内市場のパイが不可逆的に縮小することを前提に、顧客単価とLTVの向上、または海外市場への展開を急ぐ必要がある。

- リユース市場の更なる拡大: 新品需要が二次流通市場に奪われるリスクに備え、リユースを前提とした製品開発や、自社での認定中古品事業への参入を検討する。

- 異次元の競争: ユニクロのようなグローバルSPAや、テクノロジー業界からの新規参入など、従来の競争の枠組みを超えるプレイヤーの出現に備え、独自の強みを磨き上げる必要がある。

戦略的オプション

考えられる戦略的オプションは以下の3つである。

- プレミアムD2Cブランドへの転換

- 概要: 高品質・高付加価値な製品ラインに特化し、自社ECとSNSを主軸に、ブランドの世界観とストーリーで顧客と直接繋がる。リセールバリューの高さを積極的に訴求し、サステナビリティ意識の高い層を取り込む。

- メリット: 高い利益率、強力なブランドロイヤルティの構築、価格競争からの脱却。

- デメリット: ターゲット市場が限定される、ブランド構築に時間とコストがかかる、高度なデジタルマーケティング能力が必須。

- 成功確率: 中。

- AI活用型SPAモデルの構築

- 概要: AIによる需要予測とサプライチェーン最適化を徹底し、企画から製造、販売までを垂直統合することで、圧倒的なコストパフォーマンスと市場への迅速な対応力を実現する。マス市場で既存プレイヤーのシェアを奪う。

- メリット: 規模の経済によるコスト優位性、在庫リスクの低減、高い市場シェアの獲得。

- デメリット: 巨額のシステム投資と組織変革が必要、ユニクロなどの既存巨大プレイヤーとの直接競合。

- 成功確率: 低〜中。

- 育児ライフスタイル・プラットフォーマーへの進化

- 概要: 中核となる商品販売に加え、育児情報メディア、専門家相談サービス、親向けオンラインコミュニティ、親子向けイベント事業などを統合的に提供する。顧客の育児生活全体を支援する生態系(エコシステム)を構築し、LTVを最大化する。

- メリット: 顧客との多様な接点による強力なロックイン効果、収益源の多角化、データ活用による提供価値の継続的な向上。

- デメリット: 多様な事業を運営するための高度な経営能力が必要、プラットフォーム構築までの初期投資と時間がかかる。

- 成功確率: 高。

最終提言:育児ライフスタイル・プラットフォーマーへの進化

本レポートの最終提言は、戦略オプション3の「育児ライフスタイル・プラットフォーマーへの進化」である。

この戦略が最も有望である理由は、少子化という構造的課題に対する最も有効な処方箋だからである。国内市場において新規顧客の獲得コストは今後ますます高騰するため、既存顧客との関係を深化させ、顧客生涯価値(LTV)を最大化する戦略こそが、持続可能な成長を実現する唯一の道である。

モノの販売だけでは、いずれ価格競争や同質化競争に陥るリスクが高い。しかし、「モノ」に加えて、信頼できる情報、専門家の知見、同じ悩みを持つ仲間との繋がりといった「コト(サービス、コミュニティ)」を統合的に提供することで、他社にはない独自の生態系を築き、顧客を強力にロックインすることが可能となる。このモデルは、本レポートで分析した3つのメガトレンド(二極化=高付加価値化、サステナビリティ=コミュニティ内でのリユース促進、デジタルエンゲージメント=SNSコミュニティ運営)のすべてに合致する、最も包括的かつ未来志向の戦略である。

実行に向けたアクションプラン概要

- 主要KPI:

- LTV(顧客生涯価値)

- ARPU(顧客一人当たり平均収益)

- コミュニティ参加率・アクティブ率

- NPS(ネット・プロモーター・スコア)

- タイムライン:

- Year 1 (基盤構築期):

- 育児情報メディアとオンラインコミュニティを立ち上げ、質の高いコンテンツを提供し、初期メンバーを獲得する。

- 小規模なオンラインイベント(専門家セミナー、座談会など)を定期的に開催し、エンゲージメントを高める。

- 既存の顧客データを統合・分析する基盤を整備する。

- Year 2 (サービス拡充期):

- コミュニティ会員限定の商品や、パーソナライズされたサービスの提供を開始する。

- オフラインでのリアルイベント(親子ワークショップ、ファミリーセールなど)を本格展開し、オンラインとオフラインを融合させる。

- 小児科医や保育士など、外部の専門家と提携し、有料のオンライン相談サービスを開始する。

- Year 3 (プラットフォーム化):

- 自社プラットフォームを開放し、親和性の高い他社ブランド(知育玩具、ベビーフード、家事代行サービスなど)の出店やサービス連携を開始する。

- 育児ライフスタイル全般をカバーするワンストップ・プラットフォームとしての地位を確立する。

- Year 1 (基盤構築期):

- 必要リソース:

- 人材: コミュニティマネージャー、コンテンツ編集者、デジタルマーケター、イベントプランナー、データアナリスト。

- 投資: プラットフォーム開発・運用コスト、コンテンツ制作費、イベント開催費用、外部専門家との提携費用。

この戦略は決して容易な道ではないが、業界が直面する構造的課題を乗り越え、次世代の勝者となるための最も確実な道筋であると結論付ける。

第11章:付録(Appendix)

引用文献

- ベビー・こども服小売市場に関する調査を実施(2023年) | ニュース・トピックス – 矢野経済研究所, https://www.yano.co.jp/press-release/show/press_id/3244

- 24年ベビー・子供服小売市場 0.2%増の8405億円 – 繊研新聞, https://senken.co.jp/posts/baby-kids-250519

- ベビー・こども服小売市場に関する調査を実施(2025年) | ニュース・トピックス, https://www.yano.co.jp/press/press.php/003819

- 【フリマアプリで売れる価格が新品の購買意思決定に与える影響を調査】フリマアプリでの売却比率が10%上がれば、フリマアプリ利用者が新品に支払える上限金額も上昇 | 株式会社メルカリのプレスリリース – PR TIMES, https://prtimes.jp/main/html/rd/p/000000096.000026386.html

- 【メルカリ調査】リユースECは新品市場の活性化にも寄与する可能性 フリマアプリでの売却比率が10%上がれば, https://ecnomikata.com/ecnews/ecmall/26723/

- ライブコマース販売×子ども服で幸せを循環させる専門家 松村美樹 – マイベストプロ, https://mbp-japan.com/tokyo/kiitos/interview/

- インスタライブで即完売!子育てママのコミュニティから売上UPにつなげる子供服セレクトショップ「NozoMia」 | makeshopマガジン, https://www.magazine.makeshop.jp/interview-nozomia/

- AIをファッション業界で導入するメリットは?注意点と併せて解説, https://hnavi.co.jp/knowledge/blog/ai-in-fashion/

- アパレルのAI活用 – 東芝テック, https://www.toshibatec.co.jp/column/oyakudachi/202310_rt_topics03.html

- アパレル業界に革命を起こす生成AI活用|株式会社AIworker – note, https://note.com/ai__worker/n/n038eb73f7ff3

- カンテレ キッズフェス | イベント | 関西テレビ放送 カンテレ, https://www.ktv.jp/event/kantelekidsfes/

- 赤ちゃん本舗とクオン、子育てを応援するファンコミュニティを開設 – PR TIMES, https://prtimes.jp/main/html/rd/p/000000105.000023406.html

- 2025 ベビー・こども服市場年鑑 | 市場調査とマーケティングの矢野経済研究所, https://www.yano.co.jp/market_reports/C66124800

- 令和6年(2024) 人口動態統計月報年計(概数)の概況 – 厚生労働省, https://www.mhlw.go.jp/toukei/saikin/hw/jinkou/geppo/nengai24/dl/gaikyouR6.pdf

- 1 令和5年の結果の要約 (1) 出生数は減少, https://www.mhlw.go.jp/toukei/saikin/hw/jinkou/geppo/nengai23/dl/kekka.pdf

- 〈縮むニッポン〉上半期出生数は過去最少の33.9万人―厚労省 : 死亡数83.6万人で人口減加速, https://www.nippon.com/ja/japan-data/h02522/

- こども関連ビジネス市場に関する調査を実施(2025年) | ニュース・トピックス – 矢野経済研究所, https://www.yano.co.jp/press/press.php/003881

- こども関連ビジネスの市場規模2.2%増の10.9兆円、少子化進行も共働き世帯の増加などのニーズ増で安定推移 | ネットショップ担当者フォーラム, https://netshop.impress.co.jp/node/14643

- ベビー関連ビジネス市場に関する調査を実施(2025年) | ニュース・トピックス – 矢野経済研究所, https://www.yano.co.jp/press/press.php/003786

- 「ベビー用品・関連サービス市場」は前年比0.9%増の4.3兆円で堅調 矢野経済研究所調べ, https://www.bcnretail.com/market/detail/20230216_316926.html

- 縮小市場で光る各社戦略、ベビー・こども服市場は前年比99.5% | リセマム, https://resemom.jp/article/2016/07/25/32844.html

- ベビー関連ビジネス市場に関する調査を実施(2023年) | ニュース・トピックス – 矢野経済研究所, https://www.yano.co.jp/press-release/show/press_id/3445

- ベビーカー産業の現状について, https://www8.cao.go.jp/kisei-kaikaku/suishin/meeting/hotline/20180329-2/180329-2hotline02.pdf

- ブースターシート型チャイルドシートの市場規模、2031年に1863百万米ドルに達する見込み, https://www.dreamnews.jp/press/0000331611/

- 【調査レポート】 日本のチャイルドシート市場規模(~2030年) – (株)マーケットリサーチセンター, https://www.marketresearch.co.jp/insights/baby-car-seat-market-bona/

- 2024年度の日本の玩具市場規模は前年度比107.9%の1兆992億円で過去最高を更新, https://www.toys.or.jp/toukei_siryou_data.html

- 23年度の国内玩具市場は7.1%増の1兆0193億円と過去最高 カードゲームやプラモデル、プラモデルけん引 キダルトとインバウンドが成長のカギ | gamebiz, https://gamebiz.jp/news/391966

- 2024年の国内玩具市場規模 前年比減は1分類のみで過去最高, https://hobby-journal.com/2024%E5%B9%B4%E3%81%AE%E5%9B%BD%E5%86%85%E7%8E%A9%E5%85%B7%E5%B8%82%E5%A0%B4%E8%A6%8F%E6%A8%A1/

- 日本の子供用紙おむつの市場規模・平均価格・市場シェア・リピート率を調査 – 週刊粧業, https://syogyo.jp/matome/2018/03/post_020795

- 日本の大人用紙おむつの市場規模・トレンド・参入企業動向・記事ランキング – 週刊粧業, https://syogyo.jp/matome/2018/03/post_020796

- 2024年 化粧品・日用品市場55カテゴリーのシェア攻防戦―紙おむつ―ユニ・チャーム独走態勢に待ったをかける企業群 | 国際商業オンライン, https://kokusaishogyo-online.jp/2025/03/182671

- 令和6年度 電子商取引に関する市場調査 – 経済産業省, https://www.meti.go.jp/press/2025/08/20250826005/20250826005-a.pdf

- アパレルECとは?最新の市場規模や課題、業務内容について解説 – CRE倉庫検索, https://www.logi-square.com/column/detail/s_241205

- 【2025年最新版】アパレルEC完全ガイド|市場動向・業務課題・成功ポイントまで徹底解説, https://ec-force.com/blog/d2c_no283

- アパレルECサイトの売上高ランキング|市場規模やEC化率の推移等も解説 – 株式会社Smallit, https://smallit.co.jp/cloud-gunshi/apparel-ec-site-sales-ranking/

- 【シニア女性と孫の関係に関する意識と実態調査 2025】孫とのコミュニケーションは「直接会う」以外は減少傾向 一方で、“孫消費”の平均金額は年間約18万円と2023年と比較し3.7万円増加している | 株式会社ハルメクホールディングス, https://www.halmek-holdings.co.jp/news/insights/2025/069frb3_54/

- 孫消費の平均金額、年間18万円へ増加 シニア女性を調査(55〜87歳) – ウーマンズラボ, https://womanslabo.com/marketing-research-250528-2

- 西松屋チェーン(7545) : 決算・業績進捗情報|株予報Pro, https://kabuyoho.jp/sp/report?bcode=7545

- (株)西松屋チェーン【7545】:株価・株式情報 – Yahoo!ファイナンス, https://finance.yahoo.co.jp/quote/7545.T

- しまむら 決算/2月期は増収増益、自社開発・共同開発ブランド強化 | 流通ニュース, https://www.ryutsuu.biz/accounts/q040176.html

- 株式会社赤ちゃん本舗の第75期決算公告の決算・財務情報 – PR TIMES, https://prtimes.jp/finance/6120001077342/settlement

- (株)ファミリアの会社概要 | マイナビ2027, https://job.mynavi.jp/27/pc/search/corp224870/outline.html

- ごあいさつ | ファミリア公式サイト, https://familiar.co.jp/pages/company-message

- 会社概要 | 会社情報 | ミキハウスオフィシャルサイト, https://www.mikihouse.co.jp/pages/corporate-company-information

- 三起商行 今期売上高200億円へ | THE SEN-I-NEWS 日刊繊維総合紙 繊維ニュース, https://sen-i-news.co.jp/v/409677

- 【2022年版】アパレルECの市場規模、トレンド、課題を解説 | 【公式】EC-CUBE, https://www.ec-cube.net/know-how/apparel-ec-market-size-trend-issue/

- ファーストリテイリングの決算内容を3分で解説!|マサキタカオ – note, https://note.com/ohbos/n/n5aef995a40f0

- ピジョン(株)【7956】:株価・株式情報 – Yahoo!ファイナンス, https://finance.yahoo.co.jp/quote/7956.T

- 投資家向け情報 | ピジョン株式会社, https://www.pigeon.co.jp/ir/

- (株)バンダイナムコホールディングス【7832】:株価・株式情報 – Yahoo!ファイナンス, https://finance.yahoo.co.jp/quote/7832.T

- [7832] バンダイナムコホールディングス 企業サイト – IR Searcher, https://ir-searcher.com/kobetsu.php?code=78320&type=4

- (株)タカラトミー【7867】:株価・株式情報 – Yahoo!ファイナンス, https://finance.yahoo.co.jp/quote/7867.T

- 次元の異なる少子化対策の実現に向けたこども未来戦略 – 参議院, https://www.sangiin.go.jp/japanese/annai/chousa/rippou_chousa/backnumber/2024pdf/20240207049.pdf

- 2025年4月からいよいよ本格始動。「こども・子育て支援加速化プラン」とは?, https://kodomo-gov.note.jp/n/n2a903e697628

- 地域少子化対策重点推進交付金、税制措置など – こども家庭庁, https://www.cfa.go.jp/policies/shoushika

- 共働き世帯の増加が消費を押し上げ, https://www.myri.co.jp/viewpdf.php?id=f1af78fa9e582391f39cb780272e90f24fda35defe7773b5e07a962bc4cff61bf6a629f981537fc5ac8ab4d3752183eb4a9327c3bc3235a8eb7087769691e84ae4ea34a097496a90f39aba81232294a1198165d8fe2171bee67e942dcec4a11aafaa2ea7c20921dbe79de8c77e729bf510906ddafe7f6064058f1db1481b5892741fb72079a7a6762b1a0d6da69b30f61fd36edeff1aa70234fa7696147c4acd2f0afe7b55d9c45b714f060df7a0444fbe06c77de53526e1a72488&tmp=1741946490

- 結婚と家族をめぐる基礎データ – 内閣府男女共同参画局, https://www.gender.go.jp/kaigi/kento/Marriage-Family/6th/pdf/1.pdf

- ベビー用品のECでの購入についての消費者調査 – 株式会社ファンくる – その事業の改善点は, https://www.fancrew.co.jp/news/research/2508e-commerce-purchase-of-baby-products.html

- 【調査】ベビー向け消耗品、65%の親がECサイトを利用 – 紙おむつは81%がネット購入, https://www.commercepick.com/archives/72504

- ママインフルエンサー起用で成果最大化!メリットデメリットや好相性ジャンルも解説します, https://media-radar.jp/contents/meditsubu/mamainfluencer/

- 「令和ママ」をターゲットにしたInstagramマーケティングのポイント – Find Model, https://find-model.jp/insta-lab/instagram-marketing-reiwamama/

- 【2025年】子育て世代のマーケティング戦略!イマドキママの特徴とは | M3C, https://www.mama-marketing.co.jp/column/pgmarketing.html

- 最新の進化と生活者に求められる玩具とは~最近の玩具業界の解説とアンケート調査~ | digmar, https://www.mrs.co.jp/digmar/2022/07/29/3964/

- 玩具市場に関する調査を実施(2022年) | 市場調査とマーケティングの矢野経済研究所, https://www.yano.co.jp/press-release/show/press_id/3166

- D2Cブランド一覧:人気ブランドの特徴・ビジネスモデル紹介-ネオマーケティング-|コラム, https://corp.neo-m.jp/column/pr-promotion_033_d2c-brand-list

- 【2023年版】D2Cの市場規模は?成功への施策や今後の予測を解説, https://d2c.mynavi.jp/column/d2c-sijoukibo/

- AI時代の子供服ビジネスで生き残るために – Velleity Note, https://velleity-note.blog/web-service/ai%E6%99%82%E4%BB%A3%E3%81%AE%E5%AD%90%E4%BE%9B%E6%9C%8D%E3%83%93%E3%82%B8%E3%83%8D%E3%82%B9%E3%81%A7%E7%94%9F%E3%81%8D%E6%AE%8B%E3%82%8B%E3%81%9F%E3%82%81%E3%81%AB/

- 【導入事例】子供服の通販サイト「BEBE MALL OFFICIAL ONLINE STORE」が、awoo AIの活用によりCV率2.1倍を実現 – PR TIMES, https://prtimes.jp/main/html/rd/p/000000132.000050088.html

- 知っていますか?「PSC」「SG」「ST」は“安全”を示すマークです – 子育てタウン, https://kosodatetown.mamafre.jp/archives/pickup/annzenmark/

- SGマーク・PSCマーク・STマークとは?意味と違いを解説 – 防災新聞, https://bousai.nishinippon.co.jp/2845/

- 玩具につける安全基準「STマーク」について|品質検査.com, https://hinshitukensa.j-lc.jp/column/st-mark/

- STマーク – 一般社団法人 日本玩具協会, https://www.toys.or.jp/jigyou_st_top.html

- D2Cアパレルブランドの成功事例17選!ECサイトを成功させる秘訣 – AnyMind Group, https://anymindgroup.com/blog/ja/d2c-apparel-brands

- 子供服レンタルサービス市場調査報告書:2025年からの市場規模と収益分析、10.9%のC – Pando, https://pando.life/article/1804633

- 子育ての悩みに寄り添う知育玩具の月額制レンタルサービス:トラーナ | タナベコンサルティング, https://review.tanabeconsulting.co.jp/feature/23720/

- 子供服・キッズアパレル物流の課題と解決策 – 株式会社トミーズコーポレーション, https://www.tmys.co.jp/column/%E5%AD%90%E4%BE%9B%E6%9C%8D%E3%83%BB%E3%82%AD%E3%83%83%E3%82%BA%E3%82%A2%E3%83%91%E3%83%AC%E3%83%AB%E7%89%A9%E6%B5%81%E3%81%AE%E8%AA%B2%E9%A1%8C%E3%81%A8%E8%A7%A3%E6%B1%BA%E7%AD%96/

- アパレル在庫管理の課題と解決策を徹底解説|システム導入で業務効率化へ – TRYETING, https://www.tryeting.jp/column/748/

- 出産祝いの人気ブランドをご紹介!もらって嬉しい人気ブランドが勢ぞろい – ミキハウス, https://www.mikihouse.co.jp/pages/ecgiftcontents-popular-brands

- 出産祝いは子供服がおすすめ!人気のベビー服ブランドランキング – Amber mimi, https://ambermimi.shop/blogs/column/brand_ranking

- 高級子ども服【familiar】は意外とコスパが良いことに気付いた話 – note, https://note.com/kogoto_oji/n/n3b7916076269

- 西松屋はなぜ儲かる? 新規客をリピーターに変える経営戦略 – マーケターブログ, https://marketer7.com/nishimatsuya/

- 驚くべき西松屋の経営戦略。低価格を実現している戦略とは – note, https://note.com/toshino_hanashi/n/n299935610612

- 「勝つための学び直し」ビジネス戦略論を読み解く⑩〜ビジネスモデルキャンバス(BMC), https://tomoruba.eiicon.net/articles/2175

- VRIO分析とは? 正しい読み方や概要、トヨタやユニクロなどの事例も解説 – マイナビニュース, https://news.mynavi.jp/article/20211112-2169618/

- FAST RETAILINGはどのように世界を変えるのか? | ファーストリテイリング 新卒採用, https://www.fastretailing.com/employment/ja/fastretailing/jp/graduate/special01/

- メルカリに学ぶ、エコシステム(生態系)を広げる成長戦略 – Books&Apps, https://blog.tinect.jp/?p=85466

- 【2025年最新】生成AIがファッション業界を変える!メリットやリスク、実際のデザインをご紹介, https://weel.co.jp/media/fashion/

- アパレル業界を生成AIが変える?効率化・生産性向上活用事例を徹底解説!, https://ai-market.jp/industry/generative-ai-apparel/

- サプライチェーン管理における AI とは?ビジネスの効率性の実現 – SAP, https://www.sap.com/japan/resources/ai-in-supply-chain-management

- アパレル業界のAI活用方法とは?メリット・デメリットと活用事例を紹介 | スプラッシュトップ, https://www.splashtop.co.jp/knowhow/article-24/

- ジャストインタイム (JIT) 在庫システムとその利点とは? – Simple Global, https://www.simpleglobal.com/ja/blog/what-is-a-just-in-time-jit-inventory-system-and-its-benefits/

- 【図解】ジャストインタイム(JIT)【意味・歴史・考え方と三原則・目的・事例・デメリット・在庫を適正化しコスト削減するIoT】 – スマートマットクラウド, https://www.smartmat.io/column/business_efficiency/8125

- D2Cブランドの成功事例20選 注目されている理由や共通点などを解説 | Marketics(マーケティクス) – b→dash, https://bdash-marketing.com/marketics/marketing/8527/

- 注目集めるサブスクリプション型ビジネス – 伊藤忠商事, https://www.itochu.co.jp/ja/business/textile/geppo/2018/__icsFiles/afieldfile/2018/09/04/geppo_vol701r.pdf

- 【アパレルイベント成功事例】「HUGO BOSS」六本木ヒルズ店にて「洋服の生地」を使った子供向けワークショップを開催しました。【お客様満足度97%】 – ピコトン, https://workshop.picoton.com/wp_news/2023/11/21/apparel-events/

- ベビー・子供服のファミリアが「大人」向けPOPUPを開催!渋谷スクランブルスクエアにて11月6日(水)~19日(火)まで! — POPAP (ポパップ)ポップアップ情報メディア, https://www.popap.biz/popup-list/familiar-241106

- 事例 / 病院でのカタログ配布頼みの集客から、年間1225件で受注14倍を達成したベビー用品レンタル専門EC – 株式会社ルーシー, https://lucy.ne.jp/bazubu/case/nicebaby

- 「しまむらグループ統合報告書2024」発行について – PR TIMES, https://prtimes.jp/main/html/rd/p/000000179.000066095.html

- ファミリアの復活劇 〝ノスタルジー消費〟の波に乗り、大人女性つかむ | 繊研新聞, https://senken.co.jp/posts/familiar-250501

- 半期で雑貨の売上高が8億円増 「ファミリア」の大人雑貨はSNS奏功で若い世代に人気高まる, https://www.wwdjapan.com/articles/1969418

- さらばデフレ ミキハウスが価格3倍の「高級子供服」で挑む市場 – WWDJAPAN, https://www.wwdjapan.com/articles/1416591

- 子どもたちのためにできること(次世代教育活動) | 服のチカラを – Uniqlo, https://www.uniqlo.com/jp/ja/contents/sustainability/society/youth/school/

- ユニクロ/玉川高島屋に地域密着型店舗オープン、キッズ・ベビーをフルラインアップ | 流通ニュース, https://www.ryutsuu.biz/report/r031874.html

- メルカリ、「フリマアプリ利用による新品商品への消費喚起効果」の実態調査を発表, https://about.mercari.com/press/news/articles/20200213_consumer_survey/

- DeepResearch追加指示.txt

- ベビー・こども服小売市場に関する調査を実施(2023年)【概要】~2022年のベビー・こども服小売市場規模は前年比101.0%の8,200億円と予測【矢野経済研究所】 – 経済レポート, http://www3.keizaireport.com/report.php/RID/534715/

- 【ベビー・子供服】 15年の市場規模は0.5%減、今年も縮小か, https://diamond-rm.net/flash_news/22962/

- 国内3大ECモールのキッズファッション市場規模は、107%で拡大! | ECデータラボ – Nint, https://www.nint.jp/blog/kids-fashon/

- 【2025年版】EC化率をプロが徹底解説|BtoC、BtoB – ebisumart, https://ebisumart.com/blog/ec-rate/

- 「孫育て」が高齢者の消費行動を左右|サポートビジネスに商機あり – シニアド, https://seniorad-marketing.com/senior-insight/senior-grandchild-business/

- 第6回 消費元気なシニアの攻略 消費力が枯れることのない孫市場 | シニアライフ総研, https://seniorlife-soken.com/archives/17565

- シニア世代、「孫消費」は前年より14731円増加。コロナ緩和で生活意識に変化【ソニー生命調べ】, https://webtan.impress.co.jp/n/2022/09/16/43315

- IR情報 – 西松屋, https://www.24028.jp/ir/

- 西松屋チェーン【7545】のIR資料 – キタイシホン, https://kitaishihon.com/company/7545/ir-library

- (株)西松屋チェーン【7545】:業績・財務・キャッシュフロー[通期・四半期] – Yahoo!ファイナンス, https://finance.yahoo.co.jp/quote/7545.T/performance

- IRストレージ 「株式会社西松屋チェーン」のプレスリリース「Notice Concerning Determination of Matters Pertaining to Repurchase of Own Shares」開示日時:2025/10/01 15:30:00 | CCReB GATEWAY(ククレブ・ゲートウェイ), https://ccreb-gateway.jp/ir-storage-detail?id=1137345

- 《もう少し知りたい》しまむら、25年下期は「アベイル」「バースデイ」を底上げ 収益性向上なるか, https://senken.co.jp/posts/shimamura-251002

- ファミリア (アパレルメーカー) – Wikipedia, https://ja.wikipedia.org/wiki/%E3%83%95%E3%82%A1%E3%83%9F%E3%83%AA%E3%82%A2_(%E3%82%A2%E3%83%91%E3%83%AC%E3%83%AB%E3%83%A1%E3%83%BC%E3%82%AB%E3%83%BC)

- ファミリア岡崎社長が語る、“子ども服メーカー”を超えたビジョン 若手社員をたきつけ業績浮上, https://www.wwdjapan.com/articles/1881715

- ミキハウスグループの会社概要 | マイナビ2027, https://job.mynavi.jp/27/pc/search/corp62288/outline.html

- 三起商行 – Wikipedia, https://ja.wikipedia.org/wiki/%E4%B8%89%E8%B5%B7%E5%95%86%E8%A1%8C

- 財務-DATA【三起商行株式会社】 – ブンナビ2026(文化放送就職ナビ), https://bunnabi.jp/2026/cn_data.php?ccd2=50647

- 矢野経済研究所、国内アパレル市場に関する調査結果を発表 – ECzine, https://eczine.jp/news/detail/58

- 【2025年最新】アパレルEC市場の課題と5つの成長戦略|成功事例からEC構築のプロが徹底解説 | 【公式】ecbeing ECサイト構築国内シェアNo.1, https://www.ecbeing.net/contents/detail/578

- 令和5年度電子商取引に関する市場調査の結果を取りまとめました – 経済産業省, https://www.meti.go.jp/press/2024/09/20240925001/20240925001.html

- 2025年アパレル業界の現状は?市場動向とこれからの課題 | 大塚商会のERPナビ, https://www.otsuka-shokai.co.jp/erpnavi/category/apparel/sp/solving-problems/archive/250226-01.html

- 【2024年最新】電子商取引に関する市場調査の結果は?BtoB EC市場はなぜ拡大し続けるのか, https://aladdin-ec.jp/useful/73/

- (株)しまむら【8227】:決算情報 – Yahoo!ファイナンス, https://finance.yahoo.co.jp/quote/8227.T/financials

- 株式会社しまむら 第1四半期決算説明会, https://www.shimamura.gr.jp/assets-c/uploads/73_01_setsumei2.pdf

- (株)ファーストリテイリング【9983】:決算情報 – Yahoo!ファイナンス, https://finance.yahoo.co.jp/quote/9983.T/financials

- ピジョン (7956) : 株価/予想・目標株価 [PIGEON] – みんかぶ, https://minkabu.jp/stock/7956

- ピジョン – Pigeon 7956 – Shared Research, https://sharedresearch.jp/ja/companies/7956/report/6438b78717c1ca000bcf658d

- IRストレージ 「ピジョン株式会社」のプレスリリース「2025年12月期 第1四半期決算短信〔日本基準〕(連結)」開示日時 – CCReB GATEWAY, https://ccreb-gateway.jp/ir-storage-detail?id=1063978

- IRストレージ 「ピジョン株式会社」のプレスリリース「[Delayed]Corporate Governance Report of Pigeon Corporation」開示日時 – CCReB GATEWAY, https://ccreb-gateway.jp/ir-storage-detail?id=1054416

- (株)ランドコンピュータ【3924】:株価・株式情報 – Yahoo!ファイナンス, https://finance.yahoo.co.jp/quote/3924.T

- コンビ (7935) : 株価/予想・目標株価 [COMBI] – みんかぶ, https://minkabu.jp/stock/7935

- コンビ (7935) : 株価チャート [COMBI] – みんかぶ, https://minkabu.jp/stock/7935/chart

- 会社概要|コンビ株式会社 ベビーカー、チャイルドシート、ベビーラック, https://www.combi.co.jp/company/corp_profile.html

- 株式会社バンダイナムコホールディングス, https://www.bandainamco.co.jp/

- IR・投資家情報 | 株式会社バンダイナムコホールディングス, https://www.bandainamco.co.jp/ir/index.html

- IR・投資家情報 – 株式会社バンダイナムコエクスペリエンス, https://xp.bandainamco-am.co.jp/ir/

- バンダイナムコグループ | バンダイナムコエンターテインメント公式サイト, https://www.bandainamcoent.co.jp/corporate/group/index.php

- タカラトミー【7867】のIRリポート – 株探(かぶたん), https://kabutan.jp/stock/ir_report?code=7867

- 会社情報|タカラトミー公式, https://www.takaratomy.co.jp/company/

- 投資家情報|タカラトミー, https://www.takaratomy.co.jp/ir/

- タカラトミー (7867) : 株価/予想・目標株価 [TOMY COMPANY] – みんかぶ, https://minkabu.jp/stock/7867

- IRストレージ 「株式会社タカラトミー」のプレスリリース「2026年3月期 第1四半期決算短信〔日本基準〕(連結)」開示日時:2025/08/05 15:30:00 | CCReB GATEWAY(ククレブ・ゲートウェイ), https://ccreb-gateway.jp/ir-storage-detail?id=1114071

- 子育て世代をサポートする「ベビーテック」とは?最新の事例を元に解説 – Webマーケティングの次の一手を明らかに|BE PLANNING, https://www.sowelleber.jp/beplanning/content/%E5%AD%90%E8%82%B2%E3%81%A6%E4%B8%96%E4%BB%A3%E3%82%92%E3%82%B5%E3%83%9D%E3%83%BC%E3%83%88%E3%81%99%E3%82%8B%E3%80%8C%E3%83%99%E3%83%93%E3%83%BC%E3%83%86%E3%83%83%E3%82%AF%E3%80%8D%E3%81%A8%E3%81%AF/

- 日本の木製玩具市場について – MOKULOCK, https://mokulock.biz/blog/123

- (株)セブン&アイ・ホールディングス【3382】:決算情報 – Yahoo!ファイナンス, https://finance.yahoo.co.jp/quote/3382.T/financials

- セブン&アイ・ホールディングス【3382】決算・予想|業績と発表日(日本時間) – moomoo証券, https://www.moomoo.com/ja/stock/3382-JP/earnings

- 【セブン&アイ・HD決算発表】トランプ関税には懸念示す – YouTube, https://www.youtube.com/watch?v=j-FuEyA34HY

- 2025年度第1四半期 決算説明資料 – セブン&アイ・ホールディングス, https://www.7andi.com/ir/file/library/ks/pdf/2025_0710ks_02.pdf

- STP分析でのユニクロ(UNIQLO)の事例をわかりやすく解説 – bizboost, https://blog.bizboost.co.jp/stp-analysis-uniqlo-case-study

- ユニクロがキッズ&ベビー服を強化 – アイテム数は約1.5倍に | マイナビニュース, https://news.mynavi.jp/article/20140924-a376/

- メルカリ決算分析&マーケティング戦略解説|成長の鍵は「高単価取引」と「Fintech収益化」 – note, https://note.com/career_marke/n/n9bdf1306aa03

- こども・子育て政策の強化について(試案), https://www.cas.go.jp/jp/seisaku/kodomo_seisaku_kyouka/pdf/kyouka_siryou1.pdf

- こども家庭庁を中心とした「こども施策」の基本枠組み, https://ippjapan.org/archives/7971

- 『幼児教育・保育無償化』導入!制度の内容とこれからの幼稚園・保育所選びを考える – 東洋大学, https://www.toyo.ac.jp/link-toyo/social/free_childcare/

- 幼児教育・保育の無償化の効果等の把握に関する調査研究 – 日本総研, https://www.jri.co.jp/page.jsp?id=102555

- 幼児教育・保育の無償化が保育園・幼稚園運営に与えた影響に関する研究レポートについて, https://satohitoshi.info/2025/06/21/1-146/

- 幼児教育無償化の是非〜影響と展望、他国の成功事例から紐解く未来の教育, https://aozora–hiyoko.jp/%E5%B9%BC%E5%85%90%E6%95%99%E8%82%B2%E7%84%A1%E5%84%9F%E5%8C%96%E3%81%AE%E6%98%AF%E9%9D%9E%E3%80%9C%E5%BD%B1%E9%9F%BF%E3%81%A8%E5%B1%95%E6%9C%9B%E3%80%81%E4%BB%96%E5%9B%BD%E3%81%AE%E6%88%90%E5%8A%9F/

- 第3章 第1節 雇用をめぐる変化 – 内閣府, https://www5.cao.go.jp/j-j/wp/wp-je21/h03-01.html

- 共働き世帯の動向, https://www.fukoku-life.co.jp/about/ir/economy/upload/report_VOL203.pdf

- D2Cの市場規模とマーケット推移、日本・世界のD2Cの市場動向について解説!, https://solution.toppan.co.jp/bx/contents/ec_d2cmarket.html

- 矢野経済研究所、ベビー関連ビジネス市場に関する調査、2022年の市場規模は前年比0.5%増の4兆3537億円に | マイライフニュース, https://www.mylifenews.net/baby-care/43442/

- 世界の赤ちゃん用おむつ市場 : 世界の市場規模と需要、シェア、トップ傾向とメーカー ーレポートの洞察と将来予測調査 – SDKI Analytics, https://www.sdki.jp/reports/global-baby-diapers-market/79105

- 統合報告書 2024 – Fast Retailing, https://www.fastretailing.com/jp/ir/library/pdf/ar2024.pdf

- 【1分で読むなら】メルカリの決算書の読み方|【#会計クイズ】大手町のランダムウォーカー – note, https://note.com/ote_walk/n/nf10097388c8d

- アパレル業界の在庫管理の課題とは?改善策や効率的な管理方法を解説, https://www.scroll360.jp/note/20221227-6348/

- D2Cアパレルブランドの成功事例10選:人気の理由やメリットを解説 – 株式会社idiom, https://idiom-inc.co.jp/d2c-apparel/

- 【2025年最新】D2Cブランドの成功事例18選|近年の傾向や共通する特徴を徹底解説します!, https://www.future-shop.jp/magazine/d2c-brand-casestudy

- アパレル業界でD2Cが注目を集める理由は? 成功のコツも押さえよう – メルカート, https://mercart.jp/contents/detail/148

- D2Cブランドの成功事例24選《2024年最新》成功させるためのポイントやD2Cのアパレルブランドについても解説! – iDA, https://ida-mode.com/contents/post-3586/

- メルカリで子供服は売れる!まとめ売りか単品か、コツをつかもう, https://runrunplus.com/mercari-kids/157/

- 米リセール市場は子ども服が急成長 注目の循環型ECサイト、スウォンドルとは? – WWDJAPAN, https://www.wwdjapan.com/articles/1637666

- 真夏日が続いた9月 ルミネ新宿や玉川高島屋S.C.で好調だったショップは?(2025年9月) – WWD, https://www.wwdjapan.com/articles/2245519

- 子育て世帯のSNS活用術~SNSのメリット・デメリット|園で!地域で!パパ・ママコミュ術, https://www.popy.jp/popyful/commu/com_2506/

- 親育子育ラボ『ママの買い物における体験・意識調査結果』~ママがコロナ禍でもオンラインショップでなく買い物に行く理由~ | 株式会社ニコ・ワークスのプレスリリース – PR TIMES, https://prtimes.jp/main/html/rd/p/000000018.000039379.html

- 【ベビー用品企業・ブランド別】認知・購入・ブランドイメージ調査 – 株式会社コズレ, https://cozre.co.jp/13725/

- アパレル業界の“生成AI活用最前線”がここに!AuthenticAIがワールドの「Maison AI」導入事例ブックレットを限定公開 – PR TIMES, https://prtimes.jp/main/html/rd/p/000000009.000155665.html

- 【最新版】アパレル向け需要予測システムおすすめランキング3選 – ITトレンド, https://it-trend.jp/keyword/demand_forecast_system/ranking/152-3-2

- 【具体例付き】購買決定要因(Key Buying Factor)とは?初心者向けに簡単解説, https://walletcho.com/column/key-buying-factor/

- フリマアプリユーザー、中古相場を意識しアパレルなど新品の購入単価が上がる傾向【メルカリ調査】 – MarkeZine(マーケジン), https://markezine.jp/article/detail/30964

- 同じ物量で「服を楽しむ価値総量」を増やす。メルカリが生んだサステナブルな消費文化 – アイマグ, https://imag.sitateru.com/inspiration/mercari-market/

- リユース人気カテゴリー「ファッション」における消費動向調査 | 株式会社メルカリ, https://about.mercari.com/press/news/articles/20231108_categorysurvey_2/

- 【キッズアパレル編】インフルエンサーとコラボした企業の商品開発事例5選 – Find Model, https://find-model.jp/insta-lab/influencer-collaborations-product-kids-fashion/

- 【2025年最新版】D2Cブランドの成功事例20選!成功させるノウハウや共通点・ポイントを解説, https://www.w2solution.co.jp/useful_info_ec/d2c-case/

- 日本のファッション・アパレルD2Cブランド12選!成功事例から読み解く共通項とは – SMMLab, https://smmlab.jp/article/d2c-fashion-brands/

- 成果につながる動画マーケ戦略 〜子供服ブランドが選ばれる理由をつくる5ステップ, https://sfre.co.jp/blog/digital-solutions/kids-fashion/

- キッズ・ベビーのプレゼントで喜ばれるハイブランドおすすめギフト!もらって嬉しいプレゼントランキング – ocruyo(オクルヨ), https://gift.biglobe.ne.jp/goods_kids/detail_highbrand/

- 男の子の出産祝い|ベビー服などハイブランドで人気な高級ギフトのおすすめは?, https://gift.biglobe.ne.jp/rankings/50340/

- 【2025年版】おしゃれなママに人気!可愛い子ども服ブランド32選 – VERY, https://veryweb.jp/kids/540934/

- 玩具市場を牽引する「キダルト」とは? 注目される理由や特徴を解説 – 株式会社マイナビ マーケティング・広報ラボ, https://cm-marketinglab.mynavi.jp/column/cm-kidadult-case/

- キダルトが存在感を放つ玩具市場 – 明治安田総合研究所, https://www.myri.co.jp/viewpdf.php?id=afa923a6c90b20c2a7cdefdc232c90a219d664ddfa2772b7e47cc67a95c8f44bf6a629f981537fc5ac8ab4d3752183eb4a9327c3bc3235a8eb7087769691e84ae4ea34a097496ac2a29aecdd757a90a11cd731dafc2427b2bc2fcc2996cef118aeac78f5cb5826dbe79de8c77e729bf510906dd9f87f6064058f1db1481b5892741fb72079a7a6762b1a0d6da69b30f61ed36edcfa1aa10528fc769b147e6cca1414fd7572d2f74eb989ea836720dc&tmp=1756741393

- 6年で市場が2倍?「キダルト消費」で進化する玩具菓子の市場 – マクロミル, https://www.macromill.com/service/column/researcher-068/

- 日本玩具市場は、知育玩具の革新と若年層の消費者嗜好の進化により – PressWalker, https://presswalker.jp/press/82251

- 経営戦略, https://openjicareport.jica.go.jp/pdf/1000043852_06.pdf

- VRIO分析とは?やり方やメリットを具体的な事例で解説 – Lucid Software, https://lucid.co/ja/blog/how-to-use-vrio-framework

- VRIO分析とは?企業の強みとなる経営資源を価値・希少性・模倣困難性・組織の4視点で評価し競争優位性を見極める戦略フレームワーク | 株式会社一創, https://www.issoh.co.jp/column/details/9307/

- 【事例紹介】バリューチェーン分析を採用するメリットや手順を解説 – Musubuライブラリ, https://library.musubu.in/articles/53009

- ベビーカーの市場規模はどのくらいですか?【コンサル面接解答集/フェルミ推定】 – note, https://note.com/case_samurai/n/n42e00050f202

- 子育て世帯における「チャイルドシート」購入 市場調査2023 – 株式会社コズレ, https://cozre.co.jp/blog/10804/

- 調査レポート『子育て世帯における「チャイルドシート」購入 市場調査2023』(株式会社コズレ), https://www.dreamnews.jp/press/0000290527/

- チャイルドシート市場トレンド分析【2021年と2025年の比較調査】 – 株式会社コズレ, https://cozre.co.jp/blog/14475

- 決算説明会 | FAST RETAILING CO., LTD., https://www.fastretailing.com/jp/ir/library/earning.html

- ファーストリテイリング (9983) : 企業情報・決算短信AI要約 [FAST RETAILING CO.,] – みんかぶ, https://minkabu.jp/stock/9983/settlement_summary

- ファーストリテイリング【9983】決算・予想|業績と発表日(日本時間) – moomoo証券, https://www.moomoo.com/ja/stock/9983-JP/earnings

- IRストレージ 「株式会社メルカリ」のプレスリリース「FY2025.6 4Q 決算説明資料」開示日時:2025/08/05 15:30:00 | CCReB GATEWAY(ククレブ・ゲートウェイ), https://ccreb-gateway.jp/ir-storage-detail?id=1113885

- FY2025.6 1Q 決算説明資料, https://pdf.irpocket.com/C4385/LXNk/vDVU/VCqm.pdf

- IR/投資家情報 | 株式会社メルカリ, https://about.mercari.com/ir/

- JIT(ジャストインタイム)物流とは?在庫削減・納期遵守に効く実践ポイントと課題を解説 – ロジポケ, https://logipoke.com/column/JIT-Logistics

- トヨタ生産方式の「ジャストインタイム」とは?メリットやデメリット、向いている企業を解説 – スマートF, https://smartf-nexta.com/archives/11173

- ジャスト・イン・タイム(JIT)生産完全ガイド – Joloda Hydraroll, https://www.joloda.com/jp/%E3%83%8B%E3%83%A5%E3%83%BC%E3%82%B9/%E3%82%B8%E3%83%A3%E3%82%B9%E3%83%88-%E3%82%A4%E3%83%B3-%E3%82%BF%E3%82%A4%E3%83%A0-jit-%E7%94%9F%E7%94%A3%E5%AE%8C%E5%85%A8%E3%82%AC%E3%82%A4%E3%83%89/

- 2024年度「サステナビリティ関連の意識・行動変容」に関する調査 – 株式会社メルカリ, https://about.mercari.com/press/news/articles/20240808_sustainabilitysurvey/

- 10代の8割がメルカリ利用をサステナブルと認識 中古品購入経験者は全体の6割に メルカリ調査, https://ampmedia.jp/2023/07/22/mercari-sustainable-230722/

- サブスクリプションサービスの「儲かるビジネスモデル」とは? 収益や商材など解説, https://netshop.impress.co.jp/node/7414

- 共働き世帯を応援する知育玩具サブスク、次世代教育サービスへ – KEPPLE(ケップル), https://kepple.co.jp/articles/juwhodph_t4k

- 知育玩具の定額制「トイサブ!」がおもちゃ業界にもたらす構造破壊 – ダイヤモンド・オンライン, https://diamond.jp/articles/-/191065

- 子育て中の素朴な疑問から生まれた”深夜起業”。急成長を遂げた秘訣は? – 弥生, https://www.yayoi-kk.co.jp/kigyo/interview/detail52/

- 【記者会見詳報】ユニクロ、売上高3兆円へ 海外出店加速 24年8月期 – YouTube, https://www.youtube.com/watch?v=LwPUncHP2cQ

- 【ユニクロ】千葉県最大級のベビー・キッズ服売り場がオープン! キッズ専用試着室&コーデ体験で, https://hugkum.sho.jp/740753

- アカチャンホンポ – ブランディング戦略のための情報発信サイト – CBOメディア -, https://cbo-media.com/2024/02/10/baby/

- ファミリー層マーケティングの事例8選|タッチポイントを増やす有効な施策とは? | キッズスター, https://www.kidsstar.co.jp/posts/20230515

- 子育て市場の特徴と、子育て世帯向けマーケティング戦略のポイント – 株式会社コズレ, https://cozre.co.jp/blog/14557

- 顧客ロイヤルティとは?顧客満足度との違いや向上させるメリットについて解説 – Braze, https://www.braze.com/ja/resources/articles/customer-loyalty

- 顧客ロイヤルティというブランド戦略。指標や高めるためのメリット・ポイントを成功事例も交えて, https://emberpoint.com/blog/column/220511-001.html

- ロイヤルカスタマーを育てるには?LTV向上のための“意外な打ち手”とは | キッズスター, https://www.kidsstar.co.jp/posts/20250515

- 顧客ロイヤルティとは?顧客ロイヤルティを向上させる方法と具体的な事例を紹介! – Relic, https://relic.co.jp/battery/jigyou-kaihatsu/22534

- 顧客ロイヤリティが重要な理由は?成功事例から学ぶ戦略, https://shop.kobot.jp/loyal-customers/customer-loyalty/