グリーンとデジタルの潮流を掴む:次世代アルミ業界の生存と成長の戦略

インフォグラフィック

スライド資料

アルミ業界の研究と戦略

解説動画

第1章:エグゼクティブサマリー

本レポートは、世界のアルミニウム業界が直面する構造的な大変革を分析し、持続可能な成長を達成するための事業戦略を提言することを目的としています。調査範囲は、ボーキサイト採掘からアルミナ精製、一次・二次地金生産、圧延・押出・鋳造等の加工、そしてリサイクルに至るバリューチェーン全体を網羅します。

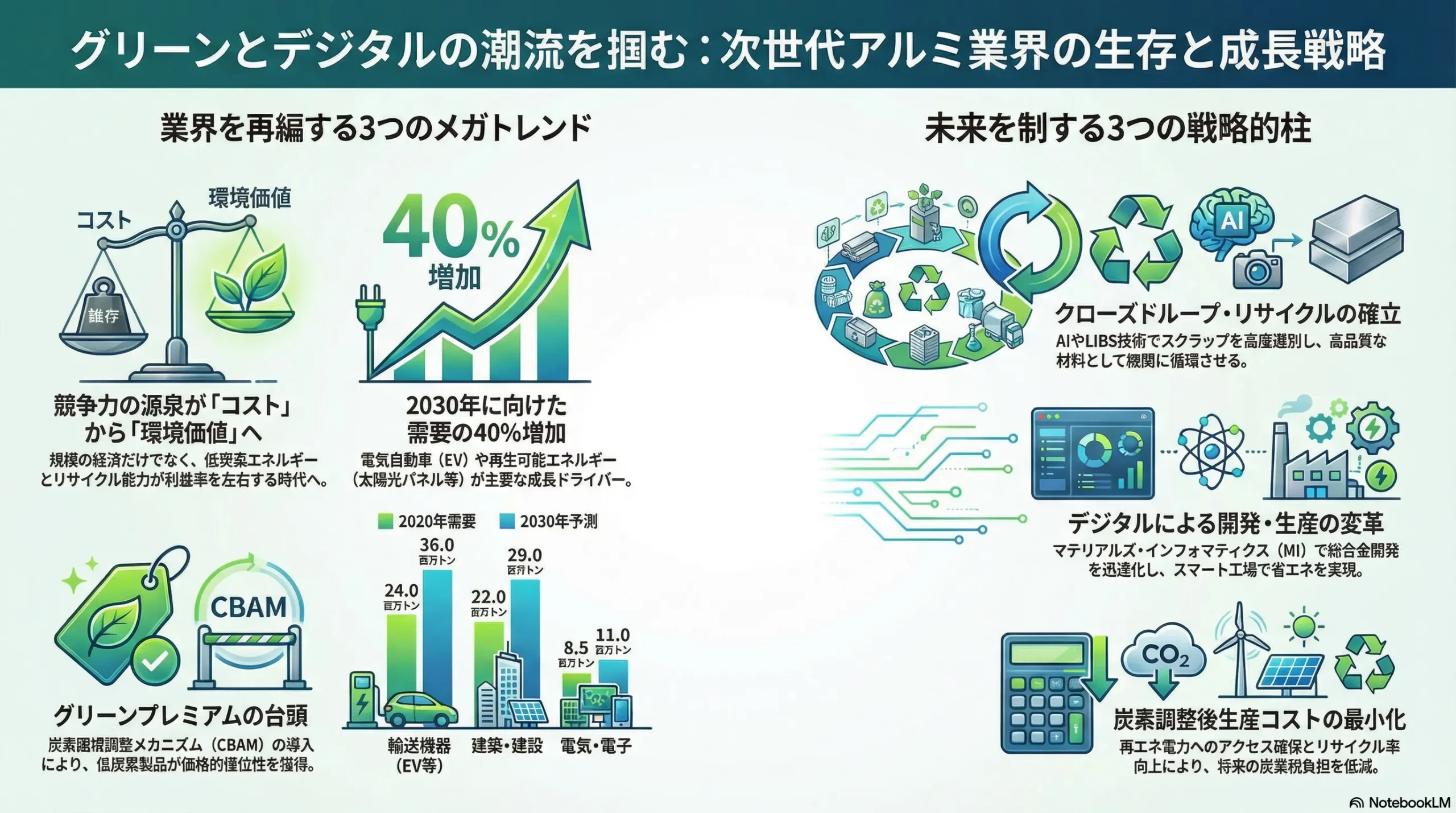

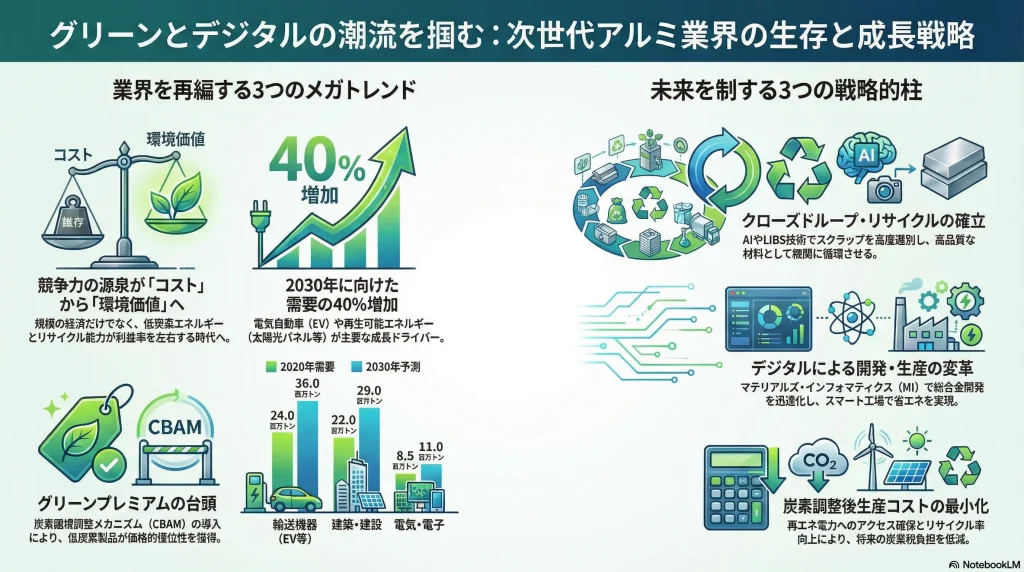

アルミニウム業界は歴史的な転換点にあります。競争優位の源泉は、従来の規模の経済を活かしたコストリーダーシップから、①低炭素エネルギーへのアクセスと活用能力、②高度なリサイクル技術とスクラップ原料確保能力、③製造プロセスと材料開発におけるデジタル化の推進能力、という3つの要素へと決定的にシフトしています。この新たなパラダイムに適応できない企業は、特に欧州連合(EU)のような規制市場において、利益率の低下と市場アクセス制限に直面するリスクが高まっています。市場は「グリーン(低炭素)」と「コンベンショナル(従来型)」に二極化し、環境価値が価格と競争力を左右する時代が到来しています。

本分析に基づき、取るべき事業戦略として、以下の3つの主要な推奨事項を提言します。

- 「グリーンプレミアム」ポジションの確立: 生産プロセスの脱炭素化へ積極的に投資し、再生可能エネルギー源へのアクセスを確保することで、環境意識の高い市場で価格プレミアムを獲得するポジションを確立します。これには、低炭素アルミニウム製品の認証取得や、環境性能を証明するためのトレーサビリティ技術への投資が含まれます。

- サーキュラーエコノミー(循環経済)における主導権の掌握: AIやLIBS(レーザー誘起ブレークダウン分光法)などの先進的な選別技術に投資し、高品質なスクラップ原料の安定確保に向けた戦略的パートナーシップを構築することで、スクラップ市場における優位性を確立します。特に自動車セクターにおいて、単なる素材供給者からクローズドループ・リサイクルのパートナーへとビジネスモデルを変革します。

- デジタルトランスフォーメーションの推進: バリューチェーン全体でAIの導入を加速します。マテリアルズ・インフォマティクス(MI)を活用して高性能かつリサイクル性に優れた合金開発を迅速化し、スマートファクトリー化によってエネルギー消費の最適化、品質管理の高度化、生産効率の向上を実現します。

これらの戦略を統合的に実行することで、次世代のアルミニウム業界において、単なる生存者ではなく、市場をリードする勝者としての地位を築くことが可能となります。

第2章:市場概観(Market Overview)

世界のアルミニウム需要・供給の推移と今後の予測

世界のアルミニウム市場は、エネルギー転換と持続可能性への潮流を背景に、堅調な成長が予測されています。市場規模は2025年の約1,896億ドルから2029年には2,430億ドルへと、年平均成長率(CAGR)6.4%で拡大する見込みです 1。より長期的な視点では、市場の物量は2024年から2035年にかけてCAGR 2.1%で成長し、2035年には9,600万トンに達すると予測されています 2。この成長は緩やかであるものの、構造的に安定した需要拡大を示唆しています。

用途別需要動向

需要を牽引するのは、主に輸送機器(特に電気自動車(EV))、建築・建設、包装、そして再生可能エネルギー関連(太陽光パネルなど)の各セクターです 1。国際アルミニウム協会(IAI)のためにCRU Internationalが実施した調査によると、世界のアルミニウム需要は2020年の8,620万トンから2030年には1億1,950万トンへと約40%増加すると予測されており、そのうち輸送、建設、包装、電機セクターが全体の75%を占めると分析されています 3。特にEV化の進展は、バッテリーパックの重量を相殺し航続距離を延長するための軽量化ニーズを高め、アルミニウム需要の重要なドライバーとなっています。

| 用途別セクター | 2020年需要(Mt) | 2030年予測(Mt) | 成長ドライバー |

|---|---|---|---|

| 輸送機器 | 約24.0 | 約36.0 | EV化による軽量化、航空宇宙需要の回復 |

| 建築・建設 | 約22.0 | 約29.0 | 都市化の進展、グリーンビルディング基準の普及 |

| 包装 | 約8.0 | 約10.5 | 持続可能性(リサイクル性)への評価、新興国需要 |

| 電機・電子 | 約8.5 | 約11.0 | 再生可能エネルギー(太陽光パネル)、送電網の拡大 |

| その他 | 約23.7 | 約33.0 | 機械、耐久消費財など |

| 合計 | 86.2 | 119.5 |

出典: IAI/CRUのデータを基に作成 3

供給動向と地域別分析

供給面では、2024年の世界の一次地金生産量は約7,280万トンに達し、前年比約2.9%の増加となりました 4。中国が世界の約60%を生産する最大の供給国としての地位を維持しています 5。市場調査会社Fastmarketsは、供給は引き続き堅調に推移し、2025年には7,390万トン、2026年には7,580万トンに達すると予測しています 6。これにより、2025年の市場はわずかな供給過剰(約37万トン)状態になると見られています 6。

地域別に見ると、アジア太平洋地域、特に中国が最大かつ最も成長著しい市場です 1。特筆すべきは、中国国内における生産拠点の地理的シフトです。環境規制の強化を受け、中国宏橋集団(China Hongqiao Group)のような大手メーカーが、石炭火力への依存度が高い山東省から、水力発電が豊富な雲南省へと製錬能力を移転する動きが活発化しています 7。この動きは、世界最大の生産国でさえも、将来の競争力がエネルギー源の炭素集約度に直結することを認識している証左であり、グローバルな脱炭素化圧力の縮図と言えます。

アルミニウム価格の変動要因と今後の見通し

アルミニウム価格は、マクロ経済の動向、需給バランス、エネルギーコスト、そして金融市場の投機的資金フローが複雑に絡み合い形成されます。

ロンドン金属取引所(LME)のアルミニウム価格は、2025年に平均2,558ドル/トン、2026年には2,561ドル/トンと、堅調に推移すると予測されています 6。一方で、INGグループはより慎重な見方を示しており、2024年の平均価格を2,460ドル/トンと予測。投資ファンドによる利益確定の動きや米国連邦準備制度理事会(FRB)の利下げタイミングによっては、短期的に価格が軟化する可能性も指摘しています 9。

価格変動の主要因は以下の通りです。

- マクロ経済要因: 世界経済の成長率、米国の金融政策(金利とドル相場)、そしてコモディティ市場全体への投資家心理が価格の大きな方向性を決定します 9。

- 供給サイド要因: 製錬コストの根幹をなすエネルギー価格の動向が最も重要です。加えて、アルミナなどの原材料コスト、地政学リスクに起因する供給途絶(例:Rio Tintoのアルミナ供給に関する不可抗力宣言)、中国の生産動向などが価格に直接的な影響を与えます 9。

- 需要サイド要因: 自動車や建設といった主要セクターの需要動向、特に世界需要の半分以上を占める中国の景気動向が価格を左右します 9。

今後の市場は、「構造的に裏付けられたボラティリティ」の時代に入ると分析されます。エネルギー転換という長期的な構造的需要が価格を下支えする一方で、地政学リスクやエネルギー価格の急騰といった供給サイドの脆弱性が増しており、価格の振れ幅は大きくなる傾向にあります。これは、企業にとって高度なリスク管理とヘッジ戦略が、オペレーション効率と同様に重要になることを意味します。

業界の主要KPIベンチマーク分析

業界の競争環境を理解するため、主要プレイヤーの重要業績評価指標(KPI)を比較分析します。

| 企業名 | 2024年 売上高(十億ドル) | 2024年 営業利益/EBITDA(十億ドル) | 2024年 アルミ生産量(百万トン) | 電力消費原単位(kWh/t)の推定 |

|---|---|---|---|---|

| Rio Tinto | 53.7 | Underlying EBITDA: 23.3 | 3.3 (Primary) | 低(水力中心) |

| Alcoa | 11.9 | Adjusted EBITDA: 1.6 | 2.3-2.5 (2025年予測) | 低(再エネ比率86%) |

| Rusal | 12.1 | N/A | 3.8 | 低(水力中心) |

| UACJ (FY25) | 998.8 (十億円) | 事業利益: 45.9 (十億円) | N/A (圧延・加工中心) | N/A |

| Novelis (FY25) | 17.1 | Adjusted EBITDA: 1.8 | N/A (圧延・リサイクル中心) | N/A |

出典: 各社IR資料 11、電力消費原単位は公表データとエネルギー源から推定

特筆すべきは、サステナビリティ指標におけるパフォーマンスの格差です。一次地金生産におけるCO2排出原単位は、世界平均が約16 であるのに対し、水力発電などを活用するトップクラスの生産者は約4 に抑えています 3。この4倍の差は、今後のCBAM(炭素国境調整メカニズム)導入などを考慮すると、決定的なコスト競争力の差として顕在化します。

第3章:外部環境分析(PESTLE Analysis)

アルミニウム業界は、地政学、経済、社会、技術の各側面で複合的なマクロ環境の変化に晒されています。PESTLEフレームワークを用いてこれらの要因を分析します。

政治(Politics): 炭素を基軸とした貿易政策と資源ナショナリズムの台頭

政治的要因の中で最も影響が大きいのは、環境規制と通商政策の融合です。

- 炭素国境調整メカニズム(CBAM): 2026年から本格的に金銭的負担が発生するEUのCBAMは、ゲームのルールを根本的に変えるものです 20。輸入品に含まれる炭素排出量に応じて課徴金を課すこの制度は、石炭火力など炭素集約度の高い電力で生産されたアルミニウムの競争力を著しく低下させます。逆に、カナダのように水力発電を多用する低炭素アルミニウム生産国には大きな競争優位をもたらします 21。例えば、EU市場への依存度が高く、炭素集約度がEU平均の7.4倍に達するモザンビークのアルミニウム産業は、輸出額の6%に相当する追加的な炭素コストに直面する可能性が指摘されています 20。CBAMは単なる税金ではなく、炭素排出量に明確な金銭的価値を与える強力な市場シグナルであり、低炭素技術への投資を加速させ、市場の二極化を促進します。

- 資源ナショナリズム: ボーキサイト資源国は、自国により多くの付加価値を留保しようとする動きを強めています。世界最大のボーキサイト供給国であるギニアは、鉱業ライセンスの見直しや国内でのアルミナ精製を義務付ける政策を推進しており、これがEmirates Global Aluminium(EGA)のような大手企業の撤退につながるなど、サプライチェーンの大きなリスク要因となっています 24。同様に、インドネシアもボーキサイトの輸出を禁止し、国内のアルミナ産業育成を強制しています 27。これらの動きは、上流部門における原料調達の不確実性とコスト上昇圧力をもたらします。

経済(Economy): 収益性を決定づけるエネルギーコスト

アルミニウム製錬は電力の塊であり、エネルギーコストが事業の収益性を直接的に左右します。

- エネルギー価格の変動性: 電力および天然ガス価格の変動は、製錬所の操業可否を決定する最大の要因です。特にエネルギー市場が逼迫している欧州では、エネルギーコストの高騰がすでに生産能力の削減を引き起こしています 9。IEAの分析によると、欧州の産業用電力価格(約325ドル/MWh)は、米国(約79ドル/MWh)や中国(約88ドル/MWh)と比較して著しく高く、構造的なコスト劣位にあります 31。

- 世界経済と設備投資: 世界経済の成長見通し、インフレ、金利政策は、最終製品の需要動向と、新たな製錬所やリサイクル施設といった大規模設備投資の資本コストの両方に影響を与えます 9。

社会(Society): ESGが選択肢ではなく必須要件へ

社会的な価値観の変化は、企業の事業活動に直接的な影響を及ぼしています。

- ESG投資の拡大: ESG(環境・社会・ガバナンス)を重視する投資の潮流は、アルミニウム企業に対し、脱炭素化、廃棄物管理、労働慣行、地域社会との関係といった非財務情報に関する高いパフォーマンスを要求しています。

- 顧客・消費者の要求: 自動車メーカーや飲料メーカーなどの最終顧客は、サプライチェーンの透明性、リサイクル材使用率の向上、低炭素製品の調達を強く求めるようになっています。フォルクスワーゲンは2040年までに車両における「循環型素材」の比率を40%にする目標を掲げ 32、コカ・コーラも包装材におけるリサイクル材使用目標を設定しています 33。

技術(Technology): 生産とリサイクルにおける技術開発競争

技術革新は、業界のコスト構造と競争優位性を再定義する最も強力な推進力です。

- 次世代製錬技術: AlcoaとRio Tintoの共同事業であるELYSISは、不活性陽極(イナーシャアノード)を用いることで、製錬プロセスからの直接的な温室効果ガス(GHG)排出をゼロにし、副産物として酸素を生成する画期的な技術です 35。2025年から2026年にかけて商業実証が予定されており、この技術が普及すれば、従来のホール・エルー法は陳腐化する可能性があります。

- 高度リサイクル技術: これまで技術的に困難であった合金スクラップの分離を可能にする技術が実用化されています。LIBS(レーザー誘起ブレークダウン分光法)やAIを活用したセンサー選別は、自動車解体スクラップなどに含まれる5000系と6000系の合金を高速・高純度で選別することを可能にします 39。これは、価値の低いカスケードリサイクルから、価値を維持するクローズドループ・リサイクル(水平リサイクル)への移行を可能にする鍵となります。

- 赤泥(レッドマッド)の有効活用: ボーキサイトからアルミナを精製する際に発生する膨大な量の副産物である赤泥の処理は、長年の環境課題です。セメント原料としての利用や、含有されるレアアース(REE)の回収など、赤泥を価値ある資源へと転換する研究開発が進められています 43。

法規制(Legal): 拡大するコンプライアンスの範囲

企業は、CBAMのような広範な環境政策に加え、製品含有化学物質規制(REACHなど)、労働安全衛生法、新規プロジェクトに伴う環境アセスメントなど、複雑化する法規制への対応が求められます。

環境(Environment): ライフサイクルアセスメント(LCA)の重要性

環境への配慮は、事業活動の中心的な要件となっています。

- LCAとカーボンフットプリント: 顧客からの要求は、単なる製造時の排出量から、製品のライフサイクル全体(採掘からリサイクルまで)を通じた環境影響の定量化へとシフトしています。LCAの実施とカーボンフットプリントの開示は、取引の前提条件となりつつあります。

- 廃棄物と副産物: 赤泥の管理は、依然として業界にとって重大な環境リスクであり、潜在的な負債です 45。

これらの外部環境要因は、相互に連関しています。例えば、資源ナショナリズムと脱炭素化は衝突する可能性があります。ギニアやインドネシアが国内でのアルミナ精製を義務付けても、その精製に必要なエネルギーが化石燃料由来であれば、最終製品であるアルミニウムのカーボンフットプリントは増大します。これにより、物理的な原料供給を確保するための投資が、結果としてCBAMが適用される市場へのアクセスを失うという戦略的ジレンマを生み出す可能性があります。企業は、上流部門への投資を評価する際、コストや量だけでなく、ホスト国のエネルギーミックスの炭素集約度をも考慮に入れる必要があります。

第4章:業界構造と競争環境の分析(Five Forces Analysis)

アルミニウム業界の収益構造と競争力学を、マイケル・ポーターのファイブフォース・モデルを用いて分析します。業界の競争環境は、脱炭素化というメガトレンドによって根本的に再構築されつつあります。

供給者の交渉力:増大

供給者の交渉力は、特にエネルギーと高品質な原料の領域で著しく増大しています。

- エネルギー供給者: 製錬事業のコスト構造において電力コストが占める割合は極めて高く、特にエネルギー市場が逼迫している欧州などでは、電力会社の交渉力は絶大です 9。自社で安価な再生可能エネルギー源(特に水力)を確保している企業は、構造的なコスト優位性を持ちます。

- 原材料供給者(ボーキサイト/アルミナ): ギニアなどの主要ボーキサイト産出国における資源ナショナリズムの高まりは、原料供給者側の力を強めています 24。資源の管理強化や国内加工の義務化は、非統合型の生産者にとって供給の不安定化と価格上昇圧力につながります。

買い手の交渉力:増大し、質的に変化

大口需要家である買い手の交渉力は、価格面だけでなく、非価格面においても増大しています。

- 大口需要家の価格圧力: 自動車、航空宇宙、包装業界の大手企業は、その購買量の大きさから依然として強い価格交渉力を有しています。

- 交渉力の質的変化: 買い手の力は、価格交渉から「サプライヤー選定基準の設定」へとシフトしています。自動車メーカーなどが、サプライヤーに対して低カーボンフットプリントや高いリサイクル材使用率を調達の必須条件として課すようになっています 32。これにより、買い手はこれらの非財務的基準を満たせないサプライヤーを事実上市場から排除する力を持つことになります。

新規参入の脅威:上流は低く、下流・リサイクルは中程度

セグメントによって新規参入の脅威は大きく異なります。

- 一次製錬事業: 脅威は極めて低いと言えます。巨額の設備投資、安価かつ長期安定的な電力契約の確保、そして高度な操業ノウハウが、極めて高い参入障壁を形成しています。

- リサイクル・加工事業: 脅威は中程度であり、今後高まる可能性があります。大規模なリサイクル事業は相応の投資を要しますが、特定のスクラップ原料に特化した小規模な事業者や、ニッチな加工分野への参入は比較的容易です。特に、先進的な選別技術がより利用しやすくなれば、この分野での新規参入障壁は低下する可能性があります。

代替品の脅威:高く、競争は激化

代替材料との競争は、特に自動車分野で熾烈を極めています。

- 自動車分野: アルミニウムは、車体の軽量化を巡り、超高張力鋼板(AHSS)、マグネシウム、炭素繊維強化プラスチック(CFRP)としのぎを削っています。材料選定は、重量、コスト、性能(強度、成形性、接合性)、そしてライフサイクル全体での環境負荷を考慮した複雑なトレードオフによって決まります。

- 包装分野: アルミ缶は、PETボトルやガラス瓶などと競合しています。ここでは、リサイクル性、ブランドイメージ、コスト、そして消費者の利便性が競争の主要因となります。

業界内の競争:高く、競争の基盤が変化

業界内の競争はグローバルで激しいものですが、その競争の軸が変化しています。

- グローバルな競争: Rio Tinto、Alcoa、Rusalといった資源メジャーから、中国宏橋集団のような巨大メーカー、そしてNovelis、Constellium、UACJといった大手圧延メーカーまで、バリューチェーンの各段階で多数の強力なプレイヤーが世界規模で競争しています 7。

- 競争基盤のシフト: 競争は、もはや単なる「トン当たりコスト」の競争ではありません。①低炭素エネルギー源へのアクセス、②高品質なスクラップ原料の流れの支配、③顧客の新たな要求(サステナビリティ、高性能)に応えるための独自合金や技術開発能力、といった新たな軸での競争が激化しています。

総じて、ファイブフォース分析は、業界の力学が「脱炭素化」という単一の強力な外部要因によって再編されていることを示しています。この圧力は、供給者の力を高め(再エネ、高品質スクラップ)、買い手の力を質的に変化させ(炭素フットプリントによる選別)、代替品との競争条件を変え(リサイクル材のLCA優位性)、そして業界内の競争ルールそのものを書き換えています。したがって、あらゆる事業戦略は、この脱炭素化というレンズを通して検証されなければなりません。

第5章:サプライチェーンとバリューチェーン分析

グローバルに展開するアルミニウムのサプライチェーンと、その中で価値がどのように創造され、変化しているのかを分析します。

サプライチェーン分析

サプライチェーンの構造と脆弱性

アルミニウムのサプライチェーンは、「ボーキサイト採掘 → アルミナ精製 → アルミニウム製錬 → 加工(圧延、押出等) → 製品化 → 使用済み製品の回収・リサイクル」という直線的なプロセスで構成されています。このチェーンは地理的に広く分散しており、各段階で特有のリスクを抱えています。

- 構造: ボーキサイト採掘はギニア、オーストラリア、インドネシアなどに集中し 48、アルミナ精製は採掘地の近くや港湾部で行われます。一方、電力多消費型である製錬は、カナダ、ロシア、中東、中国の雲南省など、安価な電力が得られる地域に立地する傾向があります。その後の加工、製品化は世界中の消費地の近くで行われます。

- 脆弱性: この長く複雑なサプライチェーンは、近年の地政学リスクの高まりやパンデミックによって、その脆弱性を露呈しました。

- 地政学的リスク: 特定の国への原料依存は、大きなチョークポイント(隘路)を生み出します。世界の海上貿易ボーキサイトの大部分を供給するギニアでの政情不安や政策変更は、サプライチェーン全体を揺るがす可能性があります 24。

- ロジスティクスリスク: 紅海での船舶航行の危機など、国際輸送ルートの寸断は、輸送コストの高騰とリードタイムの長期化を招き、価格と供給の安定性を脅かします 50。

レジリエンス強化に向けた動き

これらの脆弱性に対応するため、企業はサプライチェーンの強靭化(レジリエンス強化)に向けた戦略を模索しています。具体的には、調達先の多様化、生産拠点の国内回帰や地域内での完結(ニアショアリング)、そしてより安定的で国内調達が可能なリサイクル原料への依存度を高める動きが加速しています。

バリューチェーン分析:価値創造の源泉シフト

アルミニウム業界における価値創造の源泉は、歴史的な転換期を迎えています。

従来の価値創造:規模の経済とコスト競争力

従来、バリューチェーンにおける価値の源泉は、主に上流部門(採掘、精製、製錬)における規模の経済の追求にありました。大規模な設備投資によってトン当たりの生産コストを極限まで下げる「コストリーダーシップ」が、競争優位の核でした。

新たな価値創造のドライバー

現在、価値は以下の3つの新たな領域で創造され、獲得されています。

- 環境価値(グリーンプレミアム): 低炭素電力を用いて製造され、そのカーボンフットプリントが認証された「グリーンアルミニウム」は、価格プレミアムと市場アクセス(特に規制の厳しい市場)の源泉となりつつあります。価値は、製品そのものだけでなく、その「製造プロセス」に宿るようになっています。

- 技術的価値: 自動車や航空宇宙分野向けの、軽量かつ高強度、高成形性といった特性を持つ独自の高性能合金や、顧客がアルミニウムをより効果的に使用できるようにする加工・接合技術は、高い付加価値を生み出します。

- 循環価値(サーキュラーバリュー): スクラップを確保し、高度な技術で選別・処理し、高品質な二次地金として再生する能力は、新たな価値創造の中核となりつつあります。これは、エネルギー依存度の低減(一次地金製造の約5%のエネルギーで再生可能 3)、カーボンフットプリントの削減、そして安全保障上も安定した原料ソースの確保という、三重の価値をもたらします。特に、従来は低品位の鋳造合金にしかリサイクル(ダウンサイクル)できなかった自動車解体スクラップなどから、高度な選別技術を用いて高品位な展伸材用合金を再生する「アップサイクル」能力を持つ企業は、莫大な価値を獲得できます 40。

この価値創造のシフトは、ビジネスモデルの変革を促します。単なる素材の供給者(サプライヤー)から、顧客の軽量化やリサイクルに関する課題を共に解決するソリューション・パートナーへの転換が求められています。例えば、自動車メーカーと共同で合金を開発し、部品設計を支援し、さらには生産工程で発生するスクラップを回収して再び同じ品質の製品に戻す「クローズドループ・リサイクル」を構築・運営することが、新たな価値提供の形となります。

この分析が示す戦略的含意は明確です。将来のアルミニウム業界で最も価値ある資産は、もはやボーキサイト鉱山や巨大な製錬所ではなく、AIやLIBSを駆使した大規模かつ高度なスクラップ選別・処理施設になる可能性があります。これは、従来のバリューチェーンの構造が根本から覆ることを意味します。最終製品市場からのサステナビリティ要求が高まる中、複雑な使用済みスクラップという「都市鉱山」から高価値な原料を効率的に「採掘」する技術とインフラを支配する企業が、低エネルギー、低炭素、かつ高価値な原料ソースを制し、新たなアルミニウム・エコシステムの戦略的中心に立つことになるでしょう。

第6章:顧客需要の特性分析

顧客のニーズがどのように変化しているかを理解することは、事業戦略を策定する上で不可欠です。アルミニウム業界の顧客は、従来のQCD(品質、コスト、納期)に加え、新たな非財務的価値を強く求めるようになっています。

主要顧客セグメントと購買決定要因(KBF)の変化

主要な顧客セグメントは、輸送機器(自動車、航空宇宙)、包装(飲料缶、箔)、建築・建設、電機・電子です 1。これらのセグメントに共通して、購買決定要因(KBF: Key Buying Factor)に地殻変動が起きています。

従来のKBFであったQCDは、今日では取引の「必要条件」に過ぎず、競争優位を築くための「十分条件」ではなくなりました。それに代わり、以下の「サステナビリティKBF」が決定的な重要性を持つようになっています。

- ライフサイクルアセスメント(LCA)/カーボンフットプリント: 顧客は、調達する素材の環境負荷を定量的に把握するため、LCAに基づいた詳細なデータを要求しています。これは、CBAMのような規制圧力への対応だけでなく、自社のサステナビリティ目標を達成するために不可欠な情報となっています。

- リサイクル材使用率: 多くの顧客企業が、製品におけるリサイクル材の使用率に関する自主目標や、法規制による義務を負っています。例えば、フォルクスワーゲンは2040年までに車両に40%の「循環型素材」を使用する目標を掲げており 32、コカ・コーラも包装材におけるリサイクル材の使用目標を設定しています 33。これにより、高いリサイクル材比率を持つアルミニウム製品への需要が高まっています。

- サプライチェーンの透明性とトレーサビリティ: 顧客は、調達する素材の原産地や、低炭素といった環境性能表示の信頼性を検証する必要に迫られています。これにより、ブロックチェーンなどの技術を活用したトレーサビリティ・ソリューションへの関心が高まっています。

自動車業界における需要変革

特に自動車業界は、アルミニウム需要の量と質の両面で、最もダイナミックな変化を遂げているセグメントです。

- EV化が牽引する需要拡大: 電気自動車(EV)へのシフトは、アルミニウム需要の最大の牽引役です。重いバッテリーパックを搭載するEVにとって、車体の軽量化は航続距離を伸ばすための至上命題であり、アルミニウムがその解決策として広く採用されています。特に、バッテリーを保護する堅牢な筐体(バッテリーエンクロージャー)、車体骨格(ボディ・イン・ホワイト)、そしてフードやドアといったパネル部品での需要が急増しています。

- 新たな材料特性への要求: EV向けの部材には、従来の自動車部品とは異なる、より高度な特性が求められます。例えば、バッテリーエンクロージャーには、衝突時の高いエネルギー吸収能力、優れた熱伝導性(バッテリーの熱管理のため)、そして長期にわたる耐食性が不可欠です。

- クローズドループ・リサイクルの本格化: 自動車メーカーは、サーキュラーエコノミーへの移行を経営の最優先課題の一つと位置づけています。その核心的な取り組みが「クローズドループ・リサイクル」です。これは、自動車部品の製造工程(プレス加工など)で発生するスクラップを、合金種ごとに厳密に分別して回収し、アルミニウムメーカーに還流させ、再び同じ品質の自動車用シート材として再生する仕組みです 40。このシステムは、素材価値の毀損(ダウンサイクル)を防ぎ、廃棄物を最小限に抑え、バージン材の使用量を削減することで、環境負荷とコストの両方を低減します。

このクローズドループの実現は、自動車メーカーとアルミニウムサプライヤーとの間に、単なる売買関係を超えた、深く統合されたパートナーシップを要求します。物流、品質管理、技術開発の各レベルで緊密な連携が不可欠となるため、一度この関係性を構築したサプライヤーは、競合他社に対して極めて強力な競争優位性を築くことができます。つまり、クローズドループ・リサイクルは、サステナビリティへの貢献という側面に加え、顧客を戦略的に囲い込む(ロックインする)ための強力な武器となりつつあるのです。

第7章:業界の内部環境分析

企業の持続的な競争優位性を評価するため、経営資源や組織能力といった内部環境をVRIOフレームワークで分析します。

VRIO分析:持続的競争優位の源泉

VRIOは、経営資源が持つ価値(Value)、希少性(Rarity)、模倣困難性(Inimitability)、そしてそれを活用する組織(Organization)の4つの観点から、競争優位の持続性を評価するフレームワークです。

- 価値があり(Valuable)、希少(Rare)な経営資源:

- 安価な再生可能エネルギー源への長期アクセス権: アルミニウム製錬のコストとカーボンフットプリントを同時に決定づける最も重要な資源です。特に優良な水力発電サイトはすでに大手が確保しており、極めて希少価値が高いです。

- 独自の高度な選別・リサイクル技術: AIやLIBSなどを活用し、低品位の混合スクラップから高品位な合金を再生する「アップサイクル」能力は、他社が容易に持てない希少なケイパビリティです 40。これにより、低コストかつ低炭素な原料を安定的に確保できます。

- 主要自動車メーカーとの深く統合された「クローズドループ」関係: 前述の通り、これは高いスイッチングコストを生み出し、安定した需要を確保する希少な関係資産です 51。

- 模倣困難(Inimitable)な経営資源:

- 特許で保護された次世代製錬技術: ELYSISのような画期的なプロセスに関する知的財産は、法的に保護されており、競合他社による模倣は困難です 36。

- 長年にわたる冶金学的知見とプロセスノウハウの蓄積: 航空宇宙や自動車向けの特殊合金を開発・製造するために必要な暗黙知は、一朝一夕には構築できず、模倣が極めて難しい組織能力です。

- 価値を捉えるための組織(Organized to Capture Value):

上記の価値ある資源や能力を保有していても、それを最大限に活用し、収益に結びつける組織体制がなければ意味がありません。これには、技術革新に果敢に投資する資本力、異業種とも連携できるパートナーシップ構築能力、そして高度なシステムを運用できる人材を育成・獲得する組織文化が不可欠です。

人材動向

業界の変革は、求められる人材像にも大きな変化をもたらしています。

- 求められるスキルセットの変化: 従来の冶金学やプロセス技術の専門家に加え、以下のような新たな専門人材への需要が急増しています。

- データサイエンティスト、AIエンジニア: マテリアルズ・インフォマティクスによる合金開発、スマートファクトリーのデータ解析、AI選別アルゴリズムの構築などを担います。

- LCA専門家、サステナビリティ/ESG担当者: カーボンフットプリントの算定、LCAの実施、CBAMのような複雑な環境規制への対応、ESG情報開示などを担当します。

- サプライチェーン・マネジメント専門家: 地政学リスクを考慮したグローバルサプライチェーンの再設計や、クローズドループ・リサイクルのような複雑な物流網の構築を担います。

- 人材獲得競争: アルミニウム業界は、これらの新たな専門人材を巡って、従来の競合だけでなく、IT業界や他の製造業、コンサルティングファームなど、異業種との厳しい獲得競争に直面しています。これは人件費の上昇圧力となると同時に、魅力的なキャリアパスや企業文化を提示できなければ、必要な人材を確保できないという課題を突きつけています。この状況は、業界内に「人材の二極化」を生み出す可能性があります。すなわち、高付加価値なグリーン・デジタル戦略を追求する企業は、高給で最先端の専門家集団を惹きつける一方、従来型のコスト競争に留まる企業は、伝統的なスキルを持つ人材が中心となり、両者の間で人材の質と能力に大きな格差が生まれる可能性があります。

労働生産性

- 自動化・省人化のポテンシャル: 製錬・加工プロセスの両方で、自動化による生産性向上の余地は依然として大きいです。ロボットによるハンドリング、自動品質検査システム、遠隔操作などが、コスト削減と品質安定化に貢献します。

- 熟練技術者の不足という課題: 多くの製造業と同様に、アルミニウム業界も労働人口の高齢化と、それに伴う熟練技術者の引退という課題に直面しています。彼らが持つ暗黙知をいかに形式知化し、デジタルツールを活用して次世代に継承していくかが、持続可能な生産体制を維持する上で重要な課題となります。

第8章:AIの影響とインパクト

人工知能(AI)は、アルミニウム業界のあらゆる側面を根底から変革する可能性を秘めた、最も重要な技術トレンドです。AIは単独のトレンドではなく、脱炭素化、サーキュラーエコノミー、そして先進的ものづくりという業界の三大メガトレンドを結びつけ、その実現を加速させる「結合組織」としての役割を果たします。

マテリアルズ・インフォマティクス(MI):材料開発の革命

マテリアルズ・インフォマティクス(MI)は、材料科学にデータサイエンスとAIを応用するアプローチであり、新材料の開発プロセスを劇的に加速させます 52。

- コンセプト: 従来、合金開発は専門家の経験と勘に頼り、試行錯誤を繰り返す時間とコストのかかるプロセスでした。MIは、既存の膨大な論文や実験データをAIに学習させ、合金の組成や熱処理条件といった入力パラメータから、強度、成形性、耐食性などの物性を予測するモデルを構築します 54。これにより、物理的な実験を行う前に、コンピュータ上で無数の候補合金を高速にスクリーニングし、有望な組成を効率的に絞り込むことが可能になります。

- アルミニウム業界への応用: MIは、EV向けに「高強度かつ高成形性」といった相反する特性を両立させる次世代合金や、リサイクルプロセスでの不純物耐性が高い合金など、特定の用途に最適化された材料の設計に活用されています 52。開発期間の短縮と成功確率の向上は、顧客の要求に迅速に応えるための決定的な競争力となります。

スマートファクトリー化:オペレーションの最適化

AIは、工場の生産性を新たな次元へと引き上げます。

- 生産プロセスと品質管理: AIを搭載した画像解析システムは、圧延工程などで生産ライン上を高速で流れるアルミニウムシートの表面をリアルタイムで監視し、人間では見逃してしまうような微細な傷や欠陥を瞬時に検出します 56。これにより、歩留まりの向上と品質の安定化が実現します。また、各種IoTセンサーから収集したデータをAIが分析し、設備の故障を予知する「予知保全」も可能となり、予期せぬダウンタイムを削減します 57。

- エネルギー管理: 製錬や圧延といったエネルギー多消費プロセスにおいて、AIは電力需要を高い精度で予測し、電力価格が安い時間帯や再生可能エネルギーの供給量が多い時間帯に生産をシフトさせるなど、エネルギー使用量を最適化します。これは、コスト削減とCO2排出量削減に直接的に貢献します。

サプライチェーン・マネジメント(SCM):レジリエンスの強化

AIは、複雑化するサプライチェーンのリスク管理能力を向上させます。需要予測の精度を高め、最適な在庫レベルを維持するだけでなく、地政学リスクや自然災害といった潜在的な供給途絶イベントをシミュレーションし、最もレジリエントな調達戦略や在庫配置を導き出すことができます。

リサイクルプロセス:廃棄物からの価値創出

AIの応用が最も革命的なインパクトをもたらすのが、リサイクル分野です。

- AIによる自動選別: AIと、カメラ、LIBS、X線といった各種センサーを組み合わせることで、これまで困難だった混合スクラップからの高度な自動選別が可能になります 39。AIは、センサーが捉えたデータ(色、形状、化学組成など)を瞬時に解析し、個々のスクラップ片がどの合金種に属するかを識別。その後、エアジェットなどで物理的に選別します。この技術は、自動車解体スクラップのような複雑な混合物から、5000系と6000系といった特定の合金を高純度で回収することを可能にし 40、「Zorba」のような低価値の混合非鉄金属スクラップを、高価値な合金原料へと転換させます 39。これにより、二次地金の品質向上とコスト削減が同時に実現し、クローズドループ・リサイクルの経済性を飛躍的に高めます。

AIの導入は、業界に求められる人材スキルを変化させ、中長期的には労働生産性を大きく向上させます。AIは、脱炭素化(エネルギー最適化)、サーキュラーエコノミー(高度選別)、そして顧客ニーズへの対応(MIによる新合金開発)という、次世代アルミ業界が直面する三大課題すべてに対する核心的なソリューションを提供する、最重要の戦略的投資領域です。企業の「AI成熟度」は、将来の競争力を測る直接的な指標となるでしょう。

第9章:主要トレンドと未来予測

これまでの分析を踏まえ、今後5~10年でアルミニウム業界を形成する主要なトレンドと、その帰結としての未来像を予測します。

グリーンアルミニウム市場の本格化と二極化

低炭素アルミニウムの市場は、今後急速に形式化・標準化が進みます。現在、各社が独自に定義している「グリーンアルミニウム」は、やがて業界標準や国際的な認証制度によって明確に定義されるようになります。例えば、「カーボンフットプリントが4 未満の一次地金」といった具体的な閾値が設定され、第三者機関による検証と認証が取引の前提となります。これにより、市場は明確に二極化します。認証を取得した「グリーンアルミニウム」は、CBAMが適用されるEU市場などで透明性のある価格プレミアムを享受する一方、認証を持たない「コンベンショナルアルミニウム」は、価格競争が激しい非規制市場での販売を余儀なくされ、両者の収益性には大きな格差が生まれるでしょう。この市場では、製品の物理的な特性だけでなく、その環境性能を証明するトレーサビリティが、品質と同等に重要な価値を持つことになります。

サーキュラーエコノミーへの完全移行

業界のビジネスモデルは、「金属を製造・販売する」モデルから、「マテリアルループを管理・運営する」モデルへと完全に移行します。企業の成功は、リサイクルしやすい製品設計(DfR: Design for Recycling)を顧客と共に行い、使用済み製品の効率的な回収システムを構築し、回収した資源を100%に近い形で再び高価値な製品へと再生(アップサイクル)させる能力によって定義されるようになります。これは、バリューチェーン全体にわたる、これまでにないレベルでの協業と情報共有を必要とします。アルミニウムメーカーは、スクラップ処理業者、解体業者、そして最終製品メーカーと一体となり、物質の循環を最適化するエコシステムの中心的な役割を担うことになります。

サプライチェーンの再編:地域ブロック化と垂直統合

地政学リスクと炭素ベースの貿易障壁(CBAMなど)は、グローバルに最適化された従来のサプライチェーンを分断し、より地域内で完結する「ブロック化」されたサプライチェーンへの再編を促します。例えば、低炭素な水力発電と豊富なスクラップ資源を持つ北米では、域内での調達・生産・消費のサイクルが強化される可能性があります。また、企業戦略としては、グリーンアルミニウム生産に不可欠な要素を自社でコントロールしようとする動きが加速します。具体的には、再生可能エネルギー発電事業への直接投資や、スクラップの安定確保を目的としたリサイクル企業の買収など、上流(エネルギー)と下流(リサイクル)への垂直統合が、重要な戦略的選択肢となります。

異業種連携の加速

軽量化、電動化、循環性といった複雑な課題は、もはや一企業、一業界だけで解決できるものではありません。今後は、異業種間のアライアンスが飛躍的に増加します。例えば、以下のような連携が常態化するでしょう。

- 自動車メーカーとの連携: 次世代EV向けの専用合金の共同開発や、クローズドループ・リサイクルシステムの共同構築。

- 化学メーカーとの連携: 異種材料(アルミニウムとCFRPなど)を接合するための革新的な接着剤の開発や、表面処理技術の高度化。

- IT企業との連携: AIを活用したマテリアルズ・インフォマティクス・プラットフォームの開発や、サプライチェーン全体を可視化するブロックチェーンベースのトレーサビリティシステムの構築。

これらのトレンドは、アルミニウム業界の事業環境を不可逆的に変化させます。変化に対応し、これらの潮流を先取りして自社の戦略に取り込むことが、将来の成長を実現するための鍵となります。

第10章:主要プレイヤーの戦略分析

アルミニウム業界の主要プレイヤーについて、各社の戦略、強み・弱み、財務状況、サステナビリティへの取り組みを比較分析し、競争環境における各社のポジショニングを明らかにします。

グローバル資源メジャー/一貫生産メーカー

これらの企業は、ボーキサイト採掘から製錬までを手掛ける垂直統合モデルを特徴とし、低コストなエネルギー源へのアクセスが競争力の源泉です。

- Rio Tinto:

- 戦略・強み: カナダの水力発電を基盤とした低コスト・低炭素なアルミニウム生産が最大の強み。次世代製錬技術ELYSISの共同開発者であり、技術革新をリード。リチウムなどエネルギー転換に不可欠な鉱物へのポートフォリオ多角化も推進 11。

- 弱み・課題: 鉄鉱石事業への依存度が高く、商品市況の変動に影響を受けやすい。

- 財務・生産: 2024年の連結売上高は537億ドル、EBITDAは233億ドルと堅調 12。

- Alcoa:

- 戦略・強み: ELYSIS技術の発明企業であり、技術的な優位性を持つ。製錬ポートフォリオの86%が再生可能エネルギーで稼働しており、グリーンアルミニウム市場でのリーダーシップを目指す 61。

- 弱み・課題: 他の資源メジャーと比較して事業規模が小さく、市況変動に対する耐性が課題。

- 財務・生産: 2024年の売上高は119億ドル 14。2024年のアルミ生産量は前年比5%増。2025年は2.3~2.5百万トンを計画 15。

- Rusal:

- 戦略・強み: シベリアの豊富な水力発電を利用した、世界最大級の低コスト・低炭素アルミニウム生産能力。

- 弱み・課題: ロシア企業であることに起因する地政学リスク、制裁による市場アクセスや技術導入の制限が最大の経営課題。

- 財務・生産: 2024年の売上高は121億ドル、生産量は3.8百万トン 16。

- Norsk Hydro, Emirates Global Aluminium (EGA), 中国宏橋集団 (China Hongqiao):

- Norsk Hydro: 再生可能エネルギーの活用とリサイクル事業への注力で、欧州におけるサステナビリティのリーダーを目指す。

- EGA: 中東の安価な天然ガスを電力源とするが、ギニアでのボーキサイト事業撤退など、上流の原料確保に課題を抱える 24。

- 中国宏橋集団: 世界最大の生産規模を誇るが、国内の環境規制強化に対応するため、石炭火力の山東省から水力発電の雲南省への生産拠点シフトを急いでいる 7。

グローバル圧延メーカー

これらの企業は、一次・二次地金を調達し、自動車、飲料缶、航空宇宙などの高付加価値市場向けに圧延品を供給することに特化しています。リサイクル能力と顧客との関係性が競争力の鍵です。

- Novelis:

- 戦略・強み: 世界最大のアルミ圧延・リサイクル企業。特に飲料缶リサイクルと自動車向けソリューションで圧倒的な地位を築く。クローズドループ・リサイクルの推進とグローバルな生産・リサイクルネットワークが強み。

- 弱み・課題: 地金価格の変動を顧客に転嫁するビジネスモデルだが、急激な市況変動は収益に影響を与える可能性がある。

- 財務・生産: 2025会計年度の売上高は171億ドル、出荷量は376万トン 18。

- Constellium:

- 戦略・強み: 航空宇宙および自動車向けの高度な技術力を持つ特殊製品に強み。特に自動車ボディシート(ABS)や構造材で高いシェアを誇る。LIBS技術を導入し、自動車スクラップの高度選別に業界で先行 40。

- 弱み・課題: 航空宇宙事業は景気サイクルに大きく影響される。

- Arconic:

- 戦略・強み: 航空宇宙分野向けの革新的な合金や製造技術で高い評価を得ている。

日系大手メーカー

高い技術力を持ち、特に国内の自動車産業やエレクトロニクス産業と密接な関係を築いています。一方で、国内の高いエネルギーコストや原料の海外依存が課題です。

- UACJ:

- 戦略・強み: アジア最大の圧延メーカーであり、飲料缶材、自動車パネル材、厚板など幅広い製品群で高い技術力を持つ。北米やタイにも大規模な生産拠点を持ち、グローバル供給体制を構築。

- 弱み・課題: 国内事業におけるエネルギーコストの高さ。原料である地金の多くを輸入に頼る。

- 財務: 2025年3月期の連結売上収益は9,988億円 17。

- 日本製鉄 (アルミ事業), 神戸製鋼所 (アルミ事業), 日本軽金属ホールディングス:

- 日本製鉄・神戸製鋼所: 鉄鋼事業とのシナジーを活かし、自動車メーカーなど主要顧客に対して鉄とアルミの両方を提供する「マルチマテリアル」戦略を推進。

- 日本軽金属HD: アルミナから加工品までの一貫生産体制を持つ国内唯一のグループであり、独自のポジションを築いている。

| プレイヤー | 戦略的焦点 | 主要な強み(VRIO) | 主要な弱み/リスク | 脱炭素スコア (1-5) | 循環経済スコア (1-5) | デジタル化スコア (1-5) |

|---|---|---|---|---|---|---|

| Rio Tinto | 低炭素・高成長鉱物 | 水力発電アクセス(希少)ELYSIS技術(模倣困難) | 鉄鉱石への高い依存度 | 5 | 3 | 4 |

| Alcoa | 技術リーダーシップ | ELYSIS技術(模倣困難)再エネ比率の高さ(希少) | 相対的に小さい事業規模 | 5 | 3 | 4 |

| Rusal | 低コスト生産 | 水力発電アクセス(希少) | 地政学リスク、制裁 | 5 | 2 | 2 |

| Novelis | 循環経済、自動車 | 圧倒的なリサイクル網(希少・模倣困難) | 地金価格変動リスク | 4 | 5 | 4 |

| Constellium | 高付加価値(航空宇宙・自動車) | LIBS選別技術の先行導入(希少) | 景気サイクルへの感応度 | 3 | 4 | 4 |

| UACJ | グローバル圧延 | 高い技術力、グローバル生産拠点 | 国内エネルギーコスト、原料の海外依存 | 3 | 3 | 3 |

スコアは定性評価

この比較分析から、各社が異なる強みと戦略的課題を抱えていることが明らかになります。Rio TintoやAlcoaは低炭素な一次地金生産で優位に立つ一方、Novelisはリサイクルループの支配でリードしています。日系メーカーは高い技術力を持ちながらも、エネルギーと原料という構造的な課題に直面しています。

第11章:戦略的インプリケーションと推奨事項

これまでの包括的な分析を統合し、次世代のアルミニウム業界で勝ち抜くための戦略的な意味合いを導き出し、具体的な行動計画を提言します。

今後5~10年で勝者と敗者を分ける決定的要因

アルミニウム業界の未来における勝敗を分けるのは、単一の指標、すなわち「炭素調整後生産コスト」です。これは、従来の財務的な生産コストに、製品のカーボンフットプリントという環境コストを加味した概念です。このコストは、以下の3つの要素によって決定されます。

- エネルギー源: 再生可能エネルギーか、化石燃料か。

- エネルギー効率: 生産プロセスにおけるエネルギー消費原単位。

- リサイクル材使用率: バージン材よりも圧倒的にエネルギー消費が少ないリサイクル材をどれだけ投入できるか。

将来の勝者は、この「炭素調整後生産コスト」を最も低く抑えられる企業です。そのような企業は、炭素税やCBAMが課されるプレミアムな「グリーン市場」で高い収益性を確保できると同時に、価格競争の激しい「コンベンショナル市場」においてもコスト優位性を発揮できます。一方で敗者は、炭素集約度の高いエネルギー源や古い設備に依存し続け、高コスト構造から抜け出せず、市場アクセスを失っていく企業です。

捉えるべき機会と備えるべき脅威

機会(Opportunities)

- グリーンプレミアムの獲得: 自社が持つ高い技術力を活かし、低炭素認証を取得した製品を開発・生産することで、欧州や北米の自動車メーカーや高級包装材市場といった高価値セグメントで価格プレミアムを獲得する機会があります。

- サーキュラーエコノミーのリーダーシップ: 先進的な選別技術を導入し、特に国内およびアジア地域の自動車メーカーにとって不可欠な「クローズドループ・リサイクル」のパートナーとなることで、市場での主導権を握る大きな機会があります。

- AIによる技術的飛躍: マテリアルズ・インフォマティクス(MI)へ積極的に投資し、競合に先駆けて次世代の高性能かつリサイクル性に優れた合金を開発することで、新たな業界標準を確立し、市場をリードする機会があります。

脅威(Threats)

- エネルギーコストと炭素エクスポージャー: 国内の高いエネルギーコストと、一次地金の輸入依存は、価格変動リスクとサプライヤーのカーボンフットプリント(CBAMによる間接的影響)に対する脆弱性をもたらします。

- スクラップ原料の獲得競争: サーキュラーエコノミーへの移行が加速するにつれ、高品質なスクラップ原料の獲得競争が激化し、原料コストの上昇が利益を圧迫する脅威があります。

- 技術的遅延のリスク: AI、高度リサイクル、次世代製錬技術といったグローバルな技術革新の波に乗り遅れた場合、コストと品質の両面で恒久的な競争劣位に陥る深刻な脅威があります。

戦略的オプションの評価

取りうる戦略的オプションを3つ提示し、それぞれを評価します。

- オプションA:有機的成長と専門特化

- 内容: 高収益な付加価値製品の研究開発に集中し、既存事業の脱炭素化を段階的に進める。

- メリット: 資本的リスクが低い。既存の強みを活かせる。

- デメリット: 市場の変革スピードに追いつけない可能性がある。漸進的な改善に留まり、飛躍的な成長は望みにくい。

- 成功確率: 中

- オプションB:M&Aによる変革

- 内容: 高度なリサイクル技術を持つ企業や、安定したスクラップ供給網を持つ企業を買収し、サーキュラーエコノミー事業を迅速に立ち上げる。

- メリット: スピード感のある事業変革が可能。短期間で新たな能力を獲得できる。

- デメリット: 買収コストが高い。買収後の統合(PMI)に失敗するリスクがある。

- 成功確率: 高リスク・高リターン

- オプションC:戦略的アライアンスと垂直統合

- 内容: 再生可能エネルギー事業者と共同事業体(JV)を設立、または長期電力購入契約(PPA)を締結し、安価なグリーン電力を確保。同時に、主要自動車メーカーと共同でクローズドループ・インフラに投資する。

- メリット: リスクと資本をパートナーと分担できる。顧客との関係を深化させ、事業を安定化できる。

- デメリット: パートナーシップの管理が複雑。意思決定に時間がかかる可能性がある。

- 成功確率: 高

最終提言と実行計画

最終提言

我々は、オプションC(戦略的アライアンス)を中核戦略とし、それを補完する形でオプションA(有機的成長)の要素を取り入れたハイブリッドアプローチを提言します。このアプローチは、変革のスピードとリスクのバランスを取りながら、持続可能な競争優位を構築する上で最も現実的かつ効果的です。

実行計画(アクションプラン)

フェーズ1:基盤構築(0~18ヶ月)

- アクション:

- 再生可能エネルギー事業者との交渉を開始し、国内電力需要の少なくとも30%をカバーする長期PPAを締結する。

- 主要自動車メーカー1社と共同で、LIBS/AI選別技術を用いた産業スケールのクローズドループ・リサイクル・パイロットプロジェクトを立ち上げる。

- MI専門チームを組成し、次世代合金開発のロードマップを策定する。

- 主要KPI: PPA契約締結。パイロットプロジェクトの稼働開始。

- 必要リソース: 事業開発専門チーム、パイロットプロジェクト向け初期投資資金。

フェーズ2:スケールアップと認証取得(18~36ヶ月)

- アクション:

- パイロットプロジェクトの成果に基づき、クローズドループ・システムを他の主要自動車顧客にも拡大する。

- 第三者機関による「低炭素アルミニウム製品」ラインの認証を取得する。

- スマートファクトリー化を推進し、主要工場でAIによるエネルギー管理システムを導入する。

- 主要KPI: クローズドループ対象顧客数。低炭素製品認証の取得。エネルギー消費原単位の5%削減。

- 必要リソース: 選別インフラへの本格投資、サステナビリティ・データサイエンスチームの拡充。

フェーズ3:市場リーダーシップの確立(36~60ヶ月)

- アクション:

- 地域における「循環型アルミニウムソリューション」のマーケットリーダーとしての地位を確立する。

- 高付加価値なグリーン/循環型製品からの売上比率を50%以上に高める。

- 市場での地位を盤石にするため、戦略的なM&A(オプションB)の検討を開始する。

- 主要KPI: グリーン/循環型製品の売上比率。市場シェア。

- 必要リソース: 継続的な技術投資、M&A検討チーム、必要に応じた資金調達。

この実行計画を通じて、変化する市場環境に受動的に対応するのではなく、自ら変化を主導し、次世代アルミニウム業界の勝者となることができると確信します。

第12章:付録

参考文献、引用データ、参考ウェブサイトのリスト

- International Aluminium Institute (IAI)

- The Aluminum Association

- 日本アルミニウム協会

- London Metal Exchange (LME)

- U.S. Geological Survey (USGS)

- International Energy Agency (IEA)

- CRU Group

- Wood Mackenzie

- Fastmarkets

- IndexBox

- The Business Research Company

- 各社年次報告書、IR資料、サステナビリティレポート(Rio Tinto, Alcoa, Rusal, Norsk Hydro, Emirates Global Aluminium, China Hongqiao Group, Novelis, Constellium, Arconic, UACJ, 日本製鉄, 神戸製鋼所, 日本軽金属ホールディングス, Volkswagen, Coca-Colaなど)

- 特許情報データベース

- 学術論文(arXiv, ResearchGate, MDPIなど)

- World Economic Forum

- World Bank

- Carbon Trust

- Anthesis Group

- ELYSIS 公式ウェブサイト

引用文献

- Aluminum Market Drivers, Size & Outlook Report 2025-2035, https://www.thebusinessresearchcompany.com/report/aluminum-global-market-report

- Lme Aluminium Price Forecast – Search – IndexBox, https://www.indexbox.io/search/lme-aluminium-price-forecast/

- Aluminium demand is rising – here’s how to make it sustainable | World Economic Forum, https://www.weforum.org/stories/2023/11/aluminium-demand-how-to-make-it-sustainable/

- IAI: Global primary Al output reaches 73 million t in 2024, up 3% YoY – Mysteel, https://www.mysteel.net/news/5074920-iai-global-primary-al-output-reaches-73-million-t-in-2024-up-3-yoy

- Aluminium – IEA, https://www.iea.org/energy-system/industry/aluminium

- Fastmarkets monthly base metals market update – Fastmarkets, https://www.fastmarkets.com/metals-and-mining/base-metals/monthly-base-metals-market-update-2025/

- Anexo 3 – Portal da Indústria, https://static.portaldaindustria.com.br/media/filer_public/12/22/12227f10-e59a-4883-ac82-11126304335e/201029_cni_anexo_c_direcionamento_estatal.pdf

- www.fastmarkets.com, https://www.fastmarkets.com/metals-and-mining/base-metals/monthly-base-metals-market-update-2025/#:~:text=LME%20aluminium%20price%20forecast%3A%20We,average%20of%20%242%2C419%20per%20tonne.

- Industrial Metals Monthly: Aluminium rally foiled | articles | ING Think, https://think.ing.com/articles/industrial-metals-monthly-more-downside-likely-for-aluminium/

- Global aluminium short-term outlook October 2024 Report – Wood Mackenzie, https://www.woodmac.com/reports/metals-global-aluminium-short-term-outlook-october-2024-150318385/

- Rio Tinto Annual Report 2024 – Mining Data Online, https://minedocs.com/28/RioTinto-AR-2024.pdf

- Rio Tinto 2024 Annual Report – AFR, https://company-announcements.afr.com/asx/rio/368b5372-ef01-11ef-bad1-e21e95c6ff03.pdf

- Rio Tinto annual results 2024 – Public Technologies (PUBT), https://docs.publicnow.com/viewDoc.aspx?filename=38005%5CEXT%5C7D1C3296E9201932463FECF59F2BB06A0A31A898_10EC183AC157CD9D0ADE0635BEA9959D58927997.PDF

- Alcoa – Financial Financials: Income Statement and Balance Sheet …, https://tracenable.com/company/alcoa/income-statement

- Alcoa Corporation Reports Fourth Quarter and Full Year … – Alcoa, https://news.alcoa.com/press-releases/press-release-details/2025/Alcoa-Corporation-Reports-Fourth-Quarter-and-Full-Year-2024-Results/default.aspx

- The Art of Transformation – HKEXnews, https://www1.hkexnews.hk/listedco/listconews/sehk/2025/0429/2025042904964.pdf

- IR情報 : グローバル アルミニウム メジャーグループ 株式会社UACJ, https://www.uacj.co.jp/ir/

- Q4 FY25 Earnings Presentation – Hindalco Industries Limited, https://www.hindalco.com/Upload/PDF/earnings-presentation-q4-fy25.pdf

- Novelis Inc., https://investors.novelis.com/

- How developing countries can measure exposure to the EU’s carbon border adjustment mechanism – World Bank Blogs, https://blogs.worldbank.org/en/trade/how-developing-countries-can-measure-exposure-to-the-eu-s-carbon

- CBAM: Canada’s Steel & Aluminum Advantage In EU Markets – Anthesis Group, https://www.anthesisgroup.com/insights/cbam-canadas-steel-and-aluminum-advantage/

- How developing countries can measure exposure to the EU’s carbon border adjustment mechanism – World Bank Blogs, https://blogs.worldbank.org/en/trade/how-developing-countries-can-measure-exposure-eus-carbon-border-adjustment-mechanism

- CBAM: What it means for exporters of steel, iron and aluminium | The Carbon Trust, https://www.carbontrust.com/news-and-insights/insights/cbam-what-it-means-for-exporters-of-steel-iron-and-aluminium

- EGA Exits Guinea After Government Seizes Bauxite Mine – Discovery Alert, https://discoveryalert.com.au/news/global-bauxite-dispute-ega-guinea-exit-2025/

- Guinea’s License Review Stalls Niagara Bauxite Project, Miner Says – Ecofin Agency, https://www.ecofinagency.com/news-industry/0909-48518-guineas-license-review-stalls-niagara-bauxite-project-miner-says

- Guinea warns that non-compliance now means losing the licence, what the law actually requires? – Shanghai Metal Market, https://www.metal.com/en/newscontent/103319481

- The Rise of Indonesia’s Bauxite Market, a Waiting Game as Alumina Refineries Stall | SMM, https://news.metal.com/newscontent/103566131/the-rise-of-indonesias-bauxite-market-a-waiting-game-as-alumina-refineries-stall

- Bauxite Policy Indonesia: Spot Price & Exporters 2025 – Farmonaut, https://farmonaut.com/mining/bauxite-policy-indonesia-spot-price-exporters-2025

- South32 Faces Strategic Risks in Indonesia’s Expanding Alumina Market – Discovery Alert, https://discoveryalert.com.au/news/indonesia-alumina-market-expansion-risks-opportunities-2025/

- The rise of Indonesia’s bauxite market, a waiting game as alumina refineries stall – alcircle, https://www.alcircle.com/press-release/the-rise-of-indonesia-s-bauxite-market-a-waiting-game-as-alumina-refineries-stall-115817

- Total manufacturing costs for mono PERC c-Si solar components by …, https://www.iea.org/data-and-statistics/charts/total-manufacturing-costs-for-mono-perc-c-si-solar-components-by-input-2022

- Resource use and circular economy – Annual Report 2024 – Volkswagen Group, https://annualreport2024.volkswagen-group.com/sustainability-report/environment/resource-use-and-circular-economy.html

- 2024 Environmental Update | The Coca-Cola Company, https://www.coca-colacompany.com/content/dam/company/us/en/reports/2024-environmental-update/2024-environmental-update.pdf

- Sustainability – The Coca-Cola Company, https://www.coca-colacompany.com/about-us/sustainability

- Zero-Waste Aluminum Smelting: Breakthroughs in Carbothermic Reduction – Elka Mehr Kimiya, https://elkamehr.com/en/zero-waste-aluminum-smelting-breakthroughs-in-carbothermic-reduction/

- FAQ – ELYSIS, https://elysis.com/en/faq

- Alcoa — ELYSIS, https://www.alcoa.com/products/elysis

- What is ELYSIS?, https://elysis.com/en/what-is-elysis

- AI and LIBS: Advancing metal recycling – TOMRA, https://www.tomra.com/waste-metal-recycling/media-center/webcasts/2025/from-ai-to-dynamic-libs

- Revolutionizing Aluminum Recycling: Automotive scrap sorting by LIBS technology – Constellium, https://www.constellium.com/aluminum-expert-series/revolutionizing-aluminium-recycling-automotive-scrap-sorting-by-libs

- A Sorting System for Aluminum Alloy Scrap Based on Laser-Induced Breakdown Spectroscopy – ResearchGate, https://www.researchgate.net/publication/336527242_A_Sorting_System_for_Aluminum_Alloy_Scrap_Based_on_Laser-Induced_Breakdown_Spectroscopy

- Constellium Successfully Sorts Automotive Aluminium Scrap with LIBS Technology at Industrial Scale, https://www.constellium.com/news/constellium-sorts-automotive-aluminium-scrap-with-libs-technology

- Newsletter – jnarddc, https://www.jnarddc.gov.in/Files/Newsletter/Newsletter_PDF_January_2025_11_2.pdf

- Basic Research on the Preparation of Electrolytic Manganese Residue–Red Mud–Ground Granulated Blast Furnace Slag–Calcium H – Semantic Scholar, https://pdfs.semanticscholar.org/fe28/ae03aac03a17e5255916d661041595c00ed1.pdf

- Production of Soft Magnetic Materials Fe-Si and Fe-Si-Al from Blends of Red Muds and Several Additives, https://www.wisdomlib.org/uploads/journals/mdpi-sust/2025-volume-17-issue-5–2071-1050-17-5-1795-.pdf

- Effective Utilizations of Red Mud with Emphasis on Circular Economy – Scientific Research and Community, https://onlinescientificresearch.com/articles/effective-utilizations-of-red-mud-with-emphasis-on-circular-economy.pdf

- Valorisation of Red Mud: Disclosing the Potential of an Abundant Residue, https://diposit.ub.edu/dspace/bitstream/2445/220698/1/889410.pdf

- BAUXITE AND ALUMINA1 – USGS.gov, https://pubs.usgs.gov/periodicals/mcs2025/mcs2025-bauxite-alumina.pdf

- The future of Guinea’s position in global bauxite trade and its alumina ambition | Kpler, https://www.kpler.com/blog/the-future-of-guineas-position-in-global-bauxite-trade-and-its-alumina-ambition

- Aluminium Market Outlook: Reaching an Inflection Point? – icsoba, https://icsoba.org/assets/docs/2024/Keynote%20Speakers/Aluminium%20Market%20Outlook%20-%20Reaching%20an%20Inflection%20Point.pdf

- NTXS Showcases Advanced Vesper & Twitch Aluminum Solutions – North Texas Shredding, https://ntxscrap.com/news/vesper

- Aluminium Alloy Design and Discovery using Machine Learning – arXiv, https://arxiv.org/pdf/2105.14806

- Aluminium Alloy Design and Discovery using Machine Learning – ResearchGate, https://www.researchgate.net/publication/352016885_Aluminium_Alloy_Design_and_Discovery_using_Machine_Learning

- AlloyBERT: Alloy Property Prediction with Large Language Models – arXiv, https://arxiv.org/pdf/2403.19783

- Enhancing corrosion-resistant alloy design through natural language processing and deep learning – PubMed Central, https://pmc.ncbi.nlm.nih.gov/articles/PMC10421031/

- AI Quality Control of Beverage Cans | Basler AG, https://www.baslerweb.com/en/use-cases/pylon-ai-for-can-inspection/

- The Real-Time Prediction of Product Quality Based on the Equipment Parameters in a Smart Factory – MDPI, https://www.mdpi.com/2227-9717/10/5/967

- smart factory – Digitalization | thyssenkrupp Steel, https://www.thyssenkrupp-steel.com/en/company/digitalization/smart-factory/smart-factory.html

- Zero Waste Metal Recycling: AI Sorting, Closed-Loop, And ROI, https://www.okonrecycling.com/industrial-scrap-metal-recycling/steel-and-aluminum/zero-waste-metal-recycling-2/

- Zorba Aluminium Scrap: a comprehensive guide – GME Recycling, https://www.gme-recycling.com/zorba-aluminium-scrap-a-comprehensive-guide/

- A global industry leader in bauxite, alumina and aluminum products – Alcoa Investor, https://investors.alcoa.com/investor-overview/default.aspx